一年收入176亿元的日本付费视频平台

疫情导致人们都只能缩在家里,流媒体平台自然引起了市场的关注,各类平台在此期间的流量和会员人数都激增。AppleTV和Disney+的高调入场则引起了是否会打破行业未来格局的猜测。

但是绝大多数平台似乎摆脱不了大把烧钱的怪圈,空有不断增加的会员人数和营业收入,却依然无法填平巨大的成本黑洞。

反观日本的视频网站行业,在Netflix、Amazon Prime Video、Apple TV+、Disney+等国际流媒体巨头的围攻之下,其本土视频平台却经营的相当不错,U-NEXT、NICONICO 、Hulu Japan等等均已实现了盈利。

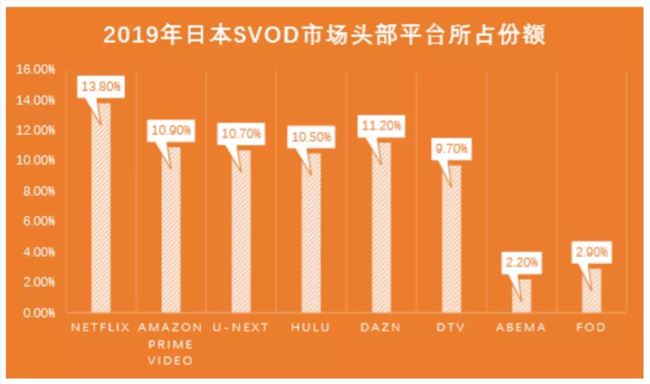

数据来源:GEM Partners

GEM Partners最新的调查显示,在 2019 年Netflix成为了日本付费会员视频服务(SVOD)市场份额第一的平台。不过也可以看到头部平台市场份额相差不大, 18 年还是处在头把交椅的dtv退到了 19 年的第六位。

如果按照用户数的统计,亚马逊Prime Video大概是日本目前使用人数最多的流媒体服务,占了用户总数的53.5%,遥遥领先。第 2 位是Netflix(20.1%),第 3 位是Hulu。

那么问题来了,日本的本土平台是如何在竞争如此激烈的环境中实现盈利的呢?

1 、平台定位差异,抢夺细分市场,突出优势

日本的本土平台一般可分为两类,一种是Hulu为代表母公司为电视台或行业大佬,相互竞争,为旗下平台源源不断的输送着内容。这与国内的“芒果TV”背靠湖南卫视相类似,芒果TV2019 年实现净利润9. 69 亿元,同比增长36.45%。

另一种类似U-NEXT独立运营,寻求与各种电视台和媒体公司进行合作采购。U-NEXT拥有着最广泛的内容库,但是订阅费用也是行业最高水平,价格达到了每月 1990 日元(约合人民币 130 元)。

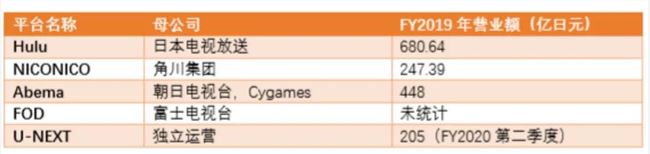

数据来源:公司FY2019 财报

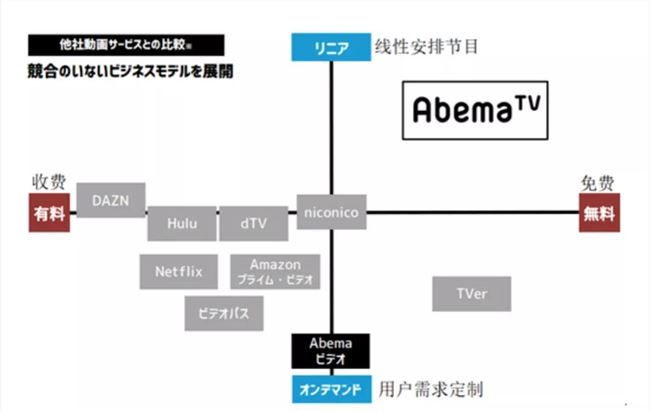

Abema的业务模式跟Netflix、Hulu等SVOD(付费会员视频服务)平台有着很大不同。Abema收入主体是AVOD(广告型视频服务),其次是SVOD(付费会员视频服务)。观看方式以免费为主,如同传统电视台定时播放特定节目的模式, 24 小时无间断地播放节目。推出的每月订阅服务,方便用户观看一周前播放过的内容以及一些热门深夜动画的会员专享内容。

日本视频平台商业模式对比

Abema另一个特点是主要用户是 20 岁到 30 岁前半段这个年龄层,然后是十多岁的青少年。智能手机的用户超过了一半以上。这其实是母公司朝日与游戏公司Cygames的策略所致,视频平台的目标用户也是游戏的潜在精准用户。

双方还建立了一个 30 亿日元规模的基金“CA-Cygames动画基金”,希望通过双方共同投资动画IP,热门动画的游戏化将会更加顺畅。

“Abema” 2020 年 3 月App下载数累计达到了 5200 万,WAU(周活跃用户)突破 1200 万,正稳步推进中。

NICONICO是上述几个平台中营收最少的,但是它 2019 财年的利润约 28 亿日元,比U-NEXT(利润3. 29 亿日元)高出 8 倍以上。

作为日本视频平台最早以“UGC”内容为主平台,NICONICO近年来因运营不佳,用户体验差,再加上新进平台的竞争,导致网站会员数不断下降。

在巨大的业绩压力下,角川从 18 年开始推进结构改革,削减网站运营成本,同时以“NICONICO动画”为核心衍生出了直播、漫画、Channel、线下活动等多个内容付费模块。“NICONICO频道”的收费会员数在 2019 财年增加到了 117 万人。

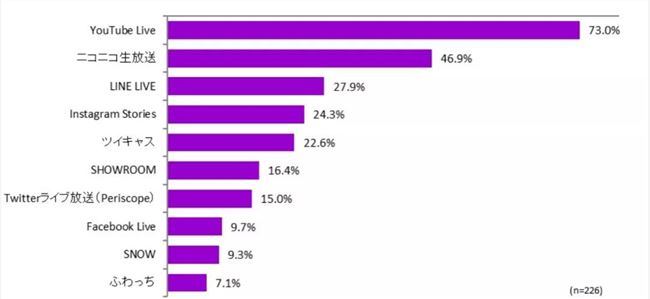

Impress综合研究所对使用LIVE视频/LIVE播放服务的用户进行的调查显示,Niconico生放送排第二,占46.9%,成为业务收入增长的一大助力。

Impress研究所的LIVE视频/LIVE播放服务用户使用率调查

另外, 2019 年 4 月举办的线下活动“NICONICO超会议2019”,到场人数为 16 万 8448 人,创下了历史最高记录。动漫歌曲活动Animelo Summer Live2019 在 3 天内超过 8 万 4 千人参加。门票和商品又是一笔客观的收入。

2、动漫消费环境的培育和无可比拟的内容优势

日本本土视频平台还有一条很深的“护城河”,那就是动漫内容。从手冢治虫时代起,藤子不二雄,宫崎骏,鸟山明等一代代漫画大师撑起了日本动漫的独特风格,很多优秀的作品进而辐射国际市场。

经过几十年的行业积累和观众培育,日本有着极佳的动漫消费环境,树立了日本动漫这样的文化品牌,独有的动漫模式让其他国家难以模仿。

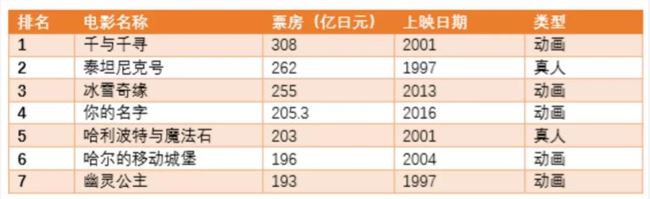

日本影史票房排名前 7 位中,有 5 部电影都是动画作品,足以看到动漫内容在日本国内的受欢迎程度。

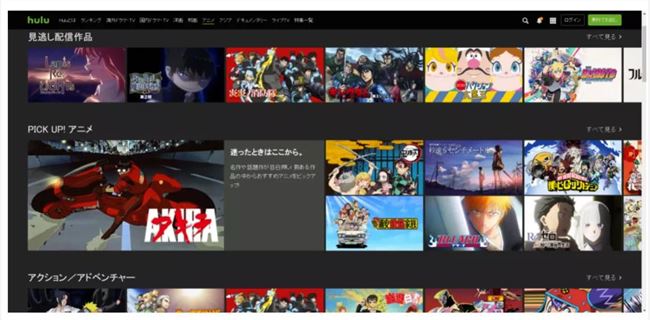

根据GEM Partners的视频发布市场调研显示, 2019 年视频收费服务(SVOD)营业总额为 2692 亿日元(约合人民币 176 亿),同比大幅增长22.4%。如果以类别来划分的话,在Amazon Prime Video、U-NEXT、Abema、NICONICO、Hulu等平台中都可以看到“日本动画”排在首位,遥遥领先。

Hulu视频平台页面

国际巨头如Netflix也在大肆购买日本动画的版权,丰富自己的内容库, 18 年一口气买下了近三十部知名动画的网络独播权,还与东映动画,Production I.G,A-1 pictures等公司合作制作动漫作品。

日本发达的动漫消费环境无疑更加利于深耕动漫行业的日本本土公司,国际视频平台要想在日本站稳脚跟也要适应这一规则。

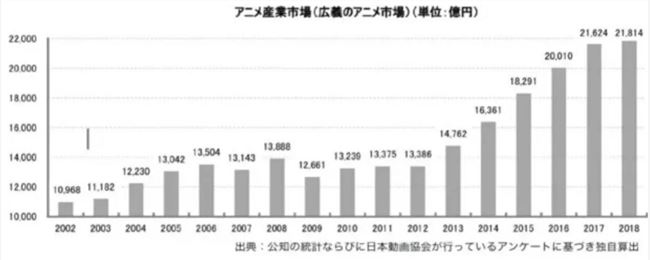

不过动画内容如此受欢迎,日本动画协会报告的数据却显示,从 2000 年以来,动画制作企业的营业额这十几年来一直在年 2000 亿日元(约合人民币 130 亿)徘徊,而动画产业的整体市场规模则在这二十年间增长了一倍,达到 21814 亿日元。

2002- 2018 日本动漫产业市场规模

Production I.G社长接受采访时曾表示一部动画实际的制作经费只有 1500 万日元(约合人民币 100 万)左右。因此相比起收益来说,日本视频平台的内容成本是极低的。

反观中国国内,仅仅爱奇艺一家平台 2020 年第一季度的内容成本就达到了 59 亿人民币(占到了总营收的77.6%),接近日本所有动画制作企业年收入的一半。

3、打击盗版,培养付费意识

人人都爱免费的午餐,盗版一直是内容行业的难题。日本良好的版权付费环境,一定程度上得益于政府打击盗版和国民版权意识教育。

日本最大的盗版漫画网站“漫画村”曾在 2018 年一月份创下了近亿人次的访问记录,其中日本国内的访问量占了 9 成以上。根据日本文化产品海外流通促进机构(CODA)的统计,“漫画村”估计给版权商带来的损失金额超过 3000 亿日元。

漫画村网站

18 年 4 月,日本政府召开了应对网络盗版紧急会议,要求互联网服务提供商 “墙”掉这些网站。日本内阁相关负责人表示,“因为这些盗版网站的访问量巨大,所以我们不得不采取刑法赋予的紧急措施以应对此事态,来保护动漫行业的健康发展”。

无独有偶, 2015 年 11 月有 2 名中国人因涉嫌非法在网络上传最新一期《周刊少年Magazine》中漫画《七大罪》而在日本被捕。

网络盗版的猖獗也加速了本次日本《著作权法》修正案的通过,为以后的执法行为提供了法律依据。

日本政府还出巨资,积极更新针对不同对象的知识产权教材和辅导读物,通过学校,行业工作者,相关团体共同合作,加强国民尊重著作权意识的教育。

日本政府做出的这些措施,极大程度上减少了盗版给原创者和平台造成的经济损失,客观上为整个行业的健康发展做出了应有的努力。