小鹏汽车赴美IPO,互联网巨头“三国杀”?

前有2018年蔚来汽车赴美上市喜提10亿美元,后有上个月理想汽车赴美上市筹集14.7亿美元;同样作为中国造车新势力的小鹏汽车,也终于按耐不住躁动的“上市心”了。

(6月6日何小鹏的朋友圈)

美东时间8月7日,小鹏汽车向SEC(the U.S. Securities and Exchange Commission,美国证券交易委员会)正式提交了招股书。拟在纽交所上市,股票代码为“XPEV”,承销商包括摩根大通(J.P. Morgan)、瑞信(Credit Suisse)、美银证券(BofA Securities)等。

注:蔚来在纽交所上市,理想在纳斯达克,特斯拉在纳斯达克。

其实小鹏汽车要赴美上市早有征兆。今年7月20日小鹏汽车完成了C+轮融资,获得来自Aspex、Coature、高领资本和红山中国等共计约5亿美元资本;然而仅仅过去两周时间,小鹏汽车于8月5日又宣布从阿里巴巴、Qatar、Mubadala等方面筹得4亿美元,完成了C++轮(或者也可以叫“Pre-IPO”轮)融资。

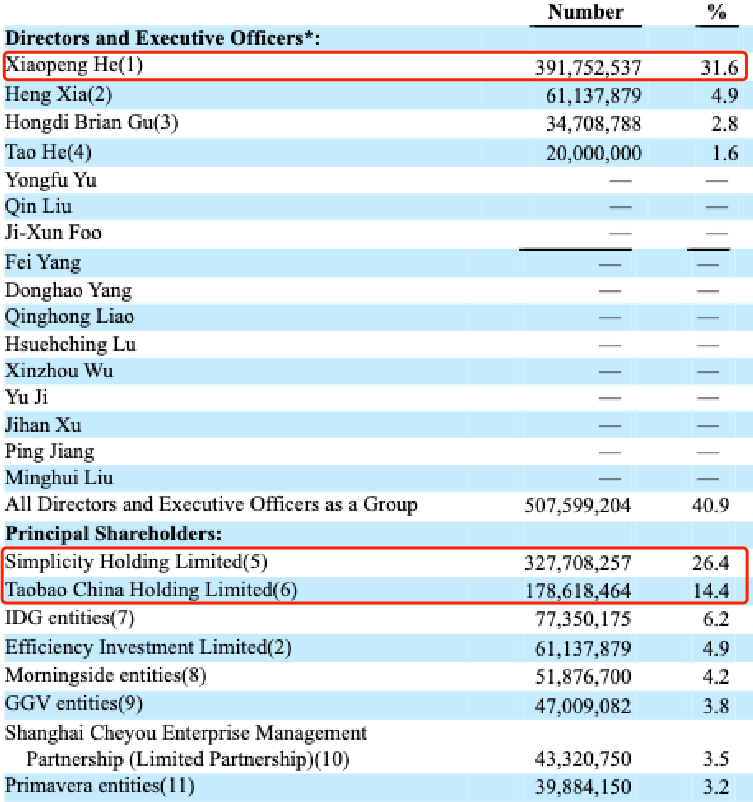

根据天眼查资料,小鹏汽车自2015年创立以来,共完成了10轮融资,融资金额已经超过160亿人民币(A+轮金额不详)。招股书的信息显示,个人持股最多为何小鹏(小鹏汽车联合创始人、董事长及首席执行官),占比为31.6%(如果算上Simplicity Holding Limited公司所持股份,则为58%);机构持股最多为阿里巴巴,占比为14.4%。

注:Simplicity Hoding Limited是何小鹏自己的独资公司。

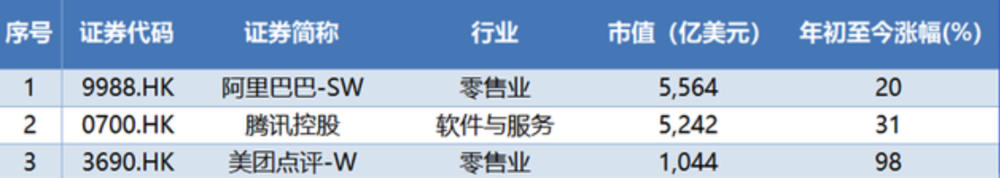

细心的朋友应该发现了,目前看起来最有希望发展下去的三家新势力背后,刚好对应着中国互联网三家市值巨头。腾讯目前占蔚来汽车股份比例约为12.6%,美团占理想汽车股份比例约为14.5%(王兴个人还有23.5%的理想股份),阿里巴巴则占小鹏汽车股份比例14.4%。(百度则是投了威马,占比不详)

(数据统计于5月,图/富途牛牛)

三家新势力与互联网巨头之间的关系这里不多赘述,不过根据近些年互联网巨头在各个领域的影响力和纷争结果来看,小鹏汽车被阿里巴巴所认可,自然有一定原因。

我们先来看看招股书。

经营情况

小鹏汽车成立于2015年1月9日,是这三家新势力中最早成立的(理想汽车成立于2015年4月10日;蔚来汽车成立于2015年5月7日),于2018年4月正式发布首款电动车G3,比蔚来发布首款ES8(2017年12月)稍晚一些,所以量产交付也相对晚一些。(理想汽车则是因为一开始的SEV项目失算,导致首款车发布和量产都更晚)

不过好在小鹏汽车是在Q2之后递交的招股书,所以其经营情况除了可以对比2018、2019年全年情况外,还可以横向对比2019年和2020年上半年的数据。

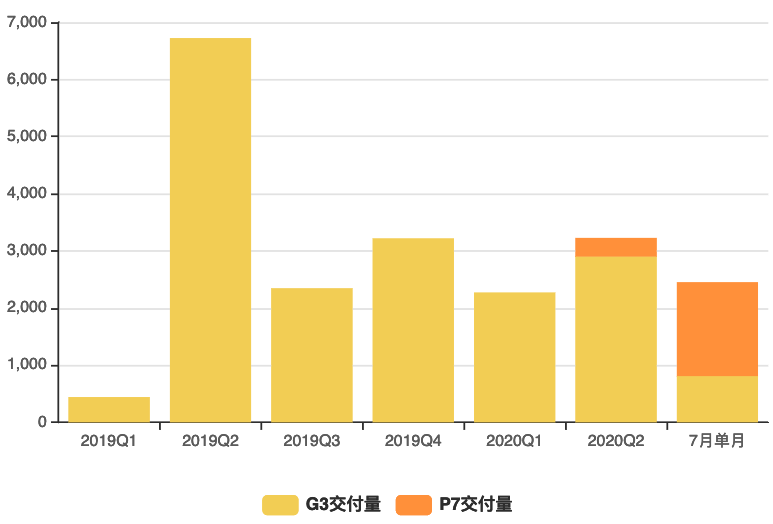

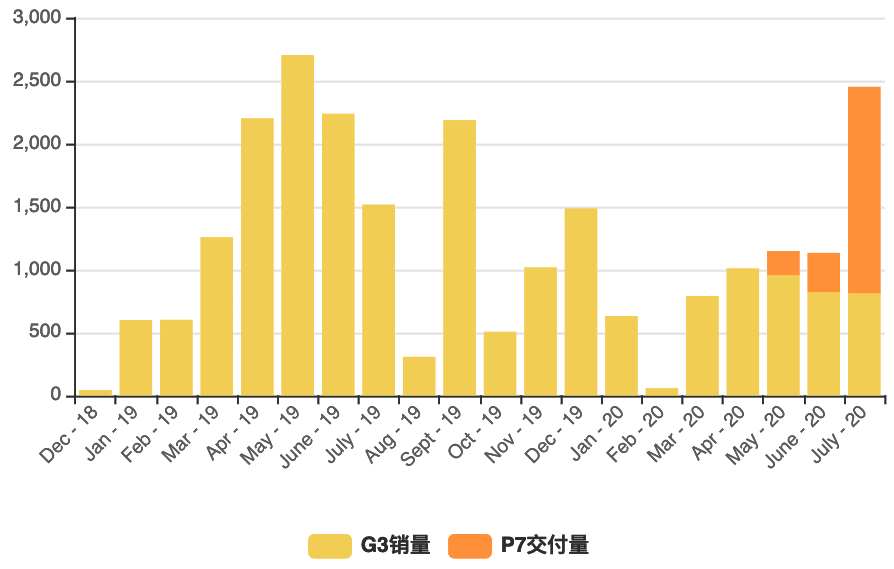

首先是交付量,截止递交招股书时,小鹏汽车G3和P7两款车共交付了20678辆。按季度交付量来看,一开始G3堆积的订单使得2019Q2季度交付量较高,之后处于相对平稳情况;而新款车型P7在7月份才刚刚开始释放“能量”,或将成为小鹏之后主力销售车型。

(7月单月的P7销量结果较好,所以在招股书中特别标出)

将季度交付量拆分开来可以发现,小鹏G3在遭遇去年新款G3“加量不加价”事件后,由于取消订单或更换订单等原因,出现销量大幅下滑,另外在年初疫情期间,下滑也颇为严重。通过单月销量(交付量)数据更加印证了小鹏G3“逆势翻盘”的可能不大,而新款P7则展现出了不错的潜力。

(单月销量数据为乘联会统计,与交付量略有不同,P7交付量取招股书中数据)

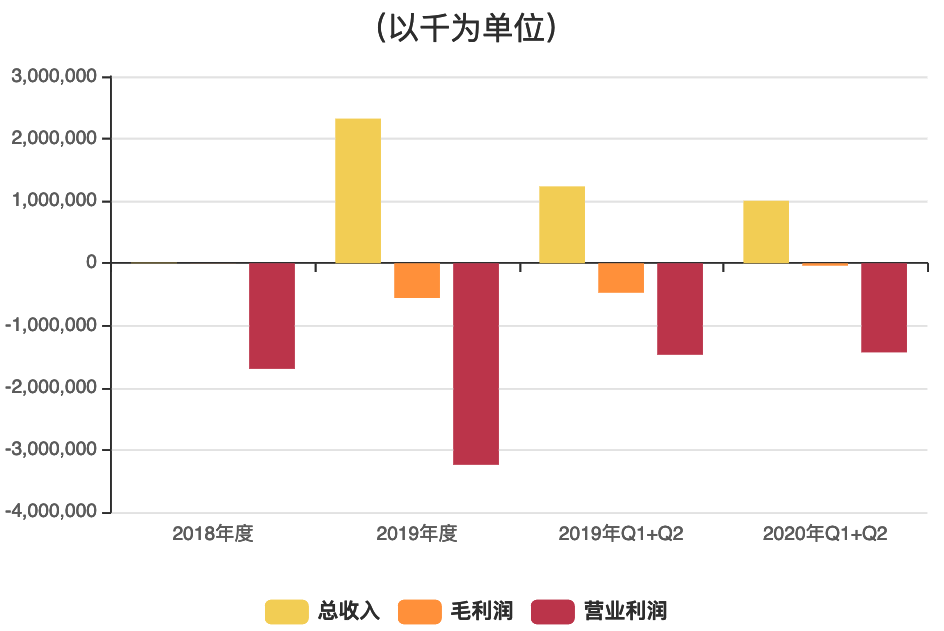

然后是营收和利润方面。小鹏汽车在2018年总收入约为970.6万人民币,毛亏损约为236.1万人民币,营业亏损约为16.94亿人民币;2019年总收入约为23.21亿人民币,毛亏损约5.58亿人民币,营业亏损约为37.81亿人民币;由于2018年几乎没有交付量,所有的资金都是前期投入,所以年度比较看不出什么。

但横向比较下,2019年上半年总收入约为12.31亿人民币,毛亏损约为4.71亿人民币,营业亏损约为14.67亿人民币,而2020年上半年总收入约为10.03亿人民币,毛亏损约为3612万人民币,营业亏损约为14.29亿人民币。受疫情影响,总收入同比减少18.52%,毛亏损同比收窄92.33%。

得益于毛亏损的收窄,即便在营收减少、营业亏损几乎不变情况下,2020年上半年7.96亿人民币的净亏损,相比于2019年上半年19.18亿人民币的净亏损,收窄58.5%。

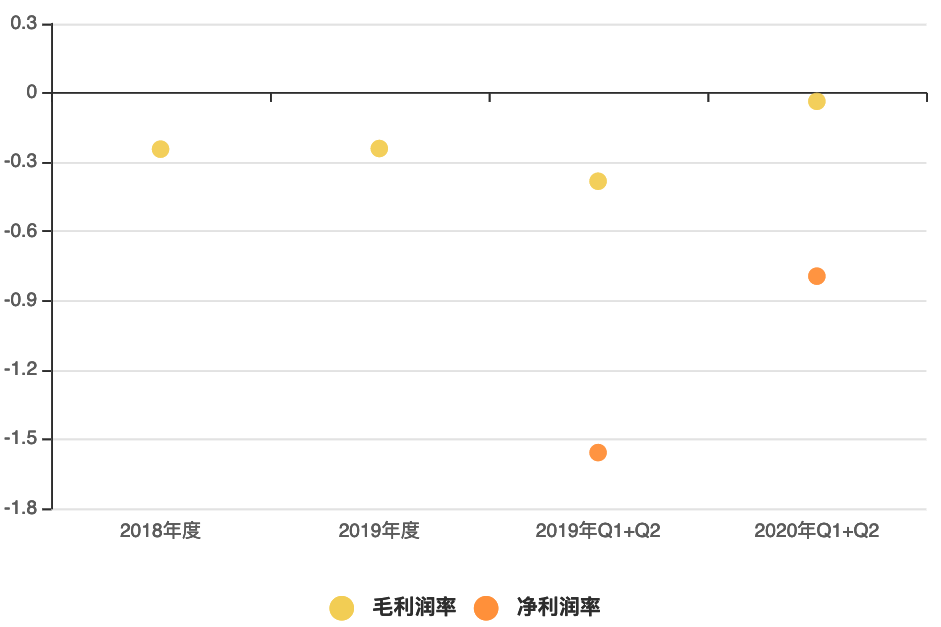

在2019年和2020年上半年中,小鹏汽车的毛亏损率从38.32%收窄至3.6%,净亏损率从155.77%收窄至79.35%。

一家初创汽车公司,毫无疑问其资本基本要靠“输血”来维持,本质上IPO上市也是这一目的,在这个阶段,有钱不一定能走的长远,但没钱一定意味着完蛋。

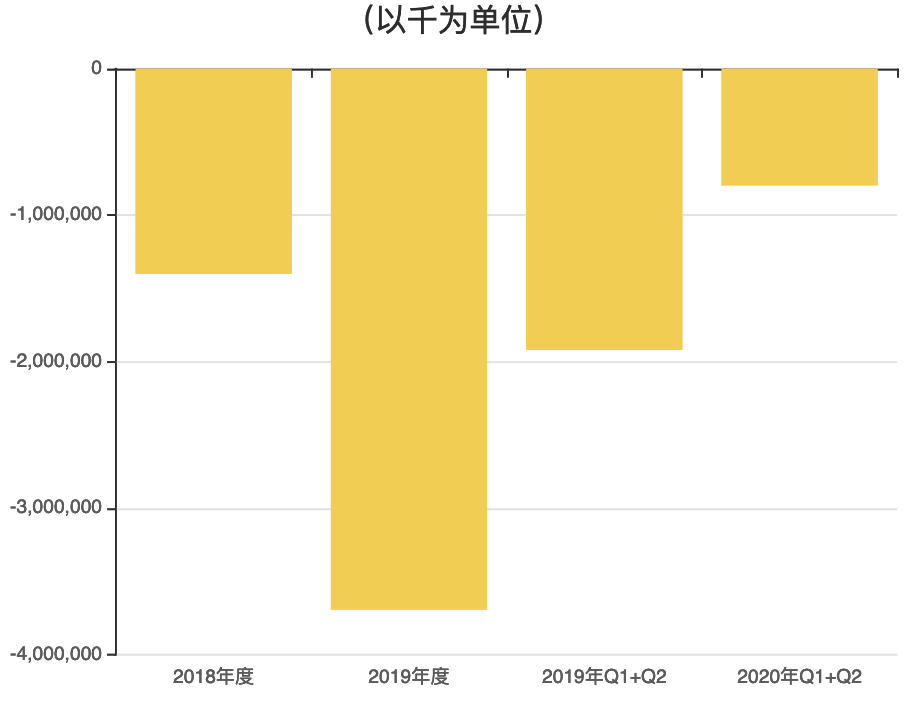

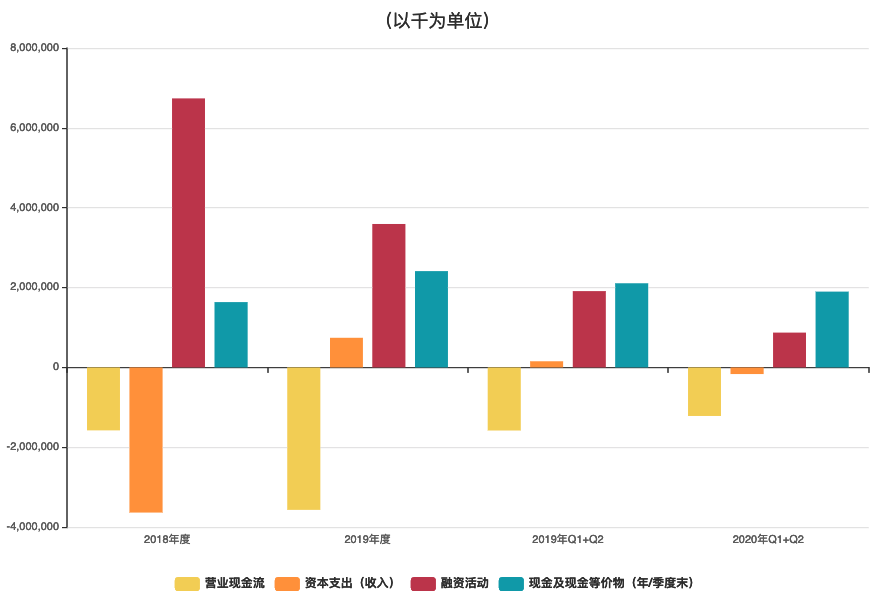

小鹏汽车2018年度营业现金流亏损15.73亿人民币,资本支出约36.30亿人民币,依靠着约67.34亿人民币的融资,在年末现金及现金等价物才得以余下约16.32亿人民币;而2019年营业现金流亏损约35.63亿人民币,融资也才拿到约35.94亿人民币,但现金及现金等价物却增加至约24.08亿人民币,得益于不但没有资本支出,反而获益7.4亿人民币。

(三个资本支出收益原因:卖固定资产、卖股票证券、收回借贷和保险收益)

目前小鹏汽车现金及现金等价物(Q2季度末)约为18.95亿人民币,对于车企而言这是不够的,尤其对于小鹏汽车的“花钱”速度而言。

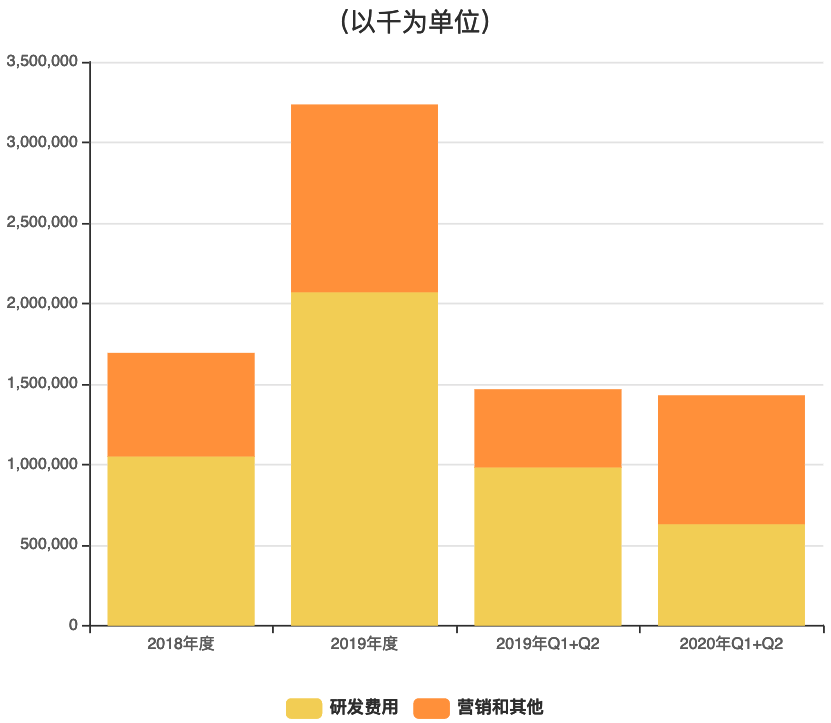

小鹏汽车连续的亏损,除了资本支出、营销等费用外,最“花钱”的就是研发费用。2018年研发费用支出约10.51亿人民币,营销和其他行政费用约为6.43亿人民币;2019年研发费用上涨至约20.7亿人民币,营销和其他行政费用约11.65亿人民币;研发费用与营销(行政)之比约为2:1,研发费用占总营收约为89%。

可以说小鹏汽车近几年的经营状况还算不错,虽然目前仍处于亏损阶段,但P7展现出的销量上涨之势,以及亏损的收窄,一定程度上显示出了随着销量提高,将逐步走入正轨的趋势。尤其是小鹏汽车在研发上的“大手笔”,侧面支撑了小鹏一直坚持“智能”大方向的真实性。

性价比之路

小鹏汽车则一开始就处在“短兵相接”的纯电动市场中,首款车G3为小型SUV,如果单纯以电动汽车的价格、续航、配置来看,性价比非常不错。不过问题在于看似G3的定价与特斯拉、蔚来处在在不同赛道,错位竞争,能够获得一部分预算不够的消费者,但实际上是自己“偏离”了赛道,以至于潜在消费群体不是多了,而是少了。

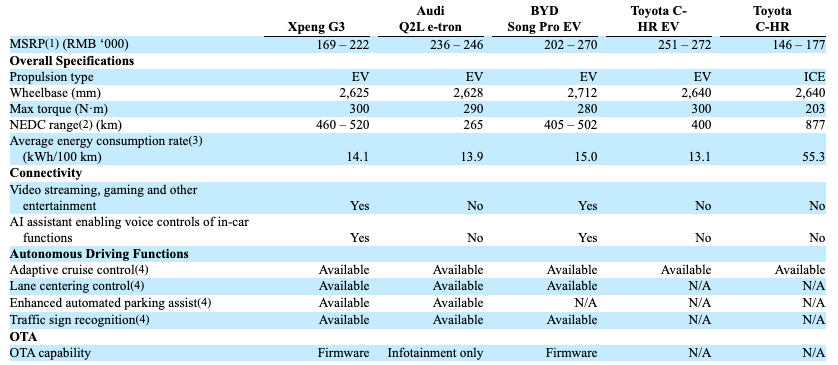

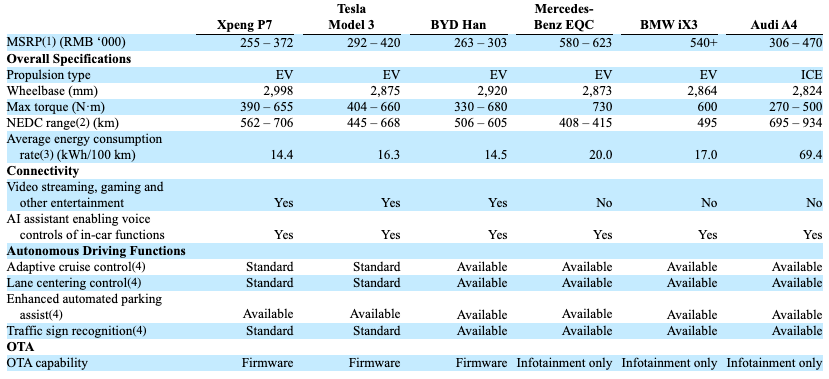

(MSRP:厂商建议零售价,没有算补贴)

因为尽管电动汽车趋势愈发明显,但除却一线城市的限号限行政策原因之外,真正愿意尝试电动车的大多为已经拥有燃油车、或者是喜欢特立独行、或者喜欢黑科技的人群,他们特点一方面是财务相对富足,另一方面则是愿意接受了解新鲜事物。而小鹏G3定价区间的人群,愿意考虑电动车的相对就少,虽然智能化配置远超同级别燃油车,但这个售价区间的燃油车更能满足这类人群的需求,加上小鹏汽车初来乍到,存在很多经验不足的地方,导致了小鹏G3优点不够突出,缺点也存在一些。这就是为什么G3的销量在一开始还算不错的情况下,后来一直处在不温不火的境地。

小鹏汽车显然也意识到了这个问题,所以一直在加速推进小鹏P7的推出,在G3发布一年后,小鹏就在上海车展正式发布了P7,并且同时快速推进肇庆工厂的建设。

小鹏P7无论是纸面参数,还是实际驾驶感受(参考笔者《小鹏P7试驾》)都可以称得上不输竞品,尽管也存在一些小问题,但定价较竞品低上不少,使得性价比非常高。这也足以解释为何在小鹏肇庆工厂释放产能之后,交付量环比飞涨的原因。

(MSRP:厂商建议零售价,没有算补贴)

小鹏P7的产品力和定价,使其回归了“主流”电动车消费市场,以更为符合国情的豪华内饰、大尺寸等性价比,与特斯拉、蔚来等品牌争夺市场。这种打法既“传统”又“好用”,因为随着电动汽车越来越被消费者所认同,绝大多数中国消费者依然面临着“一车多用”的局面,顾及家庭的因素始终都存在。

注:招股书中小鹏这样写到,“小鹏汽车定位于中高端电动车,根据IHS市场报告预测,2019年,中高端电动车销量为40万台,市场销量占比为47.2%,预计2025年,中高端纯电动车销量将达到180万辆,中高端纯电动车市场年化复合增速为23.2%。”

但是这就牵扯一个问题,在小鹏的品牌力还不够、认知度还不足的情况下,单靠性价比其实很难短时间获取大量消费者的信任。

支撑起特斯拉“魔幻”般市值和销量的背后,是革命性的产品和现象级的客户群体,当人们对其产品的某一个点所打动,又通过品牌力的信任度加持,其选择结果不言而喻。

所以小鹏汽车若只依靠“可量化参数”的性价比来争夺市场,又会回到过去国产汽车走过的路。

成也“智能”败也“智能”

前一阵理想汽车IPO所筹得的资金,李想称将会投入10亿美元以上用于L4级别自动驾驶研发;小鹏汽车则在招股书中一直强调Xpilot能够实现的多种自动驾驶辅助功能,坚定“智能汽车”的策略。

Driving Smart EV transformation with technology and data, shaping the mobility experience of the future.

——小鹏招股书中的公司愿景

其实反观特斯拉的股价飞涨,以及美股科技股的上涨情况,就能明白为何理想和小鹏为何要在招股书中反复强调“自动驾驶”和“智能”。本质上特斯拉“不符合常理”的市值暴涨,“不符合”的是传统车企估值方式,如果将其生产部门拆除不要,特斯拉已经愈发展现出一家仅依靠软件技术实力就能盈利的一面。

简短来说,理想也好、小鹏也好,无论是想要在股市中收货更多的资本,还是要考虑公司长期发展,对于“科技”的追求是充分必要条件。

对于小鹏而言,他们一直坚持的“智能”即是“破圈”的关键,是品牌力、产品力打造的核心。

小鹏汽车一开始就很清楚这一点,生产平台采用自研全新电子电气架构的SEPA平台,电机、传感器等都由外部定制零部件,自己进行软硬件结合,才得以实现固件级别OTA。计算单元则采用英伟达的Xavier芯片,算力30TOPS虽然不是最领先的,但以目前要实现的目标来看足够。最后车机智能方面,依托于阿里庞大的生态,快速导入各类小程序,打造完整使用场景。

不过这些都不是最核心的,因为“智能”这种东西,其实拥有了没什么感觉,只有使用习惯后,失去了才意识到“智能”的好处,例如手机支付、手机上各种生活APP。所以消费者很难因为上述这些“智能”,支撑起买车的决策倾向。

真正能让消费者最容易感知到“智能”魅力的还是自动驾驶系统,并且除了“打动”消费者之外,自动驾驶系统未来的商业潜力不可估量。

特斯拉拥有如今量产车使用体验最棒的自动驾驶辅助系统,这已经是人尽皆知的事情,但同时特斯拉在中国道路的“水土不服”也是有目共睹的。背后的原因在于特斯拉这套系统“快速迭代”的基础“养料”,也就是实际驾驶道路数据绝大多数来自于美国,就导致了中国市场的特斯拉OTA更新会迟于美国一步,自动驾驶相关功能也会略微推迟。

小鹏要主打的就是这个“错位竞争”,以深度了解中国道路环境和中国消费者驾驶习惯为基础,配合实际道路数据(目前是251万公里)来提升自动驾驶能力,推出极度适合中国市场的自动驾驶辅助系统。这几乎是小鹏能够正面迎战特斯拉的关键因素。

可惜的是目前小鹏汽车所承诺的Xpilot3.0,也就是几乎与目前特斯拉AP系统所实现功能差不多的版本,原本要在年末推送,结果招股书中写到可能将在2021年初才能推送升级。

尽管以目前小鹏P7自动泊车非常优秀,但这并不意味着打造整套好用的自动驾驶系统就非常容易。这中间差着大量算法的优化、海量的实际道路驾驶数据,背后不仅仅意味着资本的投入,更关键的是如何卖出更多的车,让更多的车主使用自动驾驶辅助系统,并以此收集数据来快速迭代。

汽车这种既符合水桶理论,又不符合水桶理论。对于中低端消费人群,汽车需要面面俱到,尽量将短板弥补,换取用户的最大“使用场景灵活度”;而一旦提升至中高端消费人群,只要其短板不至于十分夸张,长板所带来的优势,足以让用户忽视掉短板情况。

2019年Bloomberg做过一份特斯拉调查,包括大量早期购买Model 3的车主,发现尽管大部分车主都会吐糟做工等细节问题,但无论对车辆驾驶感受,还是自动驾驶辅助系统的满意程度都接近满分;尤其是面临“是否会推荐他人购买”问题时,约98%的用户选择“会推荐”。

小鹏汽车依靠P7短期内肯定能够以其性价比获得一定的市场,但长远来看,品牌力、信任度、产品力等多方面都需要那块“长板”来提升。小鹏此番赴美IPO,恐怕也是要为自动驾驶系统研发筹备资源。

如果小鹏依靠IPO筹得的资本,快速推进“自动驾驶系统”并因此获得大量消费者的认可,那么这个“产品力提升—消费者认可—品牌力提升—销量提升—助力自动驾驶迭代”的良性循环就能开始;而如果无法及时完成“承诺”,甚至大幅度晚于整个市场情况,那么小鹏将面临的可能就不仅仅是市值的问题了。