融创服务上市,看清孙宏斌心里的“小九九”

图片来源@视觉中国

五年前,孙宏斌说过,“不会谋求融创的物业管理公司分拆上市,因为物业公司就像办公共服务类机构,如果被分拆上市的话,将使得物业公司变成赚钱的工具,这种做法并不可取。”言外之意,对分拆物业上市多少有点嗤之以鼻。

8月6日,港交所官网显示,融创服务控股有限公司 (以下简称“融创服务”)递交了招股书,拟于联交所主板独立上市,筹集资金用于寻求战略性投资及并购机会,升级智能管理服务系统,拓展社区增值服务等。

至于具体募资规模,融创服务并未在招股书中透露,据早前7月21日有外媒报道称,融创正考虑在香港就10亿美元物业管理业务进行IPO。

从招股书披露的数据来看,过去三年,融创服务实现了规模、收入、利润的高速增长,一如融创中国首席财务官高曦所言,“我们希望在物业行业做出一家头部企业”,但外拓项目占比低,自身盈利能力不强,毛利率低于行业均值等问题亦不容忽视。

01 整体业绩快速增长,但外拓能力不足

融创服务脱胎于融创集团,其发展主要经历了三个阶段。2004-2005年起步,跟随融创地产试水物管业务;2006-2015年,全国化拓展,并于2015年成立融创服务集团,进驻西安、成都、常州、南京、上海、武汉,开展集团化管控;2016年至今,推行标准化管理,提升基础服务品质。

业绩上,据招股书显示,2017年—2019年,融创服务分别实现营业收入为11.11亿元、18.41亿元及28.27亿元,年复合增长率59.5%;对应的净利润分别4300万元、9830万元及2.69亿元,年复合增长率150.7%。

即便在疫情笼罩的一季度,融创服务的增速也没有受到影响,营收由截至2019年3月31日止三个月的5.36亿元增长34.1%至2020年同期的7.19亿元;净利润由截至2019年3月31日止三个月的0.14亿元增长394.9%至2020年同期的0.67亿元。

营收和利润飙升背后,是融创服务在管建筑面积和合约建筑面积的大踏步前进。

2017-2019年,融创服务在管建筑面积由1998.8万平方米大幅增加至5296.3万平方米,并于2020年5月底达到100.6百万平方米,年复合增长率95.2%,覆盖全国29省、126个城市,其中86.2%位于中国的一线及二线城市;合约建筑面积则由2017年末的57.4百万平方米增长至2020年5月31日的226.8百万平方米,年复合增长率76.5%。

到底该如何形容融创服务这几年的业绩表现?或许就像其在招股书中强调的,“我们是中国增长最快的大型物业管理服务商,市场地位领先。根据中国指数研究院的资料,2019年我们的整体增长率(按在管建筑面积、收入及利润的平均年增长率计算)为104.5%,与2019年大型物业服务百强企业相比,排名第一。”

不过,抛开增速,仅看规模,融创服务和碧桂园服务、万科物业这样的行业龙头相比,仍有差距。

据克而瑞统计,截至2019年底,在管面积超过1亿平方米的企业就有15家,万科物业和碧桂园服务以4.39亿平方米、3.93亿平方米位列前两位,融创服务则刚刚跨越1亿大关。

营收规模上,融创服务也逊色于头部企业。根据公开资料,2019年万科物业的营收已经达到127亿元,碧桂园服务、绿城服务有96.4亿元、85.82亿元。另外,招商积余、雅生活、保利物业去年营收同样都超过了50亿元,融创服务28.27亿元的体量大体处于行业中游。

数据来源:公开市场资料

值得注意的是,和大部分物管公司一样,融创服务的盈利创收,亦离不开母公司融创集团主动“输血”。

于2017-2019年以及2020年一季度,融创服务管理融创集团物业产生的收入分别占物业管理服务所得收入的99.4%、99.1%、99.6%及99.2%;截至2020年3月末,融创服务的外拓项目只有2个,涉及在管建筑面积135.2万平米,占全部在管面积的比重仅为2.3%。

对此,融创服务在招股书中坦言,“由于我们无法控制融创集团的管理策略,亦无法控制可能影响其业务运营的宏观经济或其他因素,融创集团经营或其开发新物业的能力的任何不利发展或会影响我们获得有关物业管理服务及非业主增值服务的新服务合同的能力。”

近年来,随着房地产业从存量时代进入增量改善时代,加之各项调控政策不断收紧,无论是头部物企,还是中游物企,都在强化外拓能力,以求降低对母公司的依赖。就融创服务而言,目前主要通过收并购来提升外拓能力,比如2020年完成了对开元物业管理的收购和成都环球世纪的整合。

资本市场,外拓能力往往被投资者视为对物企盈利性、成长性和想象空间的考量指标或价值研判标准。事实上,业绩快速增长,背靠千亿房企融创中国,融创服务的盈利能力并不出众。

02 毛利率略逊于行业均值,核心业务占比下滑

招股书显示,融创服务在2017年-2019年的整体毛利率分别为21%、23%及25.5%,呈持续上升趋势。

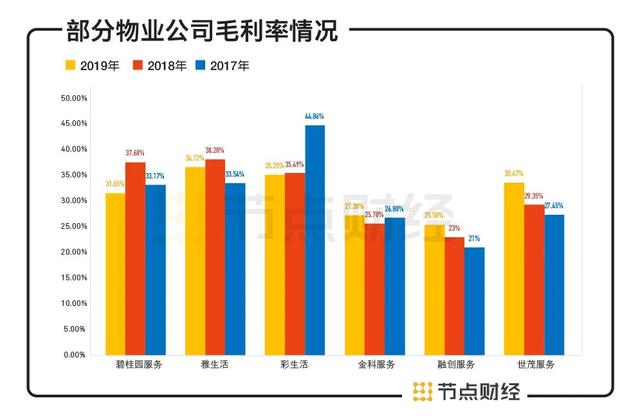

据中国物业管理协会、上海易居房地产研究院中国房地产测评中心发布的数据,截至2020年4月30日之前已经在A股、H股上市的26家内地物管公司,近三年毛利率均值分别为29.8%、29.7%、29.4%,融创服务落后8.8%、6.7%、3.9%。

横向比较,就拿最近递表,且母公司实力尚在融创中国之后的金科智慧服务和世茂服务来说,后两者2017-2019年间毛利率分别为26.8%、25.7%、27.3%和27.45%、29.35%、33.67%,都在融创服务之上。

进一步分析,报告期内,核心业务也是营收占比较大的业务板块——物业管理服务,其毛利率过低或是拉低融创服务整体毛利率的诱因之一。

2017-2019年,融创服务该业务板块的毛利率分别为1.6%、6.4%和11.8%,尽管走向是上行的,但将其放置在行业内“打量”一番,这都是一个低到可以的水平。节点财经注意到,同时期并购得来的开元物业的基础物业服务毛利率达到20.9%、20.8%、19.4%,金科智慧服务则达到21.3%、19.7%和21.7%,相比之下,融创服务难免让人质疑盈利能力不足。

数据来源:融创服务招股书

尤其需要指出的是,融创服务物业管理业务的营收占比在逐年下滑。过去三年,物业管理业务收入在融创服务总收入中的占比从51.7%下降至40.6%;非业主增值服务收入则由于为母公司提供了大量的案场销售协助、咨询等服务,营收占比从47.2%上升至55.6%。

作为物管公司的主营业务和基础业务,融创服务物业管理业务占比的下滑无疑值得警惕,在一定程度上说明公司的核心竞争力在下降,未来需要在主业上下更多的功夫。

数据来源:融创服务招股书

从招股书中的内容来看,融创服务显示已经意识到了该问题,其在招股书中表示,“未来几年,随着大量房地产开发项目交付及外扩力度加大,非业主增值服务的收入预计将会稳步下降。”

03 融创服务上市,孙宏斌背后的小算盘

融创服务上市,本就在孙宏斌的“图谋”之中。

早在2019年初,融创服务就已经开始为搭建境外上市架构做准备。2019年2月、3月,融创中国先后注册了惠熙(香港)投资有限公司和天津融嘉物业服务有限公司,由天津融嘉100%持股融创服务,而惠熙香港则100%持股天津融嘉。2019年11月,融创服务将注册资本从1亿增加到了3亿。

同时,融创中国就物业分拆上市,做了一系列的人事、股权架构调整。

融创中国先是将业务分为了地产及非地产两大板块并设立了相应的管理部门,而后于2019年9月,原融创中国首席财务官曹鸿玲被委任为融创服务集团总裁。

从不上市到急于上市,融创服务给出的理由是:看好物业服务行业未来的发展空间和潜力,借力资本市场提升集团的市场竞争力;使集团拥有独立的融资平台以及通过建立独立而广泛的投资者基础,为未来发展提供资金;使集团在各自业务方面能够实现更集中的发展、策略规划及更好的资源分配;由于融创服务分拆完成后仍为融创中国的附属公司,融创中国将通过合并本集团的财务账目及收取本集团的股息分红,从集团的未来发展中继续受益。

说到底,融资还是主要目的,毕竟融创中国的高负债有目共睹。截至2019年底,融创中国总资产9606.49亿元,总负债8465.55亿元,资产负债率88.12%,其中流动负债6206.81亿元,但账上现金只有779.44亿,完全不足以覆盖,将物管业务分拆上市,是一条减压捷径;另一方面,在“房住不炒”政策松绑无望的背景下,多一个上市主体就多了一个保障流动性安全的平台。

站在更宏观的角度,今年国家印发了《关于全面推进城镇老旧小区改造工作的指导意见》,根据住建部初步统计,全国共有老旧小区近17万个,涉及居民超过4200万户,建筑面积约为40亿平方米。2020年新开工改造城镇老旧小区3.9万个,涉及居民近700万户,相比2019年的1.9万个小区、约352万户居民,增加一倍。老旧小区改造后,必然要引入专业化的物业管理,从而释放出巨大的市场需求。

这时候上市,孙宏斌不仅可以讲一个好听的资本故事,还可以分享到融创服务上市后的分红收益,确实是个“两全其美”的计划。

【免责声明:文章内容仅供参考,不构成投资建议。】

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App