6000亿小家电赛道,能否杀出下一个美的与格力?

作者|石富元

头图|IC photo

受疫情影响,大部分行业受损,小部分行业受益,其中家电行业非常特别——整体业绩下滑,但小家电板块却逆势走高。

调研机构中怡康的数据显示,2020年1-13周,家电行业销售额整体同比下降了47.5%。家电三巨头美的、海尔和格力,今年一季度净利润同比降幅分别为22%、50%、73%。

与家电整体形成冰与火之势,阿里平台数据显示厨房小家电3、4月份的销量分别同比增长31.3%和31.5%,其中新品类的不断涌现是增长核心驱动力。

阿里生意参谋数据显示,厨房电器类目下可监测的子类目从2019年1月份的42个增长到了2020年4月份的59个。

备注:小家电整体能分为3大类:厨卫小家电、生活小家电和个人护理小家电。其中,生活小家电主要包括吸尘器、电暖气、空气净化器等;厨卫小家电主要包括电磁炉、电饭煲、电烤箱等;个人护理小家电主要包括电动牙刷、电吹风、眼部护理仪等。

其实这也不难理解。疫情期间居民在家呆的时间明显增加,多出来的时间被很多人用于兴趣开发,其中代表性的就是厨艺大比拼,厨房小家电的销量增长也就顺理成章(根据天猫网络销售数据,2020年Q1多功能料理锅、厨师机、三明治机的成交额同比分别上涨了15011%、453%、3353%)。除此之外,消毒杀菌类的小家电也增长明显。而大家电往往需要入户安装,疫情期间为了减少陌生人之间的接触,大家电的需求被明显抑制。

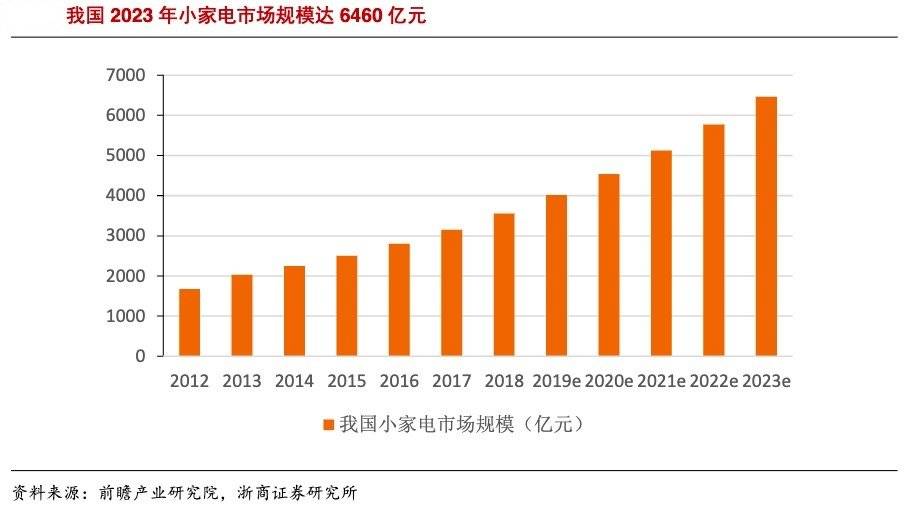

但疫情期间的冰与火之歌只是表象,小家电的高增长其实早已开始。根据前瞻产业研究院统计数据显示,2012 年至2019 年小家电行业年均复合增长率为13.3%,2019年市场规模4015 亿元,并预测在2023年市场规模达到6460 亿元。

看似成熟固化的家电行业这辆大车,正被小家电这匹小马拖着向前。产业板块之间的此消彼长,其实是消费趋势变化这个地基在发生迁移所致,而任何产业结构性的变化总会引来无数创业者和投资人,因为后者就是要在大的变化中找到创投机会。

那么小家电这个正在快速上升的板块,是靠哪股力量在推动?新红利该如何解锁?面对行业巨头,创业企业是否有机会发展壮大?

1. 小家电迎来网红时代

小家电为什么会火?

据信息咨询公司Euromonitor的研究数据显示,当人均GDP达到3000美元以上,小家电行业会呈出一个高速增长的曲线,因为小家电产品多数服务于人们提高生活品质的需求,比如美食加工、清洁卫生、个人护理等等。

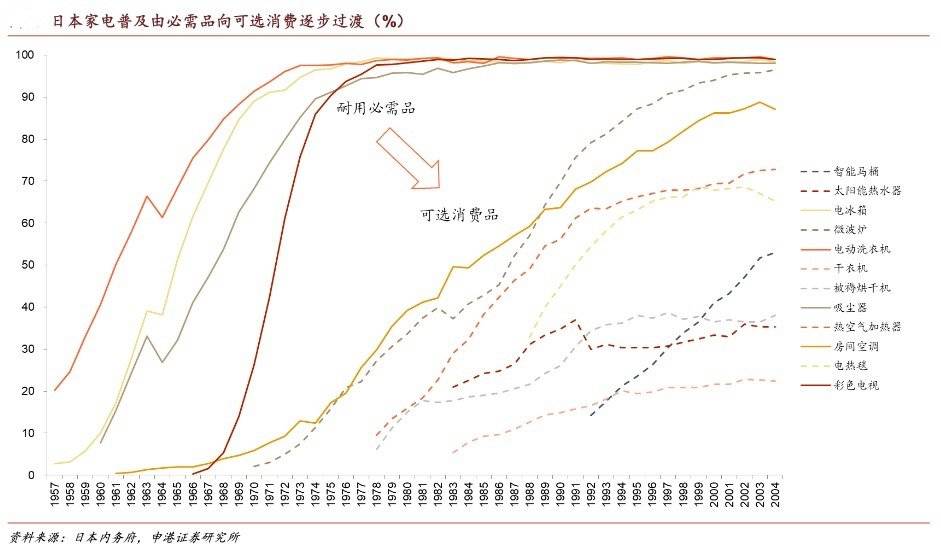

对比日本我们能发现,当大家电成为家庭刚需品并趋于饱和后,小家电才开始进入快速发展期。

回到国内,上世纪80年代电饭锅、微波炉等小家电已经开始进入千家万户,但大部分新兴小家电还主要是高收入家庭的选择,并未大范围普及。进入21世纪后,小家电行业进入快速发展期,特别是2008年以后,我国人均GDP超过了3000美元,小家电的普及化进一步提速。

据业内人士介绍,几个小家电巨头在线下不设经代网络,直接和苏宁、国美等家电渠道商合作,采取利润分成模式占住几乎所有展示位,消费者线下选购小家电时几乎只能看到这几个品牌。

备注:目前小家电已经成熟的品类有10-15个,分别是电饭煲、微波炉、净水机、电烤箱等,几乎都被“美苏九”等巨头所垄断;而尚处新兴状态的长尾品类有100多个,包括空气炸锅、料理机、咖啡机、面包机等,是创新品牌进入市场的切入点。

转机出现在2016年,随着电商渠道基本实现大众覆盖,大牌厂商纷纷开始触网,线上购物低质量的标签也渐渐被撕去,消费者也开始愿意尝试在网上购买高单价的物品。而线上渠道相比线下最大的不同就是用于商品展示的空间几乎无限,小家电巨头几无可能垄断线上渠道。

从数据可以看出,近年来小家电的线上销售占比不断提升,2019年直接超过了线下渠道。奥维云网(专注于智慧家庭领域的大数据公司)预测,受疫情影响,今年小家电的线上销售占比将达到80%。

渠道红利出现后,小家电行业的产品创新和品类创新才有了可能,而创新品牌也才有机会出现。

通过企查查查询发现,经营范围为小家电且处于存续经营状态的企业有40多万家(多为批发零售、维修服务、代加工企业,企业成立数量在2008年和2015年前后有两次明显提速,证明小家电上下游正加速变得繁荣),其中有注册商标和发明专利的品牌厂商有2000多家。

这些新品牌玩家如果一上来就和巨头们在成熟品类里硬碰硬,巨头们即使在线上化方面有所迟疑,但一旦开始布局就能利用规模优势靠价格战把所有新进玩家都给灭了。因此创业者必须采取差异化竞争。

“新玩家一般都是从一些空白的细分品类切入市场的,比如小熊电器最早做的是酸奶机,北鼎起步靠的是养生壶,而新宝股份(小家电领域全球高端ODM龙头)孵化的自有品牌摩飞是用便携式榨汁机和西式多功能料理锅撬动市场的。”华安证券研究所分析师说道。

而这一批借助电商新渠道孵化出来的新玩家,很快又遇到了营销端的红利。

“在小红书里搜‘吹风机’,前三个里至少有一个是我们。我们的性价比、设计风格、产品调性等都更符合年轻消费者群体的需求。”在创立素士之前,孟凡迪是华为的高级产品设计师,非常清楚当代年轻人需要什么样的产品,“相比而言,长年做百元以下价格吹风机的国内品牌飞科,如果在小红书上做推广,除了说年轻人根本不关心的那些产品性能,还能说什么?”

而且据华安分析师介绍,新兴的内容社交平台,还缩短了消费者购买小家电的决策路径。在线下为王的时代,品牌商通过单向宣传的传统媒体打广告,用户从看到广告产生购买意愿到付诸购买行动,期间的周期可能长达数月甚至数年,而新兴的内容社交宣传渠道,让用户对某品牌种草到购买的决策可以瞬间完成。

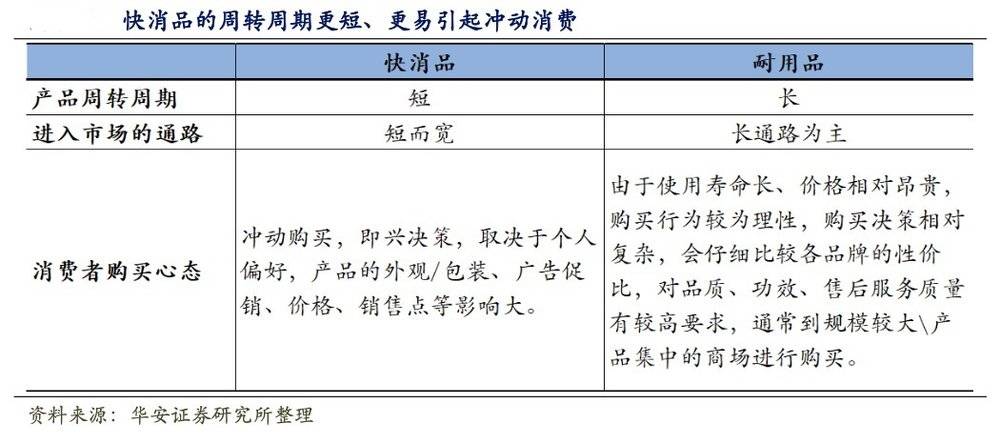

“基于这样的变化,我们认为小家电正从耐消品向快消品转变,其快消品的属性正变得越来越强。特别是那些低单价高颜值的小家电,完全能刺激起用户的冲动型购买。”华安分析师对虎嗅Pro解释道。

“如果用‘绝对-相对’和‘耐用-快消’两个维度画一个四象限,那么大家电就是绝对耐用品,更换周期都在10年以上;传统小家电(电饭煲、微波炉等)属于相对耐用品,更换周期都在5年以上;而这一轮出现的小家电新品类或新产品更多都属于相对快消品,像素士的电动牙刷,两年左右用户就会更换一次。”孟凡迪进一步说道,“当然再怎么快,小家电领域也不可能像啤酒饮料一样绝对快消。”

2. 红利中的爆款逻辑

有了渠道红利和营销红利后,小家电“爆款”不断涌现。与之前完全靠猜市场动向的产品研发逻辑不同,新玩法下的爆款逻辑是研发和营销并行的,而且很多厂商渐渐总结了一套爆款打造方法论。

以新宝股份创立的自有品牌摩飞为例,其首先通过电商销售数据和内容平台用户互动数据发掘用户需求,然后由产品经理定义新产品并提炼产品卖点;随后采用专业营销团队,针对产品特点和目标用户需求进行内容精准策划;进而再通过具备一定的内容策划、内容分发和内容改进能力的KOL型经销商进行铺货,在产品销售过程中对内容持续投放引发共振、结合市场反馈改进内容强化营销效果、打造爆款并延长爆款生命周期。

但在具体的执行策略之上,一款新品能不能“爆”,很大程度上要看品牌商是否押对了品类。

“我们投资的小家电企业在选品上一般会有3个要点:1、选择还没有被巨头垄断的新品类(或相同品类的不同生态位),2、这个新品类(或新生态位)有机会成为新一代的大众刚需品类,3、品类本身有智能化的发展趋势。”凯辉基金管理合伙人段兰春对虎嗅Pro说道。

在具体的品类选择上,段兰春介绍其实是有一套方法论的:

第一种情况是选那些还未普及化,但已经得到大众认可的品类,比如戴森发明的无风叶吹风机、飞利浦和欧乐B引入中国的电动牙刷。这些产品一经推出便引领风潮,但数千元的价格让大众消费者望而却步,始终处于近乎奢侈品的定位而无法大众化普及。

但段兰春发现,中国创业者有机会在保证产品品质的情况下把这些品类的价格打下来。“所谓的消费升级不是花更多的钱买更好的东西,而是花更少的钱也能享受好东西。”而这个实现质优价廉的契机,就是中国完善而成熟的小家电供应链体系。

凭借供应链优势,国产创新品牌能把原本价格在2000多元的高端电动牙刷打到一两百元,把价格3000多元的戴森吹风机打到几百元,而且品质接近。“中国创新品牌不一定能做出全世界技术最领先的产品,但一定能做出全世界性价比最高的产品。”段兰春说道。

基于这套逻辑,凯辉基金投资了素士(主攻个护小家电)、yeelight(主攻智能照明小家电)、德尔玛(采取多品类、多品牌、多SKU发展策略)和小卫(目前聚焦洗手机)等小家电创业公司。

据孟凡迪介绍,他们研发的类戴森吹风机的小红桶吹风机刚推向市场时并不被业界看好,但去年的销量突破了100万台,“我们这款产品已经成为了200-300元价位段的销量冠军,在此之前这个价位段是松下和飞利浦的天下”。

第二种情况是能根据用户的需求,在成熟品类上重新定义产品。

以凯辉基金投资的德尔玛为例,在手持无线吸尘器这个品类上,戴森等老玩家突出强调的是吸尘器吸力有多大,可以把多厚的地毯中的脏东西吸出来,但德尔玛的研发团队根据市场需求反馈发现,中国家庭很少用地毯,根本不需要花费更高的研发成本和使用更昂贵的零部件去开发大吸力的吸尘器。

另外,在续航方面,中国家庭大多是中小户型,一次打扫不需要90分钟的超长续航,可能15分钟的续航就足够了,因此在电池容量方面也可以压缩成本。以至于利用充电宝就能为吸尘器充电。基于以上两点,德尔玛开发的手持无线吸尘器的价格相比戴森能打下来80%,同时更符合中国消费者的需求。

最后,德尔玛还在手持无线吸尘器的基础上增加了除螨仪的功能,只要用户把下半部分的地刷去掉,吸尘器就成了除螨仪,实现一机多功能,提升用户的获得感。来自于德尔玛方面的反馈显示,其新推出的手持无线吸尘器5月直播首发,当场就售卖了2万台;另外新推出的蒸汽拖把,3月份在众筹阶段就卖出了18万台,并预计今年清洁类产品整体将销售数百万台。

基于这套重新定义产品的方法论,德尔玛在生活、个护和厨房三大品类都推出了大量“新”产品。

而完全押注新品类(比如酸奶机、刀具砧板消毒机、美容仪)的做法,能否成功打造爆款很多时候要看运气,在段兰春看来这类创新很难总结方法论。

整体上,虽然爆款逻辑创造了增量,让很多新玩家得以发展,但相比传统巨头在传统品类里长久奉行的大单品策略,前者对供应链的要求要更苛刻。

3. 创新品牌能否突围?

依靠电商提供的渠道红利,和抖音等内容平台提供的流量红利,加上自身对产品的重新定义能力,创新厂商们在巨头的射程之外开辟了一片新战场。

虽然创新玩家们没有和巨头在成熟品类上硬碰硬,巨头不太容易利用固有优势打击创新品牌,给了创新厂商以突围的机会。但是新品牌们所依仗的那些渠道、流量和价格红利都是公开的,巨头们也能利用,而且巨头们有资金优势,可以通过大笔投入快速追赶新品牌们。

而新品牌们依仗的产品研发能力,也很难构建足够深的护城河。据业内人士介绍,即使这些互联网品牌们申请了专利也无法阻止追赶者的模仿,因为那些供应链企业有的是办法绕开专利。

这也是老一代互联网品牌小熊电器不断推新的原因,其同时在27个细分品类布局,每年要开发100款以上的新品,至2019 年底其有高达400款以上型号产品在售。小熊电器的策略就是用广覆盖的方式去抢占长尾品类,用品类不断扩张支撑销售规模的增长。“小家电的开模成本就50-100万元,试错成本并不高,而且新品出来后就会有模仿者蜂拥而至,因此一款新品的生命周期并不长,上市不久就得打折促销。”业内人士向虎嗅Pro补充道。

在该业内人士看来,小熊电器2019年“27亿元营收+2亿元净利润”的规模,差不多就是一个新品牌发展壮大的底线,只有有机会越过这个底线的品牌才是投资机构会投资的标的,而这个规模以下的企业一般只能停留在小作坊的状态无法壮大。