蚂蚁和你想象的不一样

作者|Eastland,虎嗅研究总监

头图|CFP,2018年5月18日,香港铜锣湾的一家便利店,马云使用支付宝购买报纸

为服务小微而生

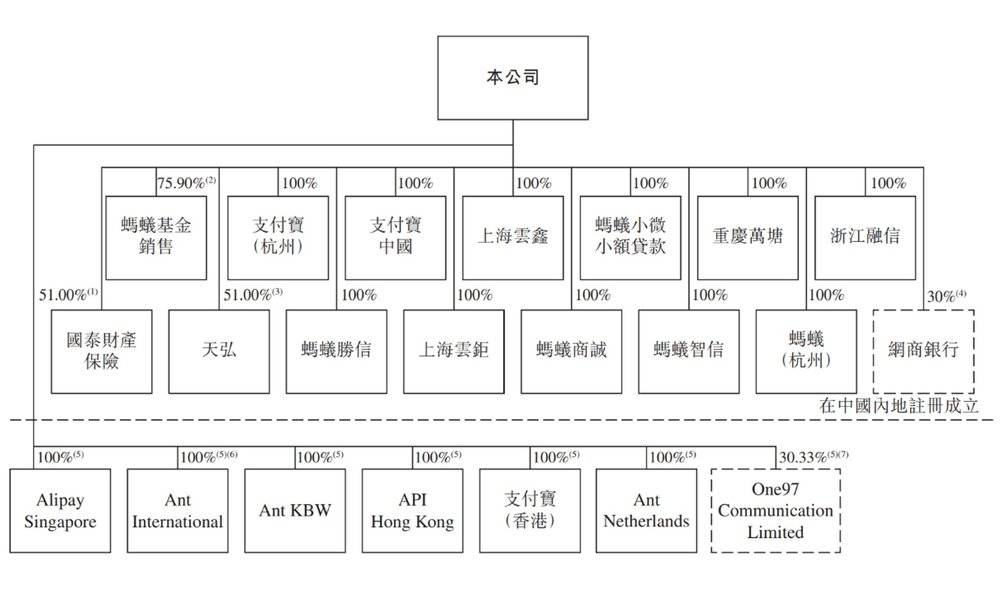

1)蚂蚁集团架构

支付宝诞生于2004年,初衷是打破电子商务启蒙时期买家、卖家之间的信任壁垒,陌生人与陌生人的远程交易成为可能。2009年支付宝APP上线,至今已发展成连接10亿用户和8000万商家的全球顶级应用。

2011年支付宝独立运营,2014年支付宝母公司更名为“蚂蚁金服”。从线上快捷支付到二维码支付,从余额宝到花呗、借呗、芝麻信用、蚂蚁森林、蚂蚁链Baas,蚂蚁金服以“守正创新”满足客户变化多端的需求,保持市场领先地位。

2020年,蚂蚁金服更名为蚂蚁集团,旗下基金、小微贷款、网商银行等业务“枝繁叶茂”。蚂蚁集团的核心理念是“为服务小微而生”和“普惠”。

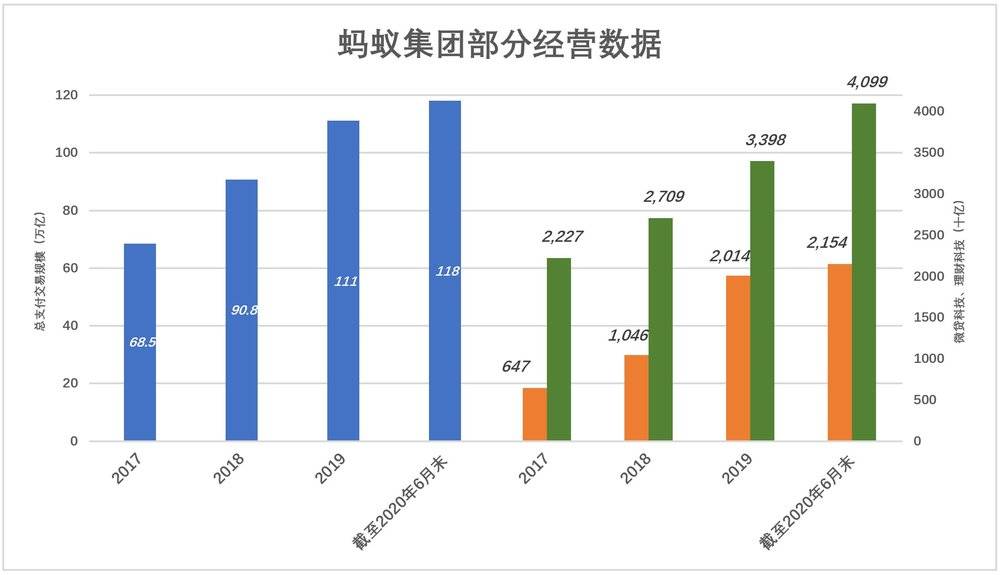

2)支付宝经营数据

“支付宝平台”是一个包含数字支付、数字金融和数字生活服务的全方位服务平台。

数字支付方面:2019年,支付宝平台总支付交易规模达111万亿。2019年中国GDP及社会商品零售总额分别为99万亿、41万亿。

截至2020年6月末的12个月内,支付宝平台总支付交易规模达118万亿(中国内地),国际总支付交易规模6220亿。约为阿里同期GMV的15倍,说明支付宝应用场景早已超越阿里电商范畴,成为支持整个社会经济活动的“基础设施”。

2020年6月,支付宝月度活跃用户达7.1亿,较2019年12月净增5200万。

数字金融方面:截至2020年6月末,微贷科技促成的消费及小微经营者信贷余额达到2.2万亿;理财科技促成资产管理规模达4.1万亿;保险科技促成保费及分摊金额520亿(过往12个月)。

截至2020年6月末,支付宝平台促成的2.2万亿信贷余额中,由金融机构合作伙伴放款或实现资产证券化的比例合计约为98%,平台自身承担的坏账风险很小。

从“收买路钱”到输出能力

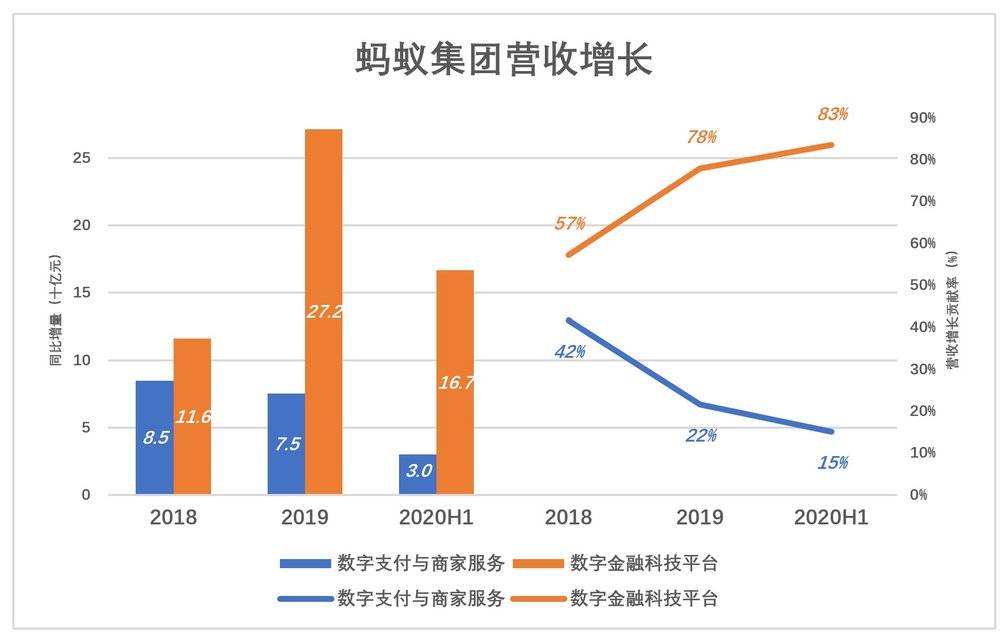

1)营收结构

蚂蚁集团收入由两部分构成:数字支付与商家服务、数字金融科技平台(包括微贷科技、理财科技和保险科技)。此外,还有创新及其它业务,目前收入占比不足1%。

数字支付与商家服务

数字支付服务收入主要来自国内业务,按成交额的一定百分比向商家和交易平台收费。

2017年,来自支付业务的收入358.9亿,占总营收的54.9%;2019年,来自支付业务的收入增至519亿,在总营收中的份额却降至43%;2020年H1,自来支付业务的260亿营收仅占总营收的35.9%。

2019年支付业务营收增长75亿,对营收增长的贡献率为22%,较2018年降低20个百分点;2020年H1,支付业务营收增长30亿,对营收增长的贡献降至15%。

未来,蚂蚁集团业绩增长的主要动力来自金融科技平台。

数字金融科技平台

向金融机构合作伙伴提供数字金融科技、客户触达及风险管理方案。

2019年数字金融服务营收劲增272亿,同比增幅达134%,对营收增长的贡献率达78%;2020年H1,数字金融服务营收增长167亿,同比增长57%,对营收增长的贡献升至83%。

支付服务是蚂蚁起家的业务,不论通过阿里电商平台还是通过千万商家,本质上都是直接/间接流量变现,内在逻辑是在自家地盘收“买路钱”,所谓“此路是我开、此树是我栽”。

金融科技服务则不同,本质是能力的输出,包括技术及对用户的解理,内在逻辑是“不服高人有罪”。

对蚂蚁集团而言,技术服务收入超过支付服务收入具有深远意义。

2)三个变现率

2019年,支付业务总交易额达111万,相关收入519亿,变现率为万分之四点七。截至2020年6月末的12个月内,支付规模达118万亿,相关收入549亿,变现率仍为万分之四点七。#第一个#

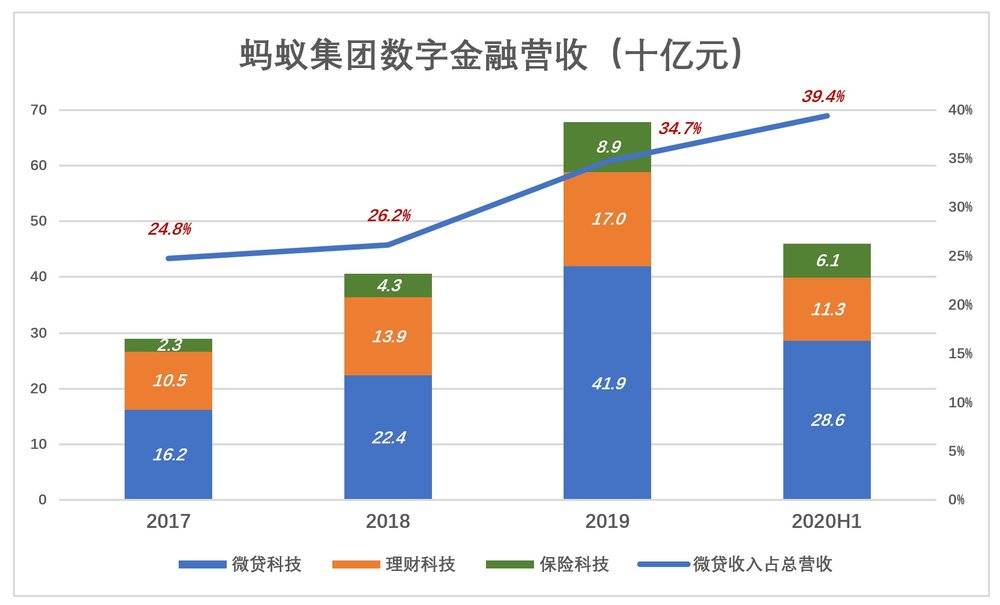

蚂蚁集团科技金融平台营收分为微贷科技、理财科技、保险科技三个部分。服务对象(也是合作伙伴)包括商业银行、基金管理公司、保险公司、依托公司、证券公司及其它持牌金融机构。

蚂蚁集团获取营收的名目为“技术服务费”。具体而言:微贷科技按合作伙伴赚取利息的百分比收取;理财科技按合作伙伴管理资产规模的百分比收取;保险科技按合作伙伴保费收入的百分比收取。

微贷科技营收增长迅猛,2019年达419亿,同比增长86.8%,在蚂蚁集团营收中的份额达到34.7%。2020年H1,微贷科技营收286亿,同比增长59.5%,在总营收中的份额进一步提高到39.4%。

微贷业务变现率可以近似推算。2020年H1,消费信贷期初、期末余额均值为2.08万亿,期间营收286亿,年化变现率2.74%。同理可推算出2019年微贷科技变现率也是2.74%。#第二个#

理财业务变现率推算方法相同。2020年H1,期初、期末余额均值为3.75万亿,期间营收113亿,年化变现率0.39%。同理可推算出2019年理财业务变现率0.37%。#第三个#

效益渐入佳境

1)毛利润及营业成本构成

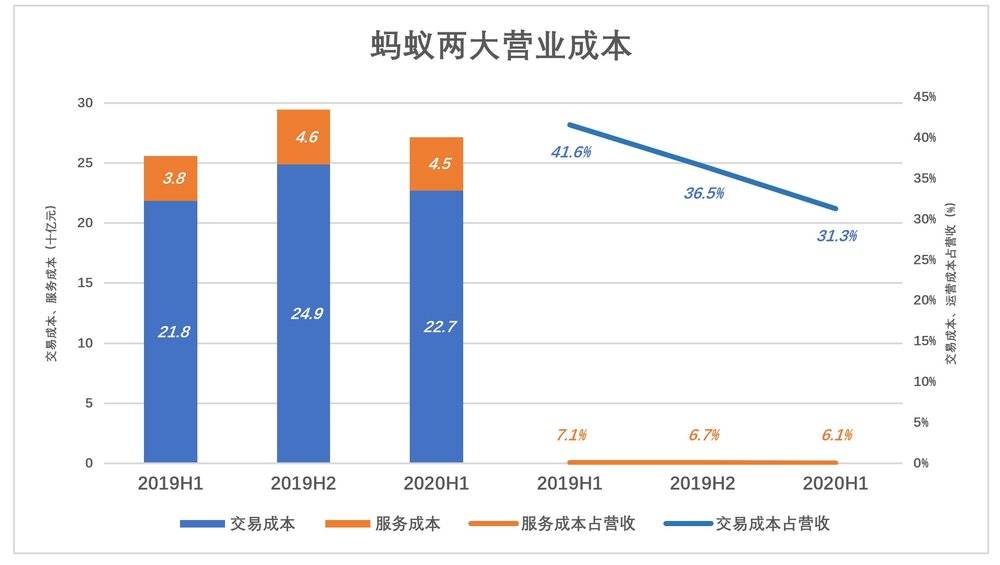

蚂蚁集团营业成本包括交易成本、服务成本、运维成本、职工薪酬等。2017年以来,蚂蚁集团整体毛利润率保持在50%以上,2020年H1毛利润425亿,利润率58.6%。

排在前两位的是“交易成本”和“服务成本”。交易成本是在资金发生转移时向第三方金融机构支付费用中由支付宝分摊的部分,服务成本是向第三方服务提供商支付。

2)费用与经营利润

蓝色折线代表毛利润(率),彩色堆叠柱代表各项费用(率),只有蓝色淹没彩色,才会有经营利润可赚。

2018年,销售费用高达473.5亿(其中广告推广费用457亿),占营收的55.2%。

2019年H1毛利润244亿、利润率46.4%;销售费用104亿,销售费用率19.8%。全年销售费用181亿,其中广告支出162亿。表现最抢眼的是“微贷科技“,期末信贷余额及营收都翻了一倍。

值得欣慰的是,2020年H1推广费用减半且受到疫情冲击,微贷科技营收增速仍保持在接近60%的高位。

2020年H1毛利润425亿,利润率58.6%创历史最高水平。销售费用率8%、管理费用率5%、研发费用率8%,均降至历史低点。销售费用下降的原因是广告费用只有2019年同期的一半。

毛利润率上升、费用率下降,蚂蚁逐渐显露出“绩优股“的成色。2020年H1,经营利润249亿,利润率达到34.3%。

蚂蚁集团经济效益渐入佳境,上市时机终于成熟。

“数字生活开放平台”实践先行

“蚂蚁是支付宝的母公司,支付宝当然是做支付的”,这个看法越来越不准确。

当年阿里推出支付宝的初衷是:传统金融机构不愿去满足的用户需求,我们来满足。

随着移动支付的兴起,用户数和线上/线下商户数暴涨,支付宝努力的方向演变为:帮助用户获得更好的金融服务。

要知道截至2019年末,仍有四分之三的国人没有信用卡。无怪乎人们印象中银行都嫌贫爱富。也不怪金融机构,识别风险需要成本而且必须转嫁给用户。“穷人”不愿意承担风险识别成本,金融机构干脆拒绝提供服务。普惠金融只有获得技术加持,才能成为现实。

除了泛精确的触达与连接用户,蚂蚁集团对金融机构的价值在于——

商业决策——对消费者和小微企业的独特洞察及风险评估算法,帮助金融机构进行风险评估、实现产品与客户的优化匹配;

动态风控——基于客户身份识别、欺诈风险(超过十年黑产攻防经验)、反洗钱、信用风险、流动性风险的完整解决方案,帮助金融机构应对关键业务风险(超过100种信用评估模型);

技术基础设施——人工智能、算法及分析、计算与蚂蚁链等,向金融机构合作伙伴提供技术支持,帮助他们安全、高效、大规模地服务用户。

有人说信贷是蚂蚁的”现金牛“,好似游戏之于腾讯。蚂蚁集团不是金融机构,它不做信贷,而是用户与金融机构的“媒人”。

2020年3月10日,支付宝在合作伙伴大会上宣布“要做全球最大的数字生活开放平台”。意味着从支付服务升级到金融服务入口之后,蚂蚁再次升级为“金融服务+生活服务”入口。

早在新定位发布之前,支付宝已经开始演变,是穷则思变。纵观排名靠前的APP,比如微信、淘宝、百度地图、优酷土豆……安装的目的性、打开的必要性都非常强。支付宝是个异类,的确让人焦虑。

2017年支付宝开放平台上线,按照“成熟一个、开放一个”的策略,陆续开放3000多个接口。2018年9月小程序上线,现已发展到200多万个,涵盖1000多种日常服务,包括本地生活、出行及便民服务。支付、信贷、理财、保险等数字金融服务“下沉”为平台的基础功能。

支付宝靠生态及网络效应,而非借助社交、信息流或视频、娱乐功能成为用户数超过10亿的APP。

2019年,中国第三产业GDP达52万亿,美团、饿了么、携程、飞猪加起来不到第三产业GDP的5%。

所以,蚂蚁IPO时2000多亿美元估值只是起步。