海外可助美的 空调难救格力

出品 | 虎嗅Pro 投研组

作者 | 陈闷雷

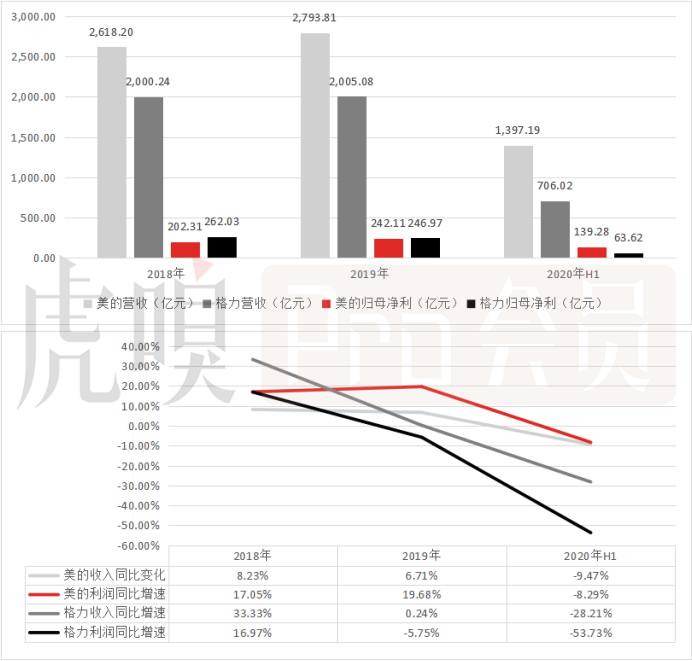

8月31日,并称“家电双雄”的美的与格力一同发布2020年上半年财报。数据显示,美的在期内实现营收1397亿元,同比下滑9.5%,实现归母净利139亿元,同比下降8.3%;反观格力方面情况则要糟糕得多,营收实现706亿元,同比大幅下滑28%,归母净利实现64亿元,同比骤降54%。

作为国内家电行业的两家领头企业,在疫情影响之下表现反差如此之大,首先与双方产品矩阵有关。美的方面的产品线远远要比格力丰富,而仅凭空调一种大单品分摊风险能力太差,导致格力几乎正面承受了所有疫情带来的下行压力。同时市场方面美的也有海外市场护身,格力的出海则相对一般,对国内单一市场的高度依赖也导致其抗波动能力不强。

除此之外,美的的空调营收还在上半年首次超越了格力。这对前者自然是好事一桩,可对后者而言则就比较糟糕了,即使这不意味着格力最为核心业务的竞争力正在下滑,至少也是因疫情伤筋动骨。

资本市场方面这两家公司的表现也与业绩走势基本一致。美的在8月31日报收70.54元,涨0.37%,较3月20日低点累涨50.09%,跑赢大盘(37.31%)与板块(32.37%);格力方面当天报收54.50元,下跌0.98%,同期累计涨幅仅有11%,远远不及股市整体表现,且公司股价处于持续且剧烈震荡之中,表现着实不好。

在这动荡不休的上半年,美的与格力的财报数字背后,又都讲了一个怎样的故事呢?

两家公司在上半年的营收端表现如何?

2020年上半年,美的与格力的营收均受疫情影响出现了下滑,只是后者下滑幅度远大于前者,导致营收差距迅速扩大,而在盈利能力上,格力也表现出了更明显的趋弱走势,而美的受到影响则十分有限。

(数据来源:Wind)

2020年1-6月,格力电器实现营业收入706.02亿元,同比下降28.21%;归母净利63.62亿元,同比下降53.73%,整体表现非常糟糕;美的集团实现营业收入1397亿元,同比下降9.47%,归母净利139亿元,同比下降8.29%,在疫情之中的表现明显要比竞争对手好很多。

而且从利润端看,可以发现格力的净利润下滑速度明显大出营收下滑幅度,两者差距非常大,而美的的这一问题却并不明显,营收与净利基本保持同步波动,并未有特别明显的背离出现。

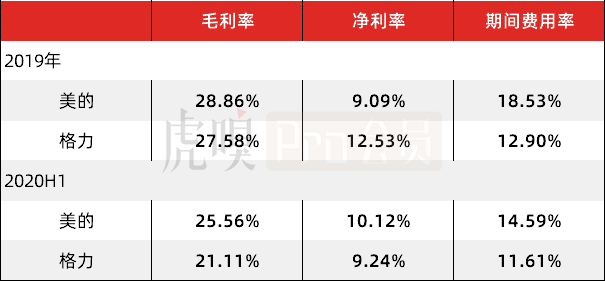

(数据来源:Wind)

从具体数字看,美的在20H1的毛利率为25.56%,较19年末下降3.3个百分点,净利率为10.12%,较去年年末居然逆上涨了超过1个百分点;而格力同组数据则为21.11%,较去年年末下滑足有7.75个百分点,净利润同样下滑超过3个百分点降至9.24%。

(数据来源:公司公告)

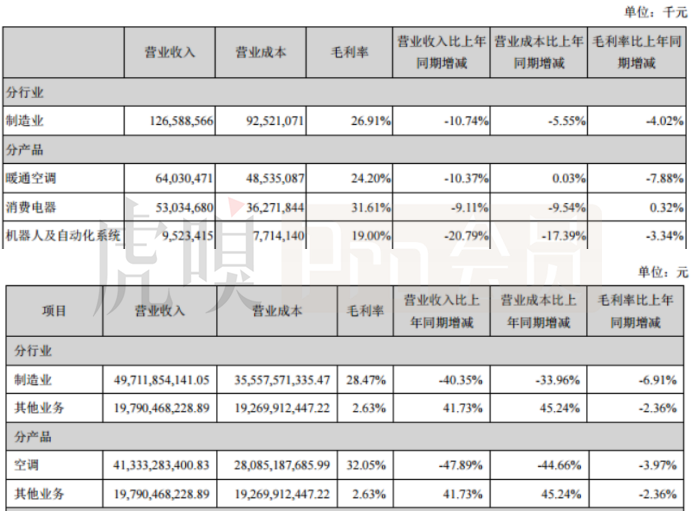

两者在盈利端截然不同的表现,首先与两家公司的营收结构存在一定关系。美的的主营业务主要有“暖通空调”、“消费电器”以及“机器人及自动化系统”三大部分,其中空调与消费电器的当期毛利率分别为24%和32%,而机器人业务虽然毛利率仅有19%,但其在总营收中占比很低,对整体毛利率的影响比较有限。

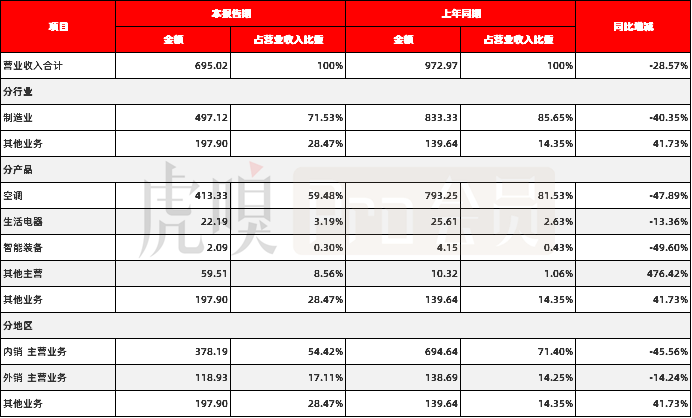

反观格力方面,虽然制造业整体毛利率有28%,明显高于美的,但占比高达28%的其他业务,即大宗原材料商品和零部件业务的毛利率居然只有2.63%,这实际上就是一个完全不能赚钱的业务,近200亿的对利润几乎毫无贡献,且由于空调业务的快速萎缩导致其在总营收中占比快速上升,最终结果就是我们所看到的毛利率大幅下滑。

而净利率方面则除了受毛利率变动影响之外,也和根据疫情影响对费用投入进行调整有关。20H1,美的的期间费用率为14.59%,较19年数据大幅下降近4个百分点,而格力方面期间费用率则为11.61%,较此前下降幅度不足1.3个百分点。

可以看到美的为应对疫情带来的不确定性,主动收缩了销售费用的投入,这使得公司的净利润不降反升,大大缓解了疫情对盈利能力的冲击。这其实也不难理解,就空调业务来说,实际上上半年的主要问题在于无法入户安装,或相应施工人员难以就位,这与防疫政策直接相关,都不是营销手段可以解决的问题,盲目的进行宣传显然是白费力气,因此可以说公司在特殊时期对费用进行大幅优化的选择相当聪明,也能看到结果相当不错。

格力方面的变化则比较有限,期间费用投入仅有小幅度下降,当然这与公司原本的费用率不高也有关系,可能优化空间已经不大,但确实对环节毛利率骤降带来的影响没有什么帮助。最终,在毛利率大幅下降,费用难以优化的作用之下,格力在20H1的归母净利呈现远快于营收的大幅下滑,盈利能力遭受重创。

美的为何顶得住?格力为何没顶住?

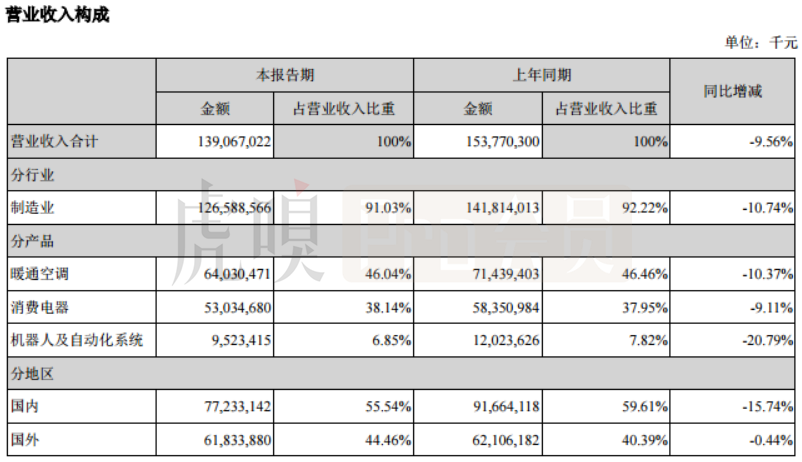

两家家电龙头在上半年迥然不同的表现,究其原因就在于多元化程度相差甚远,导致两者的分担风险能力差距很大,而格力最关键的空调龙头地位也在报告期内失去了。

(数据来源:公司公告)

美的的核心制造业分为三个部分,暖通空调,消费电器(包括厨房家电、冰箱、洗衣机、及各类小家电等)以及机器人及自动化,从上图的同比变化可以看到消费电器业务受疫情影响最小。正是产品端的多元化,帮助公司成功度过了困难时期。

这其实也不难理解,虽然厨电、冰箱以及洗衣机这种大型电器疫情期间无法上门安装,小家电行业却在居家隔离期间受“宅经济”影响迎来一波快速上涨,对公司当期的业绩大有裨益。机器人业务虽然下滑幅度较大,逼近21%,但整体规模较小,没有很明显的拖累公司整体业绩。

除了产品的多元化,海外市场是上半年公司业绩最大的依靠。从财报数据可以看到,美的20H1的海外营收达到618.34亿元,营收为44.46%,较去年同期仅下滑0.44%,这对大家电行业来说是非常不错的成绩,也是公司缓解公司业绩下滑的核心助力。

显然多元化的市场在疫情之下为美的业绩开辟了一道“缓冲带”。众所周知,Q1为国内受疫情正面冲击的阶段,国民经济活动几乎陷于停滞,然而彼时海外市场尚未进入最为严峻的防疫阶段,经济活动并未见太多变化,美的的海外业务还能正常展开。而到了Q2,虽然海外开始深陷新冠泥潭,但国内防疫效果初现,经济活动持续复苏,内需持续上升,公司又受益于这一过程,业绩好转。正是这种“疫情时间差”为美的分散了风险,避免受到疫情正面冲击,以更合理的“落地姿势”缓解冲击。

而渠道的多元化同样功不可没。据全国家用电器工业信息中心数据显示,2020年上半年国内家电行业线上市场零售额规模1,524亿元,同比增长3.7%,市场份额达到45.3%。而美的此前的“全面数字化、全面智能化”战略帮助公司享受到了这一波红利,公司在报告期内的全网销售规模超过430亿元,增长超过30%,占内销比例49%。在线下渠道几乎停摆,门店无法营业的大背景之下,美的通过向线上转移规避了这一负面影响。

(数据来源:公司公告)

反观格力,首先问题就是产品过于单一。公司的空调业务占比超过了59%,其他来自制造业的产品占比仅略高于12%,完全谈不上多元化,这实际上也是公司一直以来的心病。只是还没来得及做更进一步调整,格力不顺利的多元化之路在这次疫情中就已经成了公司最大的漏洞。

空调由于居家隔离导致无法入户安装,销量骤降是必然结果,这并不令人意外,但与美的不同的就是格力没有其他产品做保护,只能直接承受这一波冲击。上半年高达48%,近乎腰斩的同比下滑是格力H1业绩难看的核心要素,而对于公司来说,除了静待宏观经济回暖之外并无太好办法。

与美的相比,格力的市场也比较单一,极为依赖本土市场。报告期内公司的外销为118.93亿元,同比下滑了14.24%,与美的不足1%的降幅差距明显。虽然比本土46%的下滑还是要好上不少,但也足见公司在海外也没讨得太多便宜。

此外,格力的渠道多元化也并不是特别顺利。格力在此前就已经确定了与经销商共同持股的模式,且这种模式在电商崛起之前也确实非常行之有效,但在当下由于电商平台会影响经销商利益,这就导致公司在试图进入线上时遇到来自内部相当程度的阻力。虽然自4月份以来,格力电器先后与各大平台开展直播合作,董明珠本人也亲自上阵,积极倡导线下专卖店与线上联动,但具体成效并不清楚,公司也没有告知,想来是没有美的那么美观的。

另一个对格力不太好的数据则是,本季度美的的空调营收数据首次超过格力,这一关键龙头地位的失去对格力而言非常之糟糕,唯一优势项目也没了优势那么此后公司如何与对手竞争,就真的是个不好回答的问题了。

库存减得怎么样了?

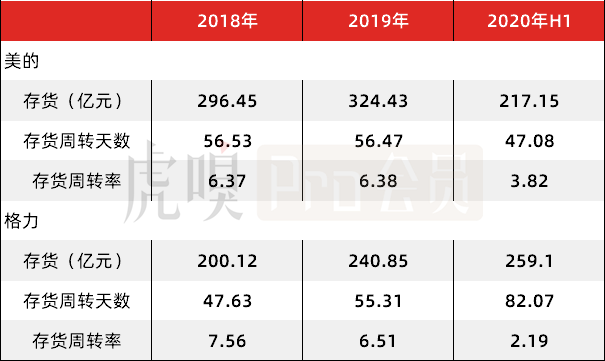

从数据看,虽然格力也在上半年积极促销减库存,甚至还为此牺牲了一些利润,但效果并不明显,存货相较于19年底甚至还出现了增长,反观美的方面则库存压力要明显小得多。

(数据来源:Wind)

美的在报告期内的库存为217.15亿元,周转天数为47.08天,较去年年底数据均有所下降,表明公司在上半年的一系列去库存措施取得了一些成效。

然而格力方面就相当不乐观了,公司截止2020年6月末的库存高达259亿元,较19年末进一步出现了上升——这与公司近期去库存的声音完全背道而驰,而且存货中主要就是产成品出现了近20亿的上涨,表明滞销是确实存在的。尽管4-6个月开展了轰轰烈烈的促销活动,一波接一波的直播带货也未能减轻压力。同时公司的存货周转天数大幅上涨,由55.31天达到了82.07天,存货周转率也仅有去年年底的三分之一左右,这说明格力的存货管控出现了比较明显的问题。

对于美的来说,这半年可能真的只是暂时的不能顺利,可对于格力来说,麻烦显然就大得多了。虽然董明珠仍然放出话说不会纠结于短期数据,可震天的战鼓仍然不能掩盖格力目前虚弱的现状,这一次是真的有些“此诚危急存亡之秋也”的意思了。