为什么啤酒行业不会再有价格战了?

出品 | 虎嗅Pro 投研组

作者 | 李友鲲

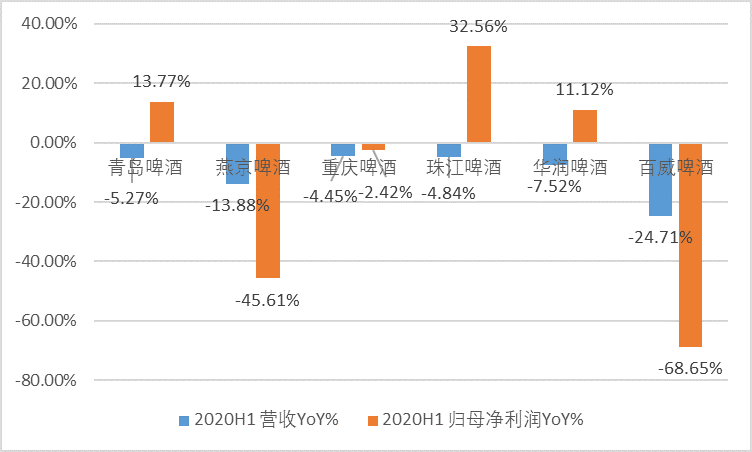

2020年8月30日,青岛啤酒公布了半年报,公司实现营收156.79亿元,同降5.27%,归母净利润18.55亿元,同增13.77%。二季度单季度实现营收93.86亿元,同增9.15%,归母净利润13.18亿元,同增60.12%。疫情影响下,行业内各大酒企销量普遍承压。公司取得了不错的成绩,上半年业绩增速超越了可比规模的华润和百威。

(资料来源:虎嗅PRO整理)

年初至今,青岛啤酒股价从50.54元上涨至87.36元,涨幅72.85%。公司市盈率从35.66倍上涨至57.39倍,估值提升60.94%。随着啤酒行业整合逐步进入尾声,各大啤酒企业进入利润释放期,受到资本市场长期资金的广泛关注。

那么,驱动青岛啤酒长期利润增长的因素有哪些?公司的成长空间如何呢?

公司经营状况如何?

疫情影响下,公司销量增速强于行业,上半年啤酒销量440.6万千升,同降6.85%(行业上半年同降9.5%);分结构看,受疫情下高端消费场所受阻影响,主品牌销量同降11.40%至209.1万千升,其中“奥古特、鸿运当头、经典 1903、纯生啤酒”等高端产品同比下滑6.6%至97.1万千升,其他品牌受到影响较小,同降2.32%至231.5万千升。

分区域看,2020年上半年,山东、华南、华北、华东、东南、海外分别实现收入 96.34亿12.87亿26.72亿14.69亿3.68亿2.43亿,分别同比+8.03%+2.81%+1.07%-9.88%-7.76%-20.98%;疫情下、公司山东大本营市场保持了较高增速、华南、华北市场也获得了正增长,而华东、东南及海外市场出现不同程度的下滑。

公司产品结构持续升级推动吨价稳健上行,上半年吨价3559元/千升,同增1.70%,二季度单季3381元/千升,同增081%;包材成本下降贡献吨成本降低,上半年吨成本2073元/千升,同降1.10%,二季度单季1931元/千升,同降3.20%。公司毛利率因此增厚,上半年同比提升1.65个百分点至41.76%,二季度单季提升2.37个百分点至42.90%。

费用率方面,广宣费用投入同比下降13%带动销售费用率优化2.35个百分点至16.24%;疫情期间,政府减免社保费用导致公司管理费用率同降0.82个百分点至2.81%。

毛销售差扩大及费用率优化推动公司二季度业绩同比大幅提升,也超出了市场预期。随着下半年商务餐饮、夜店等高端场所的全面恢复营业,青岛中高端产品增长将回归增长中枢。

啤酒行业未来的增长趋势是什么?

行业的增长可以拆分为价格和销量俩两个因子。

啤酒行业的销量增长主要与宏观上的人口年龄结构及人均GDP高度相关。20-49岁人口为啤酒主力消费人群,我国该年龄段人口占比已从2010年的49.70%下降到2019年的44.61%。根据国际经验,在人均GDP达到1万美元前后,啤酒人均销量均出现回落。背后的原因主要为大众消费习惯的改变。2019年,我国人均GDP为70892元,站上1万美元的新台阶。而近几年,啤酒的消费习惯也从豪饮到追求品质逐渐过渡。

(资料来源:光大证券)

从行业销量上来看,由于人口老龄化趋势与消费习惯的逐步改变,啤酒行业维持总销量缓慢下滑趋势为大概率事件。

价格因素受到供给和需求两侧共同驱动。

从供给端来看,由于行业内五大巨头(青岛、华润、燕京、百威、嘉士伯)已形成区域割据格局,通过价格战已无法再撼动各自的市场份额,在增利诉求的驱动下,各大厂家更加优先于追求推动产品结构升级。

从需求端来看,收入提升使得人们更加注重生活品质的改善,中高端啤酒销售占比逐步提升,带动行业结构高端化。7元/L以上啤酒在终端占比已从2003年的30% 提升至2017年的60.9%(数据来源:中国啤酒行业报告:啤酒高端化)。

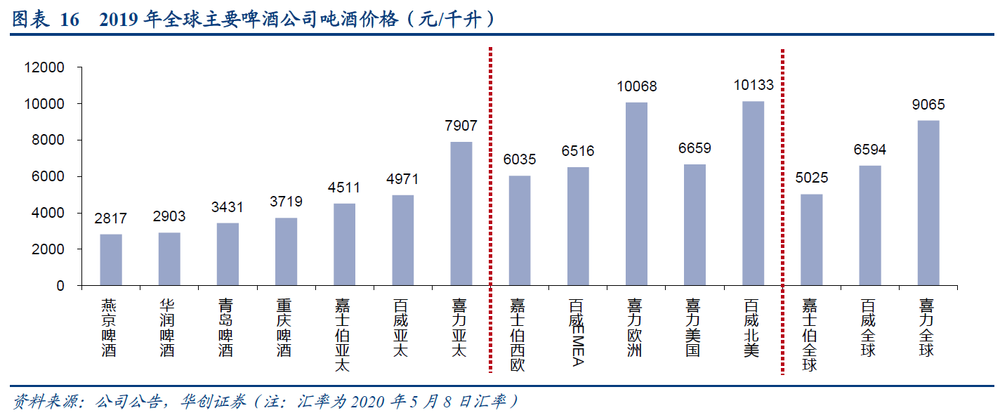

从空间上看,当前中国啤酒吨价接近1861美元/吨,对比世界主要发达国家和地区,仍具备充足上涨空间。

(数据来源:招商证券)

根据招商证券测算:当前出场口径约为1200亿元,结构升级带动有望达2000亿元。当前,吨酒价格不足3000元/千升,产量为4400万千升,对应行业规模1200亿元。而未来5-8年,吨酒价格预计上涨到4000元/千升,产量预计下滑至4000万千升,对应行业空间1600亿元,CAGR4-6%。

公司的成长受什么驱动,空间如何?

寡头垄断的行业格局为啤酒企业的产品升级创造了有利条件。

区域壁垒一旦形成,其他巨头很难攻破。啤酒存在运输半径限制,啤酒的运输半径一般为250-300公里,超过了这个范围就没办法覆盖成本。啤酒巨头想要跨区域扩张,必须在当地建立工厂。本地酒企已深耕多年,与餐饮等渠道客户早已形成根深蒂固地合作关系(体现在客户高粘性,有些甚至签署排他协议),外来者会面临渠道扩展上的阻碍。除此之外,受到经历和感情的影响,本地消费者更倾向于挑选本地品牌。而这也是啤酒行业能够呈现区域割据态势的根本原因。

区域壁垒的保护下,又没有了价格战,企业可从容对产品提价(多因为成本上涨)和升级,盈利空间随之打开。目前,我国啤酒企业吨价与国际啤酒巨头仍存一定差距。虽然,由于舶来品属性,国产啤酒目前难以在品牌力上与国际巨头抗衡,但巨大的结构优化空间(我国5元以下啤酒销量占比接近70%)为吨价提升供了充足余地。

(资料来源:华创证券)

长期来看,青岛啤酒业绩受产品提价升级驱动。2019年,公司青岛主品牌(中高端)吨价为4292元/吨;崂山等品牌(中低端)吨价为2559元/吨。整体吨价为3431元/吨。对比百威亚太的4961元/吨,仍具备可观上升空间。根据东吴证券测算,在低端产品提价+产品结构升级影响下,公司营收增长2-8%可直接增厚净利润8-32%。

中期来看,产品罐化率提升将带动毛利逐步增厚。铝罐成本为0.5元/个、而玻瓶为0.8元/个,啤酒成本构成中包材占比约50%。青岛啤酒目前大瓶啤酒占比约为2/3,听装啤酒占比约25-30%,对比日本朝日啤酒超50%的罐装比例仍具可观空间。根据中金公司估测,未来三年公司毛利率受罐化率提升将增厚2-3个百分点。此外,公司计划未来3-5年内继续关闭整合约10家工厂,短期将造成一次性人员安置费及减值损失,但另一面,效率的提升可增厚公司毛利并减少销售费用。根据东吴证券测算,关厂增厚公司净利率对应2020-2022年分别为0.21%、0.49%、0.98%。

由此可见,在产品提价升级、罐化率提升及关厂提效的作用下,公司净利润的长期释放获得了充足空间。并且,行业格局稳定,三大因素公司完全可控,业绩增长也具备确定性。