阳光100面临百亿短期债务压顶,为获资金向北京信托担保回报

雷达财经注意到,担保投资回报背后的阳光100,面临较大的债务压力。今年4月,标普以“未来12个月将有大规模债务到期,从而面临较大的再融资风险”为由下调阳光100长期主体信用评级至CCC级,并将其列入负面观察名单。

此外,8月24日,阳光100发布了上半年财报。财报显示,公司上半年营收35.98亿元,与去年同期基本持平;净利润2.6亿元,同比下降67.22%;归母净利润-674.6万元,大跌102.05%,由盈转亏。

业绩不佳、债务压顶,阳光100创始人易小迪还能继续“佛系”吗?

回购一年多,股价颓势仍未扭转

天眼查资料显示,阳光100是一家港股上市的房地产开发企业,前身是由“万通六君子”之一的易小迪于1992年创办的广西万通企业。1999年,阳光100在北京CBD成功开发阳光100国际公寓项目,之后随着中国房地产市场化进程,向全国进军。

2014年3月13日,阳光100在香港联交所主板挂牌上市,成为当年首家在香港联交所主板挂牌上市的内地房地产企业。在这之前,阳光100筹谋上市已经7年之久,在3次折戟之后,第4次终于圆梦。

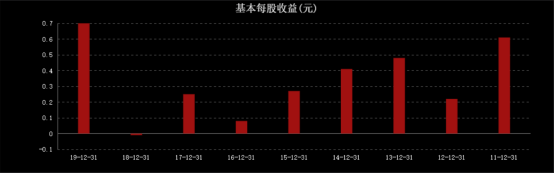

但在这条资本化的道路上,阳光100走得仍然有点力不从心。从上市后各年度基本每股收益来看,从2014至2018年间,除2017年外,呈不断下降的态势。与之相对应,阳光100的股价几年时间里起起伏伏,基本上都在2.5港元-4港元之间波动,不温不火,直到2019年,猛然掉头。

截图来源:东方财富CHOICE

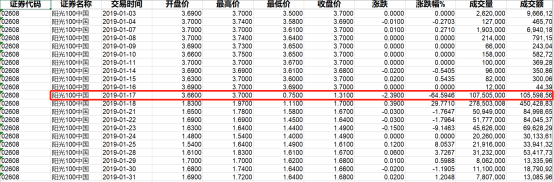

2019年1月17日,阳光100股价在毫无征兆的状态下闪崩,盘中大跌79%,一度跌成“仙股”,最终报收1.31港元每股,跌幅达64.59%。

针对股价闪崩一事,阳光100称“董事会并不知悉导致价格及成交量波动的任何具体原因,或根据《证券及期货条例》(香港法例第571章)第XIVA部须予披露的任何内幕消息”。

数据来源:东方财富CHOICE

阳光100还称公司“运营正常”,管理团队亦对本公司的未来发展充满信心,并拿出2018年全年合同销售额、合同销售面积的增长来佐证。

值得注意的是,虽然阳光100声称对股价波动“不知道原因”,但两个月后发布的2018年财报中,却陡然出现了一笔高达9.47亿元的坏账。这笔坏账到底为什么会出现?年报中并未详细解释。直到7月22日,披露公告姗姗来迟,原来是公司在2016年1月28日至2018年12月7日间出借的15.47亿元贷款,主要担保人张伟失联,因此有9.47亿元有很大可能拿不回来了。阳光100还在披露公告中“无辜”地辩解称,“本公司承认未就提供贷款作出及时披露。未将贷款合并计算绝非蓄意为之,乃因无心的错误解读有关上市公司规则所致。”

股价闪崩后,阳光100董事会认为,股价已显著低于公司业绩及潜在价值,此外,董事会认为公司财务状况良好,有能力在为公司业务持续增长维持充足财务资源的前提下回购股份。于是,一场持续时间1年多的股份回购大幕拉开。回购从阳光100股价闪崩的第二天开始,断断续续一直持续到今年4月23日,期间共回购公司股票5985.7万股,花费9713.22万港元。但只有回购第一天力度最大,以5083.69万港元回购2975.4万股,之后声势就迅速减小。截至9月2日收盘,阳光100的股价已经从回购第一天收盘时的1.7港元跌至1.32港元,跌回回购之前,一年多辛苦白费。

盈利欠佳,巨额债务压顶

阳光100也曾有过一段高光时刻,在2010年之前,一度排名中国房企百强前十,但后来逐渐掉队,在规模上不仅难以跟头部房企相比,与行业平均158亿元市值也早已相去甚远。截至2020年上半年,在基本每股收益同比增长率、营收同比增长率、营业利率同比增长率、总资产同比增长率上,阳光100全面落后于行业平均水平。

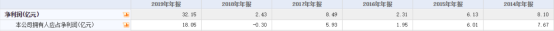

数据来源:东方财富CHOICE

2014年,阳光100上市后,决定转型。2014年4月,阳光100上市后首份年报发布,提到要大力增加对街区综合体的投资和开发,进一步优化产品结构,提升盈利能力。第二年的2014年年报显示,年内支付各类土地款项共17.94亿元,其中近一半被用于了街区综合体项目。到2015年年报时,继续调整产品结构,扩大商业占比,全年又收购了4个项目,包括丽江雪山小镇、塞班项目、温州中心项目、温州阿尔勒项目,加起来规划总建筑面积达146.9万平方米。到2019年,阳光100年内实现的103.38亿元合约销售中,商用物业和车库销售达到51.34亿元,占近一半。从规模占比上来讲,转型“非住宅”初见成效,但要从盈利上来讲,并不尽如人意。

从2014年到2019年,阳光100分别实现营收71.04亿元、64.18亿元、69.65亿元、68.75亿元、75.79亿元、82.89亿元,起色不大。与之对应,2014年至2019年的净利润,也仅有2019年度获得较为明显增长,其中2018年的归母净利润甚至直接转负。

阳光100从2010年到2019年净利润数据,数据来源:东方财富CHOICE

更大的压力来自于巨额负债。从2014年开始,阳光100的资产负债率一直在82%到86%之间徘徊,到2019年略有下降,变成79.88%。庞大的债务压力之下,阳光100的流动性却不够了。到2018年,阳光100的债务规模达到296.95亿元,其中一年内到期的短期负债就占了104.2亿元,净负债率达到261.6%。到2019年,由于阳光100多措并举,出售项目股权,境外融资等,净负债率降至179.2%。但随着2020年阳光100继续举债,净负债率又有所攀升,达到182.1%。

今年4月份,标普、惠誉等国际信用评级机构纷纷下调阳光100信用等级。惠誉指出,阳光100将于9月到期的4亿美元高级票据的再融资风险高企,该公司在当前市场环境下是否能按时收到资产出售对价或发行新的境外票据存在不确定性,而这是公司偿还短期内到期债务的两个主要资金来源。另外,2021年阳光100的流动性将继续吃紧且再融资风险继续高企,尤其是在下半,届时该公司将有相当于44亿元的境外资本市场债务到期。有鉴于此,将阳光100的信用评级下调至“CCC-”。

据悉,今年1月,阳光100已经再次发行1.05亿美元票据,预计所得款项为1.04亿美元。

9月3日晚,阳光100公告称,北京信托将透过三项信托计划认购公司多家附属公司合共人民币17.6亿元的债券,而公司全资附属阳光壹佰集团则承担关于任何差额补足款的支付义务,确保北京信托获得的年度投资收益不低于人民币2.18亿元。

阳光100表示,北京信托的投资拓宽了投资者认购该集团成员公司发行的债券的渠道,并提高集团通过发行债券募集资金的效率,从而有助于改善该集团的财务状况。但上述融资款项,即便全部用作偿还债务,相对于1年内即将到期的122.12亿元债务来说,依然是杯水车薪。评级下调之后,阳光100若想要继续“借新还旧”,难度增加不小。

销售目标连续两年未完成,今年上半年仅完成全年目标十分之一

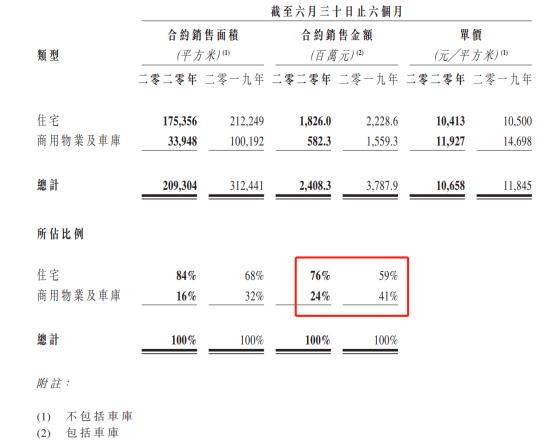

2020年上半年,阳光100合约销售面积中,商用物业及车库合约销售面积占比,从去年同期的41%降至24%,同比降幅达41%;住宅合约销售面积占比,从去年同期的59%涨到76%,同比增幅达22%。与此同时,毛利率由去年同期的22.6%上升至32.8%。

截图来源:阳光100的2020年半年报

2020年半年报中,阳光100提出对未来5点展望。表示要加快原有住宅项目开发,加快土地一级市场开发,还要利用市场低迷机遇,依托阳光100商业地产的独特竞争力,抓住与国企、央企及地方政府合作机遇,优势互补,加快多种形式的业务增长。

但公司还面临着应收账款无法收回的风险。财报显示,2020年上半年,阳光100还有一笔账龄大于1年的5.81亿元应收款。这笔应收款是来自于成华区政府的代售土地开发收入,已经由成华区政府在2013年7月2日发布通知确认这一金额,但却迟迟无法收回。

2015年2月,阳光100提起诉讼,要求成华区政府归还此5.81亿元应收款并0.15亿元管理费,法官要求双方协商,以达成和解。截至2020年上半年,双方还在协商谈判。这笔钱,管理层相信结余可以全部收回,故而没有计提减值准备。至于何时能收回,到时候又能对阳光100的债务和业绩起到何等帮助,不得而知。

从2018年到现在,阳光100已经连续2年没有完成预定销售目标。2018年,175亿元销售目标完成69.1%;2019年,150亿元销售目标完成68.9%。2020年上半年,阳光100合约销售金额仅24亿元,仅完成200亿元销售目标的十分之一。

一年之内,阳光100将有122.12亿元债务到期,相当于上半年销售金额的5倍。

在融资政策收紧、评级下调的当下,阳光100将如何化解巨额债务?雷达财经将继续关注。