为啥硅谷要和华尔街“闹分手”?

头图来源:Arnd Wiegmann

作者 | Xiao

责编 | Lu

那个帮助抓住本拉登的、拥有从中情局到FB等一众美国政府机构客户的硅谷神秘大数据公司Palantir终于要上市了。

日本财富管理公司Akita Michinoku Capital高管透露,Palantir将于9月下旬上市,目标筹集9.61亿美元。

不过,这次Palantir传出上市的方式是——Direct Listing Process,即直接上市程序,也叫DPO(Direct Public Offering,直接公开发行)。

Asana 联合创始人Dustin Moscovitz和Justin Rosenstein 图片来源:AP

巧合的是,Palantir的创始人之一,硅谷著名投资人Peter Thiel是Asana最大支持者。

而Peter Thiel极力支持的另一家激光雷达初创公司Luminar,同样在24日宣布与一家公司合并,通过SPAC方式(Special Purpose Accquisition Company,即特殊目的收购公司)方式上市。

DPO和SPAC到底是什么?为什么突然成为科技公司、乃至硅谷独角兽上市的新选择?不经华尔街投行承销,而选择其他退出方式,华尔街们会接受吗?

今天,硅兔君就来跟你缕一缕硅谷科技公司和华尔街投行“闹掰”的二三事。

一次IPO扒一层皮:

又贵又慢

首先,我们先来看看IPO和DPO。两者有什么区别?在上市流程上用简单一句话说完就是:是否经由投行作为承销商进行上市业务。

我们先来简单回顾下最传统、也是大家听说最多的IPO。

IPO,全称是Initial Public Offering,即首次公开募股,在美国的话就是在纳斯达克或纽约证券交易所上市。没错,华尔街敲钟……

敲钟后,这家公司就允许在证券交易所向进行股票交易啦。但是,IPO过程因为繁琐、复杂,往往由投行作为承销商们协助完成。

像Snap的上市业务,是摩根斯坦利、美银美林与摩根大通承销的;Uber选择摩根斯坦利为其主要承销商之外,还纳入美国银行、巴克莱、 花旗、德意志银行等6家作为承销商。

投行一旦承销某家公司的上市业务,通常需要做些什么呢?

这也是为什么科技公司往往提前半年、一年乃至两年都会传出要上市的新闻。(协助处理上市业务的小伙伴难免走漏风声……)

正因为上市前涉及的业务如此繁琐,不少硅谷独角兽,乃至超级科技巨头,都选择跟投行合作。一举两得,公司省事,投行赚钱。

没错,上市业务就是投行利润来源的大头。因为按照业界惯例,投行会向公司收取总募资额的2-8%作为上市费用。

举个例子你就懂了。

Facebook当年上市,尽管只向投行们支付1.1%的发行费,但事实证明,作为2012年最大的IPO,这笔发行费为1.76亿美元。阿里巴巴集团当年则为承销商总共支付了3亿美元。

图片来源:Investopedia

难怪IPO过程被称为“烘焙大赛(bakeoff)”,投(厨)行(师)们要使出十八般武艺,赢得公司芳心。

(Spotify总部在瑞典,不属于美国境内,所以提交的表格是F1,跟S1类似)

既然如此,为什么科技公司不选择跟投行合作呢?

一大成本原因:减少承销费。

DPO尝鲜者心声:

省钱的地方不止承销费

其实,Palantir和Asana并不是科技界DPO的首个尝鲜者。

2018年4月3日,全球流媒体音乐播放平台Spotify,就作为首家科技巨头,以DPO的方式在纽交所直接上市。2019年,硅谷办公协同软件巨头Slack,也选择了DPO。

(“我们节省了承销费,更大的成本是避免IPO抑价”)

IPO抑价现象指的是首次公开发行定价明显低于上市初始的市场价格,这也是IPO环节被诟病最多的一环。

我们前面提到,投行作为承销商,为即将上市的股票进行定价、分配。这个环节主要做什么呢?就是承销商召集投资者,希望他们以定好的价格提前购买股票。

从严格意义上来说,DPO跟IPO的另一大不同之处也在于此:DPO不像IPO那样公开募集新股,而是将内部持股人手中现有的股票转售到市场,由简单的“供需关系”决定。

也就是说,上市第一天,手中持股的股东、员工们只要愿意进入证券交易所进行交易,即可“转手”。自然少了由承销商对股票进行定价,乃至后面“锁定期”的过程。

华尔街:

不是谁想DPO就能 DPO

从Spotify到现在传出的Palantir,独角兽选择直接上市的话,华尔街有何反应?

在一部分金融界人士看来,这并不会成为公司选择退出的主要途径。毕竟,Spotify当年有勇气选择直接上市的一个原因是:品牌足够响亮,而且当下不需要募资。IPO带来的企业宣传效应和资本也是很多企业在上市过程中亟需的。

(“我们有意以这样一种不需要募集额外资金的方式来发展我们公司”)

从Spotify到Slack身上,我们可以看出DPO的公司应具备的一些特征:

首先,公司品牌足够响亮,营利模式简单易懂,散户都知道,这样才会愿意买该公司股票(嗯,涨疯的苹果、特斯拉……);

其次,资本雄厚,无需立即筹集更多资金。因为DPO并不发行新股,而是对现有的股票注册后进行转售;

再次,拥有庞大的股东基础,可以在上市第一天提供足够的流动性进行交易。

图片来源:Spotify

从Spotify上市第一天的结果来看,流动性略显不足,大约5.6%的股票进行了交易。开盘价165美元,收盘价149美元,市值大约减少10%,但这已被认为远超出公司对发行价预期(约132美元)。

这也可以解释为什么从Spotify至今,传出DPO的都是像Airbnb、Uber这样的超级独角兽。

Spotify纽交所上市至今的股票走势图 图片来源:纽交所

美国上市新宠 SPAC:

借壳上市为什么火

先不管华尔街们担不担心,不可否认的事实是:IPO太慢,DPO门槛太高。而且疫情以来,一个间接影响是:IPO进程更加缓慢了。

这时候第三条路出现了—— SPAC(Special Purpose Accquisition Company),即“特殊目的收购公司”。

“特殊目的收购公司”,乍一听名字可能不太熟悉,但是换一个说法就比较好懂了——“借壳上市”。

国内,其实有不少知名企业就是通过借壳成功上市的,例如金融街集团、苏宁环球、中国华润总公司、乃至今年3月申请破产重组的北大方正等等。

简单说,SPAC是那些希望上市的公司通过反向收购一家已经在资本市场上市的公司,从而成为上市公司。就美国来看,这些已上市的公司,一般用足够的现金,强大的管理团队作为包装,但缺乏实际业务,因此也有“空白支票”公司(Blank Check)说法。

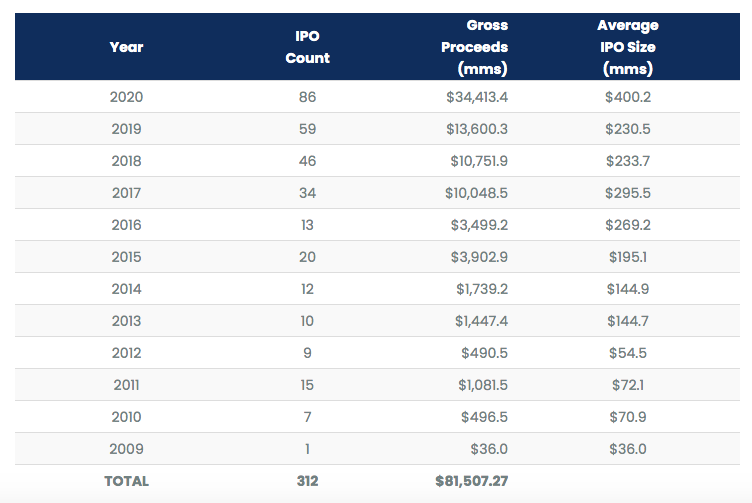

2020年上半年,SPAC这个名词正在美国金融市场逐渐升温,乃至大火。看下面一组数据就知道了:

研究机构spacinsider统计,截止至9月6日,已有86起通过SPAC完成上市,2019年全年不过59起。彭博商业周刊更是指出,按上市公司数量计算的话,2020年超过40%的IPO是通过SPAC方式,筹集资金316亿美元,为去年同期124亿美元总量的两倍还多。

数据来源:spacinsider

硅谷不少知名风险投资人如今也成为SPAC的大力呼吁者。

为什么?第一,耗时最短,最快仅需2个月即可完成,不像传统IPO耗时之长,也少了DPO过程中仍需要准备的路演、尽调等过程;第二,费用少;第三点非常重要的是:完全合法合规。“我完全期待知名企业通过第三道门(上市)。”

确实如此,科技公司已在尝试了。

Luminar是因其远距离激光雷达(LiDAR)技术出名,并且将内嵌在沃尔沃汽车2022年上市的新车中

为什么2020年上半年SPAC一下子突然火了?除了Gurley指出的原因之外,疫情引发的市场动荡也成为部分间接原因,因为疫情带来了波动性和不确定性。

此外,SPAC还有一些潜在好处。按照PitchBook风投分析师Cameron Stanfill的分析,对创始人而言,SPAC潜在好处还包括:“壳公司”本身管理团队可能会为希望上市的公司提供战略性帮助,创始人退出的份额可以协商,更为“客制化”。而且创始人还无需担心壳公司的管理团队会取代创始人对公司的控制权。

SEC神助攻:

为DPO放宽条件

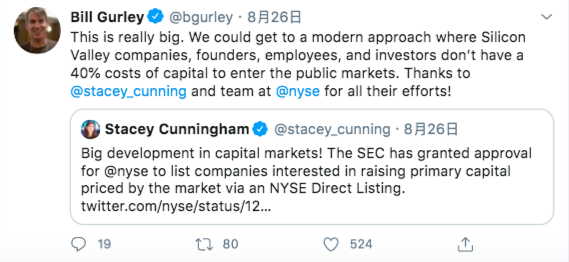

就在Bill Gurley等风投人士琢磨、大力探讨SPAC可能性的同时,SEC对纽交所进行DPO的规定进一步松绑了。

这个新版DPO跟前面提到的旧版DPO又有什么不同呢?最大的区别来了——是否可以发行新股。

Spotify上市时,严格意义上说并未发行新股,因此也并未进行筹资。而这次SEC的规则修改后,不仅股票转售不必经过承销商,连发行、出售新股也不需要经过承销商了。

当然,有一条严格要求:该公司必须证明其市值超过2.5亿美元。

Bill Gurley本人对这一新规发推表示:动作确实很大,这是以一种更现代的方式帮助硅谷的公司、创始人、员工乃至投资人无需以40%的资本代价,进入公开市场。

截图自Bill Gurley推特

从最传统的IPO、旧版DPO,乃至硅谷投资人正大力寻找的第三条路径SPAC,到现在SEC批准的新版DPO,可以预见的是,硅谷与华尔街之间的关系在不断重塑,华尔街逐步面临着来自硅谷“去中心化”的挑战。

但不仅是对华尔街传统的挑战,对硅谷科技公司而言,上市退出的可能性和选择性确实增加了,但上市本就意味着要不断面临公开的审阅、检验,财报的压力,双方都准备好了吗?