中韩动力电池企业排位赛下的产业激变

在魔幻主义的今年上半年中,汽车行业可谓冰火两重天。传统燃油车企业有多落寞,新能源车企业就有多欣喜。熬过疫情的中国新能源车企销量开始回升,赴美上市也获得一定认可,而美国领头羊特斯拉更是在中国和欧洲市场大幅增长。

新能源汽车的这些新变化直接带动了其核心上游的动力电池产业的变局。今年上半年国内动力电池企业的装机量排名来看,宁德时代、LG化学和比亚迪分别位列前三。前三家装机量占到总装机量的70.9%,第一名宁德时代占比近50%,依然稳坐头把交椅。

但从装机量的同比增长来看,韩、日动力电池企业在国内市场的占有率进步神速。如果再放眼全球市场,宁德时代已经丢掉连续4年全球动力电池第一的宝座,被LG化学超越。

从今年3月份之后,LG化学首次超过宁德时代之后,这一格局目前仍未变动。根据韩国SNEResearch发布的调查结果,截至7月底,LG化学以26.8%的市场份额排名第一,继续领先中国动力电池供应商宁德时代的25.4%,并进一步拉开了与占有13%份额的日本松下的差距。

尽管LG化学和宁德时代的差距不大,但是LG化学的增长速度却不得不引起我们的注意。决定动力电池行业的实力排位赛的成因到底是什么?当下中国、韩国、日本企业的竞争格局出现哪些变数?中国动力电池企业正在面临怎样的变局?相信这是很多人会关心的问题。

中国动力电池企业是如何领先的?

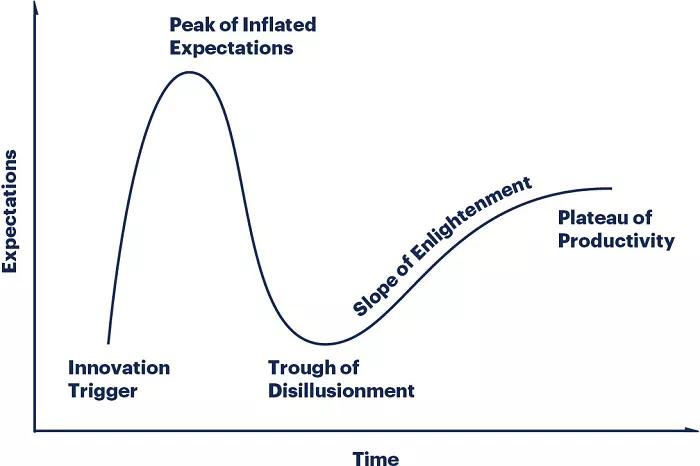

根据Gartner的新型技术成熟曲线,每一项新技术都会先在“创新概念”出现后经历一个炒作期,然后到达期望的峰值之后迅速下滑,到达“幻灭低谷”,之后再随着产业洗牌进入一个稳定发展期。

如果我们回头来看中国的动力电池行业在过去的几年中所经历的跌宕起伏,其实是“暗合”这一曲线,但造成这一曲线的成因,既有技术发展的规律影响,也更有国家产业政策的外部影响。

我国动力电池产业的兴起自然与新能源汽车产业的发展密不可分。随着2012年后,特斯拉电动汽车逐渐在中国开始崭露头角,新能源汽车产业开始真正被国家和车企所重视。而2013年我国新能源汽车补贴政策的正式出台,成为这场产业兴起的发令枪。

从2013年到2016年之间,不仅是各种造车新势力和地方新能源车企井喷出现,国内动力电池企业也从最初的40家,快速增长至高峰时期的200多家。因为政策而兴的产业必定会泡沫丛生,也必定会因为政策的转向而快速破灭。

这一阶段,动力电池产业经历了从产能的供不应求,因为大量企业的上马之后,开始出现结构性的产能过剩。甚至有的动力电池企业开始另辟蹊径,想一脚跨入新能源汽车生产领域,不过结果大多以失败而告终。

果然在2016年之后,工信部出台新政,要求为整车厂配套动力电池的企业必须拥有8GWh产能,而当时大部分锂离子动力电池单体企业的年产能门槛仅为0.2GWh,这一下就抬高了40倍产能提升的门槛。这一政策的意图就在于淘汰和过滤绝大部分的中尾部的动力电池企业,将市场留给这场赛道上像宁德时代、比亚迪等少数玩家。

另一方面,出于对动力电池安全性的考虑,2017年,工信部在对三元锂电池路线进行反复权衡之后,最终选择了能量密度更高的三元锂电池技术路线,相应选择磷酸铁锂技术路线的动力电池公司陷入被动,这一年国内动力电池公司数量迅速下滑至130家左右。

2018年到2019年之间,随着新能源汽车补贴开始大幅退坡,补贴对动力电池能量密度的要求一再提高,新能源汽车的销量连续下滑,同样动力电池的装机量也跟着下跌,更多企业被洗牌出局,到去年底国内动力电池企业仅剩69家,而这一趋势在今年仍将继续。

政策趋严的调整、技术路线的变动,使得动力电池市场快速向头部优秀企业聚集,而这是我国动力电池产业能够做大做强的内在驱动因素。

为什么这一时期没有日韩企业的身影呢?这仍然源于我国产业政策的“神助攻”。

这一政策直接导致了日韩企业在中国动力电池产业中集体“哑火”,也给了中国企业在国内野蛮生长的三年窗口期。而在去年,随着新能源补贴的大幅退坡和“白名单”的取消,日韩动力电池企业又和中国企业站在同一起跑线,开始同等位竞技。

而这也正是今年LG化学和松下在国内市场快速增长的主要原因。不过,国内动力电池行业的变局只能是这场中韩日排位赛的局部战场。想要看到LG化学逆势而上的原因,就必须再看下全球市场的新变化。

韩国LG化学又如何实现赶超的?

受今年疫情的影响,今年第一季度下,宁德时代的装机量出现大幅下滑,借由此LG化学第一次以27.1%的全球市场占有率超过宁德时代,而同期松下也以25.7%超过宁德时代的17.4%位列第二。虽然宁德时代随着国内疫情消失,装机量快速回升,很快反超松下,但至今也还没有超过LG化学,这就需要我们抛开疫情这样的暂时性因素来考察下深层的原因。

要知道LG化学是在全球疫情影响下,不仅实现了逆势增长,而且市场占有率获得了同比1.5倍的增长。LG化学超越宁德时代的关键就在于欧美市场的变化。

从具体的市场变化来看,新能源汽车行业最大的变量就是特斯拉Model 3的规模量产和全球热销,以及欧洲新能源汽车的兴起。而LG化学快速增长的原因,正是得益于特斯拉Model 3、雷诺Zoe EV和奥迪e-tron这几款车型良好的市场表现,而他们无一例外地都采用了LG化学的动力电池。此外国内的Model 3也主要是由LG化学提供,而今年上半年特斯拉在中国就卖出了4.6万辆,这也就解释了LG化学在国内快速增长的原因。

虽然疫情的爆发在开始一段时间限制了人们的出行和消费,也限制了动力电池企业的产能和出货,但是疫情的常态化,反而在推动新能源汽车的消费。一方面,更多人害怕公共交通出行的感染而选择购买私家车,而又因为欧美国家对新能源汽车的政策支持和民众对新能源汽车的认可,依然身处疫情中的欧美市场迎来一波逆势增长。

根据数据,仅今年上半年,欧洲电动汽车的销量达到了40.1万辆,而我国上半年电动汽车销量还不足40万辆,欧洲市场已经开始反超中国市场。而获得欧美主要新能源汽车厂商订单的LG化学自然就成为这一波增长的直接受益者。

反观宁德时代,第一季度明显是受疫情拖累,而第二季度以至于更长周期,其实是受制于国内新能源汽车销量放缓,又没有拿到特斯拉Model 3这个头部订单这个大变量的影响。

但归根到底,还是中国企业和日韩外资企业对于全球市场布局的策略和力度不同。宁德时代过分倚重于国内市场,电池产能有95%都是供给国内客户,只有5%左右的份额用于出口。而相应的,LG、松下从一开始就不仅局限于国内(当然在国内也占有优势),而是早已全面布局欧美市场,并且做的足够深入,不仅早已是特斯拉的供应商,也成为韩国现代、起亚,日本丰田,美国通用、福特、克莱斯特,欧洲雷诺、奥迪、奔驰等主要车企新能源车型的主要供货商。

这就不得不提到我国在2016年颁布“白名单”,政策的本意是扶持国内本土企业,当然也确实起到了一定作用,但同时也让国内企业过于安逸于本土市场。在没有了韩日企业竞争的情况下,没有了提前在全球布局的危机意识。

随着纯电动汽车成为未来汽车产业的主流方向,获得全球多地入场资格的LG,将会获得更大的市场份额,而宁德时代不仅要保住现在国内的老客户,还要积极开拓欧美车企的“朋友圈”。未来,面对新能源车企迅猛增长的装机需求,两家将围绕全球市场展开多轮的产能竞赛和技术竞赛。

动力电池变局下的破局难关

动力电池全球市场格局的变化,在我们普通人看来,其实是略显无聊的,其表现不过就是头部几家份额的此消彼长,似乎中国处在动力电池产业第一梯队的位置已经不可动摇了。但问题并不简单,新能源汽车市场格局的变化,也对我国动力电池企业带来新的困局和挑战。

总体来看,我国只能算是一个动力电池的大国,还不能算做动力电池的强国。由于前几年的重复性建设,我国的动力电池产业仍然充斥着大量低端产能和结构化过剩的问题。到2019年底,我国消失的150家动力电池企业,正是这一狂飙突进下的巨大代价。

在这些失败案例中,原本能与比亚迪同台比肩的老牌动力电池企业沃特玛,却因为尝到新能源补贴的甜头,而忽略了新的技术路线,继续盲目扩大磷酸铁锂电池的产能,“大干快上”地葬送了自己的前程。

而现在,这一问题仍然摆在了宁德时代面前。曾经帮助宁德时代走向王者地位的NCM811被推上风口浪尖。

起因是装配了NCM811电池的广汽Aion S在今年4个月内连续出现3起起火事件,尽管宁德时代和广汽双方还并未对起火原因达成一致意见,但是人们对NCM811的安全性的质疑已经甚嚣尘上。最近甚至一度传出,宁德时代内部已经放弃NCM811技术路线的传闻,但很快就被官方辟谣,称宁德时代不会放弃811电池。

无论NCM811电池技术是否存在问题,但是新的可替代方案确实正在出现。比如,今年初,比亚迪推出的磷酸铁锂刀片电池,使得比亚迪汉的续航达到600km以上,以及今年5月,蜂巢能源推出了“无钴叠片电池”,都能在保持续航性能的基础上,大幅降低电池成本。

LG化学则在今年推出了最新研发的NCMA四元锂电池,即向NCM三元锂正极材料,混入少量的铝元素,使原本性质活跃的高镍三元正极材料在保持高能量密度的同时,也能维持较稳定的状态。这些新技术路线的出现都为未来动力电池产业格局变化带来更多变量。

不过,从目前来看,NCM811仍然是高端电动汽车企业的首选,宁德时代和LG化学都还在加大NCM811电池的产能。当然,宁德时代也并没有完全固守一条赛道,同时还在押注磷酸铁锂电池和无钴电池的研发,并且宁德时代领先的CTP封装技术,在降低成本的同时也能大幅提升电池的使用寿命。而这些正是宁德时代可能避免重蹈沃特玛覆辙的优势所在。

除了上述技术路线的谨慎选择,以及避免生产线重复建设的挑战外,我国的动力电池企业还要面临新能源汽车厂商对于动力电池产业的入局。

比如特斯拉已经在大力推进全新的动力电池技术的布局,比如即将发布的干电极技术、硅纳米线技术,以及正在和宁德时代共同研发的百万公里电池和无钴电池。同时,特斯拉也已准备在美国自建工厂,为新技术路线的产品落地提前布局。而像通用也在积极和LG化学合作,共同组建合资的电池工厂,来生产新的动力电池。

未来,整车制造企业对于动力电池产业的投资、技术布局,甚至直接上手生产,都将为整个产业带来新的竞争变化。

首先,韩、日动力电池企业仍然将在未来的产业竞争中保持领先优势,并且获得更多国际主流新能源车企的订单,乃至更多技术合作、合资建厂生产的机会。特别是韩国LG化学多年的技术积累和在全球的完整布局,将成为中国企业的强有力竞争对手。

其次,中国的动力电池企业还将进一步洗牌,未来可能只有十几家企业存活,产业继续向头部企业聚拢,马太效应越发明显。但对于头部企业而言,2020年可谓是动力电池行业的技术变革大年,如何准确找对新技术路线,并做好提前布局,成为考验这些企业未来生存几率的一大挑战。

此外,还有就是整个产业格局的剧烈变动,下游车企的纷纷入局,划分“实力范围”的合纵连横,都在给我国的动力电池企业带来显著影响。

最后我们可以看到,在过去七年中,中国动力电池企业所经历的“技术成熟曲线”不过是因为政策影响而发生的一次模仿式预演,而现在融入到全球的技术和产业竞争格局中,活下来的企业才真正进入一个更长周期的技术曲线当中,现在我们都还在动力电池技术初兴的爬坡时期,巅峰时刻未至,真正低谷也还未到来,一切都还在路上。

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或者下载钛媒体App