揭秘华为创投版图:一年出手12笔,单笔最高1亿元

华为,究竟是如何做投资的呢?

投资界(ID:pedaily2012)日前获悉,江苏灿勤科技股份有限公司(简称“灿勤科技”)的科创板上市申请已获上交所受理。

值得一提的是,两个月前,华为旗下的创投机构——哈勃投资,刚刚低调入股灿勤科技1. 1 亿元,投后估值 24 亿元。

华为与该公司的关系不止于此。灿勤科技的第一大客户十分神秘,代号为H。招股书显示,该公司近三年来自第一大客户H的营收占比逐年上升,最高达91.34%。而通过公开报道与招股书重叠的信息可以印证,该客户即为华为。

至此,外界得以一窥华为与众不同的投资打法。成立于 2019 年的哈勃投资,已经成为华为对外投资的重要平台,过去一年围绕半导体产业链至少出手了 12 笔,累计投资金额超 2 亿元。

IPO前夕,华为旗下公司低调入股

按照发行价账面回报至少 6 倍

灿勤科技奔赴科创板IPO,意外地揭开了华为的投资秘密。

资料显示,灿勤科技主要从事微波介质陶瓷元器件的研发、生产和销售,其最主要的一款产品是介质波导滤波器,可应用于5G宏基站,成为全球5G通信产业链上游重要的射频器件供应商。

据招股书显示,近三年,灿勤科技产销规模大幅扩张,2017- 2019 年实现的营业收入分别为1. 2 亿元、2. 71 亿元和14. 08 亿元,年复合增长率达241.95%;实现的归母净利润分别为0. 29 亿元、0. 58 亿元和7. 03 亿元, 2019 年归母净利润增幅高逾 11 倍。

这其中,离不开灿勤科技第一大客户H的贡献。

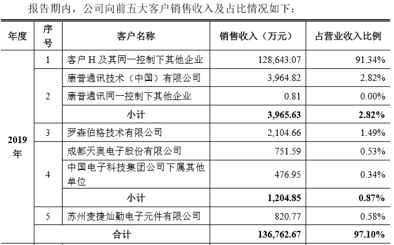

据招股书显示,灿勤科技的前五大客户分别为客户H、康普通讯、罗森伯格、中国电科、大唐移动。而通过招股书可以发现,“客户H及其同一控制下其他企业”从 2018 年开始跃居为灿勤科技第一大客户,且灿勤科技近两年对其销售收入金额分别高达1. 38 亿元和12. 86 亿元。

虽然客户H的身份颇为神秘,但仍可从公开报道中探得一二。招股书显示,在5G基站建设的国内市场,客户H目前占据最大份额。为此,灿勤科技还列举了中国移动和中国联通招标结果作为说明。而根据此前中国移动和中国联通公布的采购招标结果显示,占据最大份额的企业即为——华为。

鲜为人知的是,作为灿勤科技第一大客户的华为,两个月前刚刚突击入股前者。

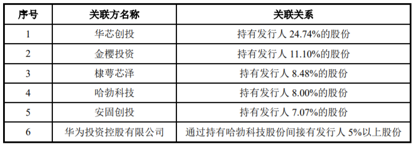

招股书显示, 2020 年 4 月 29 日,华为旗下创投机构——哈勃投资以人民币1. 1 亿元受让灿勤科技控股股东持有的 1375 万股股份,每股价格 8 元,兑付总价为1. 1 亿元,股权转让完成后,哈勃投资持有灿勤科技4.58%的股份,灿勤科技对应的估值为 24 亿元。

那么,哈勃投资为何会在IPO前夕突击入股?对此,灿勤科技方面表示,哈勃投资出于战略需要在较早时间就已经与公司商谈投资入股事宜,并确定了投资估值和入股方式。今年 4 月底双方正式签署投资协议并在后续完成股权交割。

灿勤科技此次申请科创板上市,拟募集资金38. 36 亿元,预计发行10,000. 00 万股,占发行后总股本25%。由此计算,预计灿勤科技上市后市值将高达 150 亿元,这意味着哈勃投资已经锁定至少 6 倍回报。

再现神秘大客户

给过亿订单,投资一年后送上市

在灿勤科技之前,另外一家华为旗下哈勃投资的所投企业——思瑞浦微电子科技(苏州)股份有限公司(简称“思瑞浦”)的科创板上市申请也在今年 4 月获得受理。

天眼查显示,哈勃投资在成立仅仅 22 天后,即以 7200 万元认购思瑞浦224. 1147 万股,持有后者8%的股份,投后估值 9 亿元。紧接着, 2019 年底,思瑞浦便接受了海通证券的上市辅导,并在江苏证监局进行了辅导备案。

资料显示,思瑞浦是一家专注于模拟集成电路产品研发和销售的集成电路设计企业。该公司曾在 2016 年 2 月申请新三板挂牌,但在挂牌之前,公司盈利能力并不稳定,业绩常陷入亏损。

意想不到的转折点来了——从 2018 年到 2019 年,思瑞浦出现飞跃式增长。思瑞浦 2017 年营收为1. 11 亿元,净利润只有 512 万元; 2018 年营收则微增至1. 13 亿元,净利润却亏损 881 万元;但到了 2019 年,其营收突然暴增至3. 03 亿元,相对应其净利润也从亏损增长到盈利超 7000 万元。

与灿勤科技情况类似的是,思瑞浦同样有一位神秘客户A,帮助其由亏转盈。

思瑞浦方面表示, 2016 年,公司与客户A建立合作关系,着手为其开发多种高难度的模拟芯片,并于 2017 年底获得客户A合格供应商认证; 2018 年底,因产品综合性能和稳定性等方面获得客户A认可而开始被其采购; 2019 年度,随着双方合作的进一步深入,客户A向公司的采购开始放量,成为公司的第一大客户。

这家神秘客户又是谁?尽管思瑞浦表示已申请豁免披露重要客户,但查询招股书发现,在思瑞浦的几大关联方中,有大量采购能力的唯有华为,因此客户A不出意外应是华为。

换言之,正是在华为的助力下,思瑞浦一扫此前的亏损,这也是思瑞浦申请科创板上市的底气所在。

招股书显示,此次申请科创板上市,思瑞浦拟募集资金8. 5 亿元,发行股数不低于 2000 万股,占发行后总股本比例不低于25%。由此计算,思瑞浦上市后市值将超 30 亿元,与灿勤科技一样,将为哈勃投资带来数倍的回报。

华为密集投资半导体:一年至少 12 笔

不做财务投资,生存为第一目标

如今,华为围绕半导体产业链的投资版图已经不再是什么秘密。

2019 年 4 月,哈勃投资悄悄注册成立,这家以太空望远镜命名的投资机构,其作用就是为华为探索新的可能性。这也一举打破了外界对于华为“不做股权投资”的固有印象,相反的是,哈勃投资的出手节奏相对较快。

公开信息整理显示,哈勃投资在短短的一年多时间里,已至少投资 12 家半导体产业链企业,总投资超 2 亿元。其中下注最大的是灿勤科技,约占投资总额一半,为1. 1 亿元。

除去未公布持股比例的好达电子、纵慧芯光和东微半导体,哈勃投资对于庆虹电子的投资比例最高,达32.14%。而其他公司的投资比例均不超过10%,最低仅有3.67%,为深思考人工智能。

可以看出,与互联网巨头投资单个项目动辄以亿计算不同的是,哈勃投资目前来看比较“克制”,并且是配合华为的供应链布局在投资,被投企业中灿勤科技、思瑞浦、纵慧芯光均是华为的供应商。

而从企业主要产品来看,哈勃投资覆盖了第三代半导体(碳化硅)、晶圆级光芯片、电源管理芯片、时钟芯片、射频滤波器、人工智能等多个领域;且多家企业主打自研高新技术,在各自的细分领域里均有一定的优势地位,堪称“隐形冠军”。

以纵慧芯光为例,该公司是目前为止全球可实现VCSEL芯片量产的仅五家厂商之一,是中国第一家拥有自主知识产权的VCSEL芯片公司。而VCSEL芯片主要应用在手机人脸识别中,其重要性不言而喻。

还有山东天岳,该公司主要生产的碳化硅半导体材料,是被形容为继硅、砷化镓半导体之后最新发展起来的第三代半导体材料,对于5G建设具有重要作用。

在这一系列投资的背后,不难看出华为对于供应链投资的态度正发生微妙的变化。

此前,华为创始人任正非曾明确表示:“我们原则上不对外进行投资,投资就意味着终身要购买她的东西,因为她是我的儿媳妇。我们现在就是见异思迁,今天这个好就买这个,明天那个好就买那个。”

并且《华为基本法》第三十七条还规定:我们中短期的投资战略仍坚持产品投资为主,以期最大限度地集中资源,迅速增强公司的技术实力、市场地位和管理能力。

然而,尽管过去十年华为累计投入研发费用超过 6000 亿元,但这对于华为来说还远远不够。受到海外政策的影响, 2019 年华为海外业务中欧洲中东非洲收入 2060 亿元,同比微增0.7%,美洲收入增长9.6%达到 525 亿元,亚太收入降低13.9%,为 705 亿元。

华为轮值董事长徐直军对此坦承:“我们要重构供应链,在这种情况下,我们不可能追求和此前一样的净利润率。要先补供应商的洞,以生存为第一目标。”

基于此,华为开始转变态度,加速寻找供应链国产替代解决方案,而哈勃投资则是重要的寻找途径之一。天眼查显示,华为已经将哈勃投资最初的的 7 亿元注册资金,在今年 1 月增至 17 亿元。由此可见,哈勃投资已经成为华为投资布局中的重要板块。

一位接近华为高层的士曾对投资界表示,华为投资不是出于财务投资目的,而是其构建产业生态布局的抓手。

令创投机构惊叹的是,通过哈勃投资,华为很好地扶持了半导体产业链相关企业,甚至凭借一己之力将所投企业送上市。而这一切,能让华为在芯片大战中补充足够的弹药。