小规模纳税人税收优惠政策(2021年小规模纳税人1%)

原标题:小规模纳税人税收优惠政策(2021年小规模纳税人1%)

小规模纳税人对增值税的核算相对简单,没有复杂的进项抵扣,采用简易计税办法计算应纳税额即可。新年度里为让小规模纳税人继续享受政策红利,用足用好税收减免,让我们一起回顾一下有关增值税的优惠政策。

优惠政策与案例分析

一、小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以一个季度为纳税期的,季度销售额未超过30万元,下同)的,免征增值税。

财务工作中,你是否遇到焦头烂额不知如何解决的问题呢? (此处已添加小程序,请到今日头条客户端查看) 案例1:a公司为按季申报的小规模纳税人,2020年1月销售货物取得收入6万元(不含税,下同),2月份加工修理修配收入5万元,3月份取得应税服务收入8万元。因此,该公司一季度取得合计销售额共19万,未超过30万,可享受免征增值税政策。

二、小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

免费领取学习资料包-会计学堂

案例2:a公司为按季申报的小规模纳税人,2020年1月份销售货物取得收入6万元,2月份加工修理修配收入5万元,3月份取得应税服务收入8万元、销售不动产取得收入20万。因此,该公司一季度取得合计销售额共39万,扣除不动产后的销售额为19万,仍可享受免征增值税政策。

三、适用差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受公告规定的免征增值税政策。

案例3:a公司系按月申报的小规模劳务派遣公司,2020年1月提供劳务派遣服务,取得收入12万元,代用工单位支付给劳务派遣员工的工资、福利、社保及住房公积金共计5万元。因此,该公司一月取得收入共7万元,以差额后的销售额确定仍可享受免征增值税政策。

开票与缴税

案例:a公司为按季申报从事住宿业的小规模纳税人,2020年1月至3月共发生销售额28万元,其中自开增值税普票20万元,自开增值税专票8万元,本季销售额符合季度30万的免征额政策,问:自开的专票需缴纳增值税吗?

答:a公司2020年1月至3月不含税销售额合计28万元,符合季度不超30万,因此,免征自开增值税普票20万销售额的增值税,自开专票部分仍需缴纳增值税。

政策解析:小规模纳税人月销售额未超过10万元的,当期因开具增值税专用发票已经缴纳的税款,在增值税专用发票全部联次追回或者按规定开具红字专用发票后,可向主管税务机关申请退还。

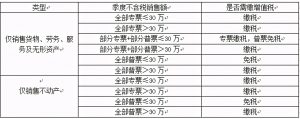

一表看懂开票与缴税(季度为例)

温馨提示

一、享受小规模纳税人免征增值税政策,无需向主管税务机关申请备案或审批,在增值税纳税申报环节即可同步享受政策。

二、小规模纳税人免征增值税申报,应根据《国家税务总局关于全面推开营改增试点后增值税纳税申报有关事项的公告》(国家税务总局公告2016年第13号)的规定,在《增值税纳税申报表(小规模纳税人适用)》第10栏“小规模纳税人免税销售额”或第11栏“未达起征点销售额”栏次填报。

三、享受小规模纳税人免征增值税的纳税人,向主管税务机关申请代开增值税专用发票,应按规定缴纳税款。