固定资产的确认条件(新会计准则2021执行科目汇总)

原标题:固定资产的确认条件(新会计准则2021执行科目汇总)

一、固定资产的定义

固定资产,是指同时具有下列特征的有形资产:

(1)为生产商品、提供劳务、出租或经营管理而持有的;

(2)使用寿命超过一个会计年度。

二、固定资产的确认条件

固定资产同时满足下列条件的,才能予以确认:

1.与该固定资产有关的经济利益很可能流入企业

2.该固定资产的成本能够可靠地计量

三、固定资产的初始计量

固定资产应当按照成本进行初始计量。

固定资产的成本,是指企业购建某项固定资产达到预定可使用状态前所发生的一切合理、必要的支出。这些支出包括直接发生的价款、运杂费、包装费和安装成本等,也包括间接发生的,如应承担的借款利息、外币借款折算差额以及应分摊的其他间接费用。

(一)外购固定资产

企业外购固定资产的成本,包括购买价款、相关税费(不含可抵扣的增值税进项税额)、使固定资产达到预定可使用状态前所发生的可归属于该项资产的运输费、装卸费、安装费和专业人员服务费等。外购固定资产分为购入不需要安装的固定资产和购入需要安装的固定资产两类。

【提示】员工培训费不计入固定资产的成本,应于发生时计入当期损益。

1.购入不需要安装的固定资产

(1)外购动产

借:固定资产

应交税费—应交增值税(进项税额)

贷:银行存款等

(2)外购不动产

借:固定资产

应交税费—应交增值税(进项税额)(当期抵扣部分,60%)

—待抵扣进项税额(以后期间抵扣部分,第13个月40%)

贷:银行存款等

2.购入需要安装的固定资产

(1)购入在建动产

借:在建工程

应交税费—应交增值税(进项税额)

贷:银行存款等

(2)购入在建不动产

借:在建工程

应交税费—应交增值税(进项税额)(当期抵扣部分,60%)

—待抵扣进项税额(以后期间抵扣部分,第13个月40%)

贷:银行存款等

安装固定资产

借:在建工程

贷:应付职工薪酬等

达到预定可使用状态后转入固定资产

借:固定资产

贷:在建工程

【教材例4-1改编】20×9年2月1日,甲公司购入一台需要安装的生产用机器设备,取得的增值税专用发票上注明的设备价款为50万元,增值税进项税额为85 000元,支付的运输费为2 500元(不含增值税),运输费适用的增值税税率为11%,款项已通过银行支付;安装设备时,领用本公司原材料一批,价值3万元,购进该批原材料时支付的增值税进项税额为5 100元;支付安装工人的工资为4 900元。假定不考虑其他相关税费。

甲公司账务处理如下:

(1)支付设备价款、增值税、运输费合计为587 775元

借:在建工程 502 500

应交税费——应交增值税(进项税额) 85 275

(85 000+2 500×11%)

贷:银行存款 587 775

(2)领用本公司原材料、支付安装工人工资等费用合计为34 900元

借:在建工程 34 900

贷:原材料 30 000

应付职工薪酬 4 900

(3)设备安装完毕达到预定可使用状态:

借:固定资产 537 400

贷:在建工程 537 400

固定资产成本=502 500+34 900=537 400(元)

3.外购固定资产的特殊考虑

(1)以一笔款项购入多项没有单独标价的固定资产,应当按照各项固定资产的公允价值比例对总成本进行分配,分别确定各项固定资产的成本。

【例题·单选题】甲公司为一家制造性企业。2×17年4月1日,为降低采购成本,向乙公司一次购进了三套不同型号且有不同生产能力的设备x、y和z。甲公司以银行存款支付货款880 000元、增值税税额153 000元、包装费20 000元。x设备在安装过程中领用生产用原材料账面成本20 000元,支付安装费30 000元。假定设备x、y和z分别满足固定资产的定义及其确认条件,公允价值分别为300 000元、250 000元、450 000元。假设不考虑其他相关税费,则x设备的入账价值为( )元。

a.320 000

b.324 590

c.350 000

d.327 990

【答案】a

【解析】x设备的入账价值=(880 000+20 000)/(300 000+250 000+450 000)×300 000+20 000+30 000=320 000(元)。

(2)购买固定资产的价款超过正常信用条件延期支付,实质上具有融资性质的,固定资产的成本以购买价款的现值为基础确定。实际支付的价款与购买价款的现值之间的差额,应当在信用期间内采用实际利率法进行摊销,摊销金额除满足借款费用资本化条件的应当计入固定资产成本外,均应当在信用期间内确认为财务费用,计入当期损益。

“未确认融资费用”是“长期应付款”的备抵科目,“未确认融资费用”科目的借方余额,会减少“长期应付款”项目的金额。

未确认融资费用摊销=期初应付本金余额×实际利率=(期初长期应付款余额-期初未确认融资费用余额)×实际利率

【教材例4-2】20×7年1月1日,甲公司与乙公司签订一项购货合同,甲公司从乙公司购入一台需要安装的特大型设备。合同约定,甲公司采用分期付款方式支付价款。该设备价款共计900万元(不考虑增值税),在20×7年至2×11年的5年内每半年支付90万元,每年的付款日期分别为当年6月30日和12月31日。

20×7年1月1日,设备如期运抵甲公司并开始安装。20×7年12月31日,设备达到预定可使用状态,发生安装费398 530.60元,已用银行存款付讫。

假定甲公司的适用的6个月折现率为10%。

(1)购买价款的现值为:900 000×(p/a,10%,10)=900 000×6.1446=5 530 140(元)

20×7年1月1日甲公司的账务处理如下:

借:在建工程 5 530 140

未确认融资费用 3 469 860

贷:长期应付款 9 000 000

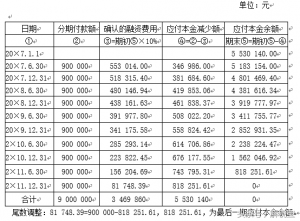

(2)确定信用期间未确认融资费用的分摊额,如表4-1所示:

20×7年12月31日未确认融资费用摊销(确认的融资费用)=[(9 000 000-900 000)-(3 469 860-553 014)]×10%=518 315.40(元)。

(3)20×7年1月1日至20×7年12月31日为设备的安装期间,未确认融资费用的分摊额符合资本化条件,计入固定资产成本。

20×7年6月30日甲公司的账务处理如下:

借:在建工程 553 014

贷:未确认融资费用 553 014

借:长期应付款 900 000

贷:银行存款 900 000

20×7年12月31日甲公司的账务处理如下:

借:在建工程 518 315.40

贷:未确认融资费用 518 315.40

借:长期应付款 900 000

贷:银行存款 900 000

借:在建工程 398 530.60

贷:银行存款 398 530.60

借:固定资产 7 000 000

贷:在建工程 7 000 000

固定资产成本=5 530 140+553 014+518 315.40+398 530.60=7 000 000(元)

(4)20×8年1月1日至2×11年12月31日,该设备已经达到预定可使用状态,未确认融资费用的分摊额不再符合资本化条件,应计入当期损益。

20×8年6月30日:

借:财务费用 480 146.94

贷:未确认融资费用 480 146.94

借:长期应付款 900 000

贷:银行存款 900 000