资产周转率越高越好吗(解答总资产周转率下降的原因)

原标题:资产周转率越高越好吗(解答总资产周转率下降的原因)

指标定义

金三的税务kpi中第三个就是总资产周转次数(total assets turnover) ,百度上找到定义与公式:

定义:总资产周转率是企业一定时期的销售收入净额与平均资产总额之比,是衡量资产投资规模与销售水平之间配比情况的指标。

公式:

1、总资产周转率(次)=营业收入净额/平均资产总额

2、总资产周转天数=365÷总资产周转率(次)

指标意义

运用总资产周转率分析评价资产使用效率时,还要结合销售利润一起分析。总资产周转率越高,说明企业销售能力越强,资产投资的效益越好。

传统gaap是不轻易增加资产价值的,尤其商誉、无形资产,抱持这样的理念的大都是隐性家族控制的企业,当然类似华为这样的也有一些;但最近的国际会计准则倾向表现资产负债表的现在价值以体现未能的价值。当然不能说这样有错,因为这些专家、学者都是认为大型企业,乃至有潜力的企业都是要为资本市场服务,但骨灰级的就认为需要低调一些。

最明显的案例就是专利权的入账,会计新锐会认为将项目内的费用、成本一股脑儿的列入无形资产是正确的,符合国家会计准则也符合ifrs,然而我所知道的骨灰级的(例如隐性家族控制的企业、华为等不上市的企业)就只会把花大价钱购买的专利权才列入无形资产。我个人偏向骨灰级,对新锐保持认同但不认真的态度,也就是说,一心想上市的企业,我不阻止,否则我通常会劝一下。毕竟40年的工作经验中,看过太多上市公司老板不好的下场的人,大都会抱持类似我的态度。

但话说回来,本来上市是筹资渠道的一种行为,然而太多人都迷失在资本炒作上,而无法坚持本业,也也是内资企业寿命短于台湾、日本、欧美的原因之一,就好像那句话说的:色不迷人人自迷。

不管怎么说,事情有两面,从总资产周转率(次数)来说,骨灰级的就比较高,因为分母比较低,而处处为资本市场着想的会计新锐就会面临偏低一些的囧??。

金三的kpi评价逻辑

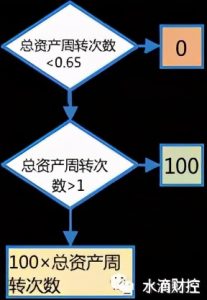

在金三系统中,对总资产周转次数的评估是:

*次数大于1的,给予「100」分;

*天数小于0.65的,给予「0」分;

*介于两者之间的,也就是0.65~0.9999的,就乘以100。

这个评分的逻辑也是无敌,因为不同行业都是一样的标准,这个标准就不标准。例如造船业,不管是大船、小船,他们的固定资产投资都是非常巨大的,一年能超过0.65的,真的不多;其他类似的行业还有汽车制造、动车制造等。

能轻易跨过0.65次的,就是传统产业最容易;这样一说,大约都可以理解。

样本数据值得推敲

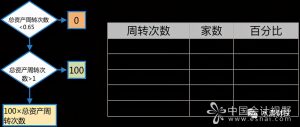

以某市的金三的风险分析表来说,整个市的样本一共3302个,总资产周转率大于1,也就是给100分的企业有1434家,占比达43.43%;1~0.65之间的有384家,占比11.63%;0~0.65的846家,占25.62%;然而让人惊讶的是有638家是次数为0,也就是说没有营业额。