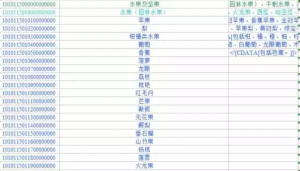

商品税收分类编码大全(税收编码详细分类方式)

原标题:商品税收分类编码大全(税收编码详细分类方式)

商品和服务税收分类与编码是指在增值税发票升级版中, 纳税人开具发票时票面上的商品应与税务总局核定的税收编码进行关联,按分类编码上注明的税率和征收率开具发票。也能使税务机关统计、筛选、分析、比对数据等,最终目标是加强征收管理。

划重点:在防伪税控开票系统中,商品编码是可以根据企业实际经营情况新增的。但是注意,不能创造编码。所有的编码都在商品与服务税收分类编码表中有。

1、我现在要开清单发票,销售的货物比较多,都是类似的内容,我可不可以选一个编码来开就可以了?

案例:我公司是从事水果销售的纳税人,水果的品种比较多,比如有苹果、梨子、葡萄、香蕉等等,我开票的时候可以选择其中一种水果的编码开具吗?

不可以。要一一选择对应编码。

2、商品和服务税收分类编码的时间及适用范围?

自2016年5月1日起,纳入新系统推行范围的试点纳税人及新办增值税纳税人,应使用新系统选择相应的编码开具增值税发票。2016年5月1日前已使用新系统的纳税人,应于8月1日前完成开票软件升级。使用增值税发票系统升级版开具的增值税专用发票、货物运输业增值税专用发票、增值税普通发票、机动车销售统一发票。

3、商品和服务税收分类编码开错对企业的影响?

根据《中华人民共和国发票管理办法》第二十二条和《增值税专用发票使用规定》第十一条,纳税人不选择商品和服务税收分类与编码的,属于发票栏目填写不全。不符合规定的发票,不得作为财务报销凭证,任何单位和个人有权拒收。未按照规定的时限、顺序、栏目,全部联次一次性开具发票的,主管税务机关将依照《中华人民共和国发票管理办法》第三十五条第一款处理,由税务机关责令改正,可以处1万元以下罚款,并公开处罚情况。

4、商品和服务税收分类编码开错后是否需要修改?

对经税务机关通过复核后发现纳税人选择的编码不符合规定的,主管税务机关将责令纳税人限期改正。逾期不更正的,视为恶意选择编码。纳税人恶意选择编码属于开具与实际经营业务情况不符的发票,主管税务机关将依照《中华人民共和国发票管理办法》第三十七条第一款处理,没收违法所得,虚开金额在1万元以下的,可以并处5万元以下罚款;虚开金额超过1万元的,并处5万元以上50万元以下的罚款;构成犯罪的,依法追究刑事责任。

5、老用户怎样给现有商品编码添加“税收分类编码”?

在系统设置——商品编码里选择要修改的商品编码,点击“修改”按钮。在弹出的对话框中选择对应的“税收分类编码”,点击保存。

6、适用于简易征收或享受优惠政策的企业,怎样选择编码和税率?

在选择税收分类编码时,先按照对应业务正确选择;然后将下方的“是否使用优惠政策”选中打勾,在 “优惠政策”栏中选择适用的优惠政策;最后“税率”栏会自动更新到对应的税率。

7、被锁盘的原因(匹配度低&专业人员筛选)

(1)编码选择错误,与实际的业务不相符;

(2)选对编码了,但是开票的内容与所选择的编码有差异,或者开票内容表述不规范。

8、商品和服务税收分类编码库不全怎么办?如没有5%和1.5%的税率。

正常情况下第一次进入系统会自动更新税收分类编码。若进入系统时未提示更新,可尝试重启开票软件或手工更新,手工更新步骤:系统设置-编码管理-商品和服务税收分类编码-更新。

9、找到两项编码都符合,如何确定哪一个才是正确的?

案例:我公司销售橡胶材质的儿童游泳圈,我搜索编码的时候,按材质“橡胶”可以搜索到其他橡胶制品,按用途“玩具”也可以搜索到其他玩具,那我该选择哪个才不会被锁呢?

选择最适合的那一个,可以根据企业的经营范围和主要产品服务做辅助判断。

10、税收分类编码中为什么都是一般纳税人的税率

税收分类编码里面的税率,都是一般纳税人的税率,如果你是小规模或者是简易征收,那么在添加商品选择完税收分类编码后,在商品添加窗口把税率修改过来即可。

11、商品税收分类编码对应的税率是否可以修改?

如果选择的商品税收分类编码对应的税率与实际不符,可以更改税率。如小规模纳税人选择餐饮服务,系统带出税率6%,可自行更改为3%。“享受优惠政策”项选择“是”时,要根据实际情况在“税率”项中选择优惠税率。

开票建议和特别提醒

(1)选择税收分类编码时要选到最末一级编码,否则是不会出现税率;

(2)选择税率时注意选择适用税率或征收率,区分小规模和一般纳税人;

(3)货物名称尽量与税收分类编码一致,提高匹配度;

(4)巧妙使用备注栏。

小编:大家在进行商品编码选择时,应先按照关键字进行查找;无法直接查找的,根据政策进行行业、大类的划分;在进行小类细划分时,无法清楚界定、归类的:货物类可以按照商品的材料或用途选择最近似的编码;劳务或服务类按照交易实质选择最近似编码。