优先股财务杠杆系数计算公式(财务杠杆系数小于1的意义)

原标题:优先股财务杠杆系数计算公式(财务杠杆系数小于1的意义)

财务管理中存在着类似于物理学中的杠杆效应,表现为:由于特定固定支出或费用的存在,导致当某一财务变量以较小幅度变动时,另一相关变量会以较大幅度变动。财务管理中的杠杆效应,包括经营杠杆、财务杠杆和总杠杆三种效应形式。杠杆效应既可以产生杠杆利益,也可能带来杠杆风险。

(一)经营杠杆效应

经营杠杆是指由于固定性经营成本的存在,而使得企业的资产报酬(息税前利润)变动率大于业务量变动率的现象。经营杠杆反映了资产报酬的波动性,用以评价企业的经营风险。用息税前利润(ebit)表示资产总报酬,则:

ebit = s- v- f = (p -v c)q-f = m- f

式中:ebit:息税前利润;s:销售额;v:变动性经营成本;f:固定性经营成本;q:产销业务量;p:销售单价;vc:单位变动成本;m:边际贡献。

上式中,影响ebit的因素包括产品售价、产品需求、产品成本等因素。当产品成本中存在固定成本时,如果其他条件不变,产销业务量的增加虽然不会改变固定成本总额,但会降低单位产品分摊的固定成本,从而提高单位产品利润,便息税前利润的增长率大于产销业务量的增长率,进而产生经营杠杆效应。当不存在固定性经营成本时, 所有成本都是变动性经营成本,边际贡献等于息税前利润,此时息税前利润变动率与产销业务量的变动率完全一致。

2.经营杠杆系数

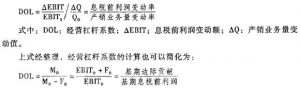

只要企业存在固定性经营成本,就存在经营杠杆效应。但以不同产销业务量为基础,其经营杠杆效亟的大小程度是不一致的。测算经营杠杆效应程度,常用指标为经营社杆系数。经营杠杆系数(dol),是息税前利润变动率与产销业务量变动率的比值,计算公式为:

3.经营杠杆与经营风险

经营风险是指企业由于生产经营上的原因而导致的资产报酬波动的风险。引起企业经营风险的主要原因是市场需求和生产成本等因素的不确定性,经营杠杆本身并不是资产报酬不确定的根源,只是资产报酬波动的表现。但是,经营杠杆放大了市场和生产等因素变化对利润波动的影响。经营杠杆系数越高,表明息税前利润受产销量变动的影响程度越大, 经营风险也就越大。根据经营杠杆系数的计算公式,有:

上式表明,在息税前利润为正的前提下,经营杠杆系数最低为1, 不会为负数;只要有固定性经营成本存在,经营杠杆系数总是大于1。

从上式可知,影响经营杠杆的因素包括:企业成本结构中的固定成本比重;息税前利润水平。其中,息税前利润水平又受产品销售数量、销售价格、成本水平(单位变动成本和固定成本总额)高低的影响。固定成本比重越高、成本水平越高、产品销售数量和销售价格水平越低,经营杠杆效应越大,反之亦然。

会计科普论坛是国内最具人气的会计论坛,为会计人提供专业学习交流平台,拥有海量会计实务考试资料,是一个拥有良好学习气氛的会计社区...

(三)总杠杆效应

1.总杠杆含义

经营杠杆和财务杠杆可以独自发挥作用,也可以综合发挥作用,总杠杆是用来反映二者之间共同作用结果的。

总杠杆,是指由于固定经营成本和固定资本成本的存在,导致普通股每股收益变动率大于产销业务量的变动率的现象。

2.总杠杆系数

总杠杆系数含义

总杠杆系数是经营杠杆系数和财务杠杆系数的乘积,是普通股盈余变动率与产销量变动率的倍数。

定义公式:dtl=每股收益变动率/产销量变动率

简化公式:dtl=m/(m-f-i)

3.总杠杆与公司风险

公司风险包括企业的经营风险和财务风险,反映了企业的整体风险。总杠杆系数反映了经营杠杆和财务杠杆:间的关系,用以评价企业的整体风险水平。在总杠杆系数一定的情况下,经营杠杆系数与财务杠杆系数此消彼长。总杠杆效应的意义在于:第一,能够说明产销业务量变动对普通股收益的影响,据以预测未来的每股收益水平;第二,揭示了财务管理的风险管理策略,即要保持一定的风险状况水平,需要维持一定的总杠杆系数,经营杠杆和财务杠杆可以有不同的组合。

一般来说,固定资产比重较大的资本密集型企业,经营杠杆系数高,经营风险大,企业筹资主要依靠权益资本, 以保持较小的财务杠杆系数和财务风险;变动成本比重较大的劳动密集型企业,经营杠杆系数低,经营风险小,企业筹资可以主要依靠债务资金,保持较大的财务杠杆系数和财务风险。

一般来说,在企业初创阶段,产品市场占有率低,产销业务量小,经营杠杆系数大,此时企业筹资主要依靠权益资本,在较低程度上使用财务杠杆;在企业扩张成熟期,产品市场占有率高,产销业务量大,经营杠杆系数小,此时,企业资本结构中可扩大债务资本比重,在较高程度上使用财务杠杆。