系统风险和非系统风险的区别(简述安全风险评估等级划分)

原标题:系统风险和非系统风险的区别(简述安全风险评估等级划分)

系统风险与非系统风险

(一)系统风险与非系统风险

1.系统风险(市场风险、不可分散风险):影响所有公司的因素引起的风险。该风险影响整个资本市场,不能通过投资组合来消除;系统风险决定着资产必要报酬率的高低。

影响因素:经济衰退、通货膨胀、利率变化等。

2.非系统风险(公司特有风险、可分散风险):个别公司的特有事件引起的风险。该风险可以通过多样化投资分散,充分的投资组合几乎没有非系统风险。非系统风险与资本市场无关,无需任何价格补偿。

影响因素:新产品开发失败、工人罢工等。

标准差计量总风险,即系统风险和非系统风险。

(二)系统风险的度量

1.单项资产的贝塔系数:贝塔系数是计量一项资产系统风险的指标。

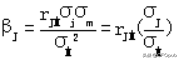

(1)公式法

贝塔系数公式

① β值影响因素包括该股票与整个股票市场的相关性;该股票的标准差;整个市场组合的标准差。

②市场组合的贝塔系数是 1,无风险资产的贝塔系数是 0。

③由于相关系数可能为负数,所以,β系数可能为负。

(2)回归直线法:即通过同一时期内股票报酬率和市场组合报酬率的历史数据,使用线性回归方程测算回归系数,即可得到该股票的β值。

β系数反映了相对市场组合来说,特定资产系统风险的大小。

(1)当 |β|=1 时,说明该单项资产的报酬率与整个市场组合平均报酬率波动幅度相同,其系统风险与整个市场组合的风险一致。

(2)如果 |β|>1,说明该单项资产的报酬率波动幅度大于整个市场组合平均报酬率波动幅度,其系统风险大于整个市场组合的风险。

(3)如果 |β| <1,说明该单项资产的报酬率波动幅度小于整个市场组合平均报酬率波动幅度,其系统风险程度小于整个市场组合的风险。

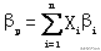

2.投资组合的贝塔系数:投资组合的β系数是所有单项资产β系数的加权平均数,权数为各种资产在投资组合中所占的比重。

投资组合的贝塔系数公式

充实自己,才能望得更远。考证路上你不再孤单!

【例题·单选题】某股票的β系数是-1.2,则下列说法正确的有( )。

a.该股票系统风险低于整个市场组合组风险

b.该股票非系统风险高于整个市场组合组风险

c.该股票报酬率变动幅度小于整个市场组合平均报酬率变动幅度

d.该股票报酬率变动方向与整个市场组合平均报酬率变动变动方向相反

『正确答案』d

『答案解析』β系数是衡量系统风险的指标,选项b 不是答案; β系数的绝对值大于 1,该股票的系统风险高于整个市场组合组风险,股票报酬率变动幅度大于整个市场组合平均报酬率变动幅度,选项 ac 不是答案; β系数小于零,即股票报酬率变动方向与整个市场组合平均报酬率变动变动方向相反,选项 d 是答案。

【例题·多选题】下列各项中,将导致系统风险的有( )。

a.发生通货膨胀

b.市场利率上升c.国民经济衰退

d.企业新产品研发失败

『正确答案』abc

『答案解析』新产品研发失败只影响个别公司,可以通过投资组合进行分散,属于非系统风险,选项d 不是答案。通货膨胀、市场利率上升、国民经济衰退影响所有公司,不能通过投资组合分散,属于系统风险, 选项 abc 是答案。