为什么很多人买基金都不赚钱_一文告诉你答案

对于大多数普通人而言,买基金就是骗局!

1.0

小编知道,很多人可能会说:

扯淡吧,基金怎么可能是骗局?

先别急着否认。

我们来看一组数据。

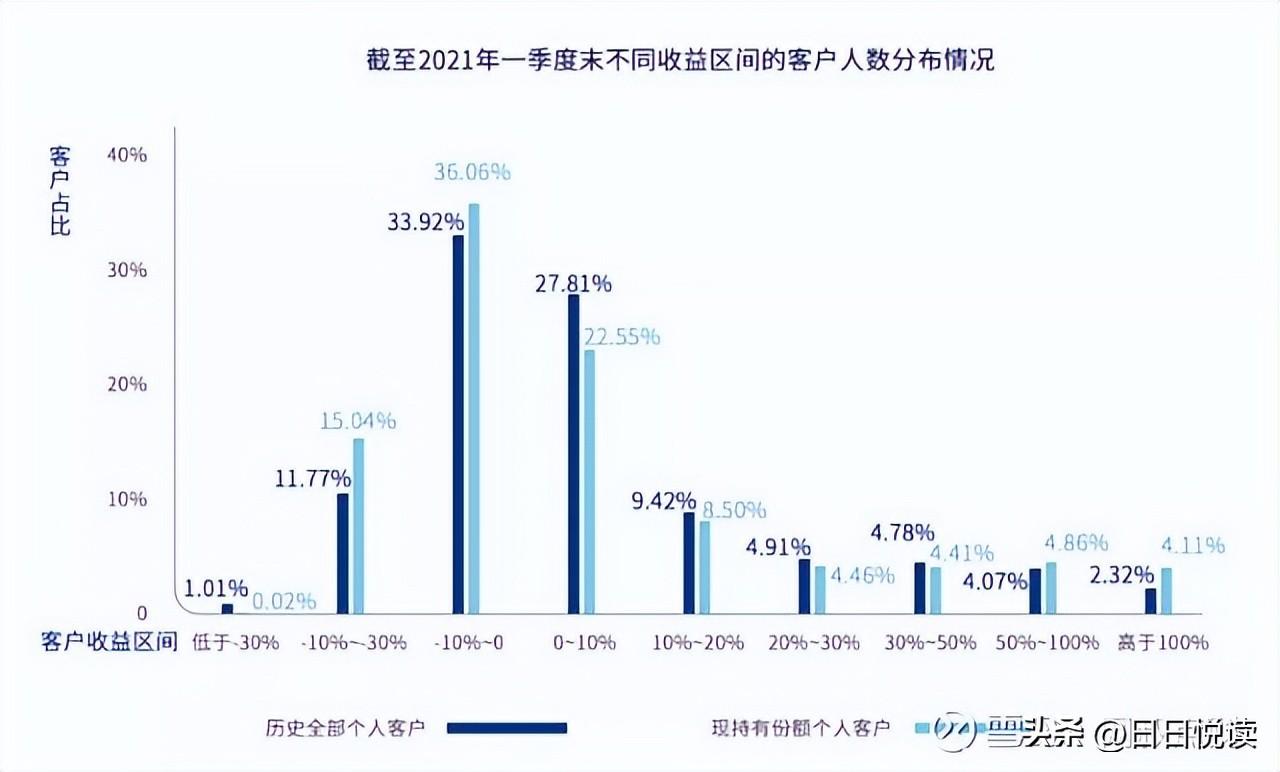

据《公募权益类基金-投资者盈利洞察报告》统计,截止2021年一季度末,基金成立二十三年来,A股所有基民的平均收益率只有8.85%!

注意,这可不是年化收益,而是平均生涯总收益率!

把数据进一步拆分,有近一半基民都是亏钱的,还有近28%的基民收益率连10%都不到,而收益率在20%以上只占16%。

对于赚钱的这16%而言,基金当然不是骗局。

但对于大多数亏钱或者赚钱极少的基民而言,基金就是骗局。

2.0

为什么很多人买基金都不赚钱?

是因为没买对基金吗?

并非如此!!!

现在网络这么发达,市场上好的基金大家都能看到。

并且还有数据不清的大V在做测评,在帮我们挑。

小编从WIND拉了一下数据,现在市场上大家都在买的基金,历史业绩一般都非常出色,并且操盘的基金经理水平都挺高的。

所以基金的问题我们就可以初步排除。

既然不是基金的问题,那是什么原因呢?

从历史数据来看,拿不住可能是大多数人亏钱的主要原因。

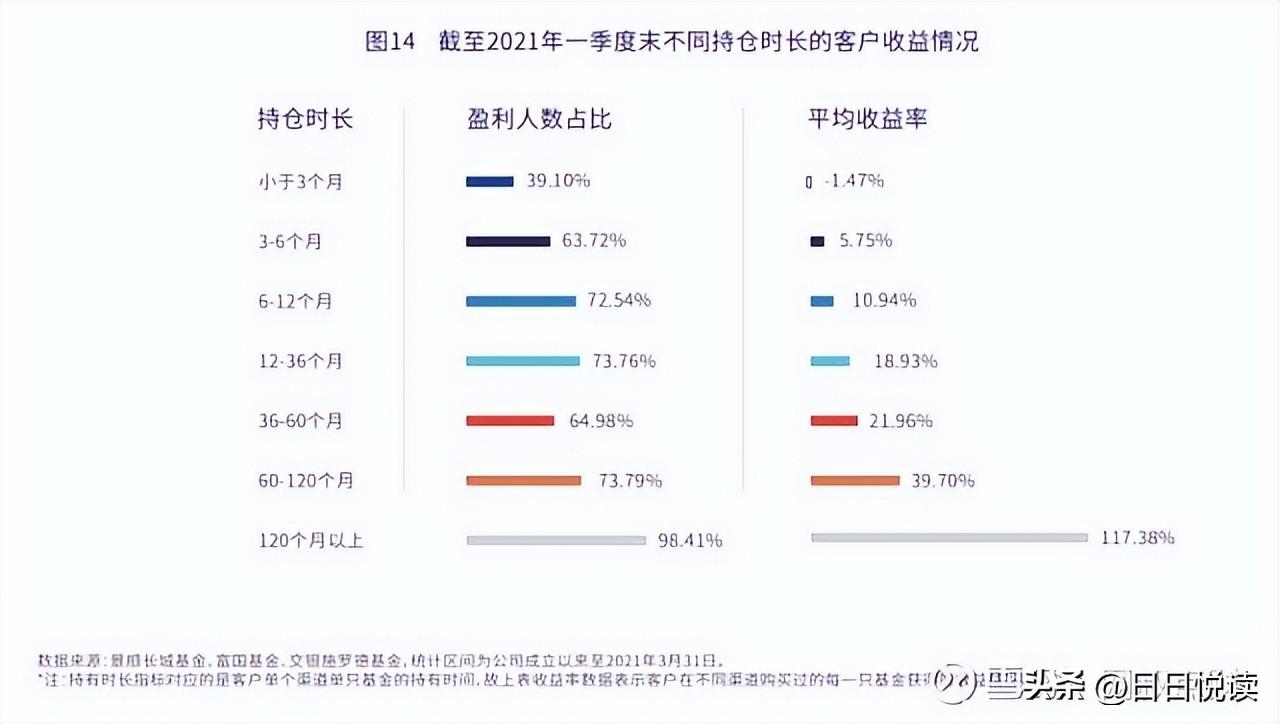

据统计,截止到2021年一季度,A股所有基民中,持仓时间小于三个月的赚钱概率只有不到40%;持仓时间在3-6个月的赚钱概率则在60%以上。

总体来看,持仓时间越长,赚钱概率越高,平均收益率也越高。

这一点,相信大家或多或少都有了解。

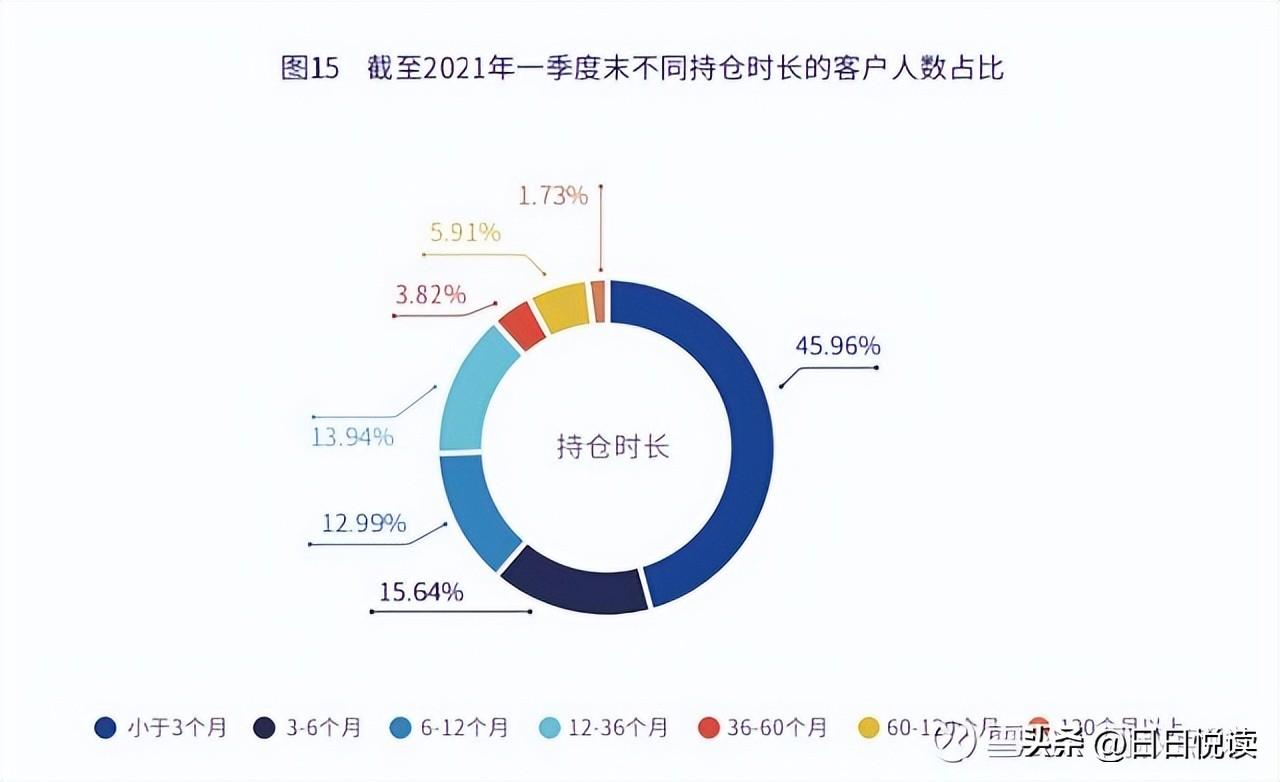

但非常可惜,大多数基民的持仓时间连半年都不到。

买入后就一个月就想立刻赚钱;

持有几个月还没跌15%就忍不住卖出。

为什么拿不住?

因为害怕!

市场走势变幻莫测,

当我们买入基金后,短期亏钱的概率是非常大的。

如果你是学着一些投资大V做左侧交易,可能一年甚至两年都回不了本。

一亏钱,人本能地就会害怕。

怕自己的基金再也涨不回来;

怕自己的基金因回本时间过长而浪费了机会成本。

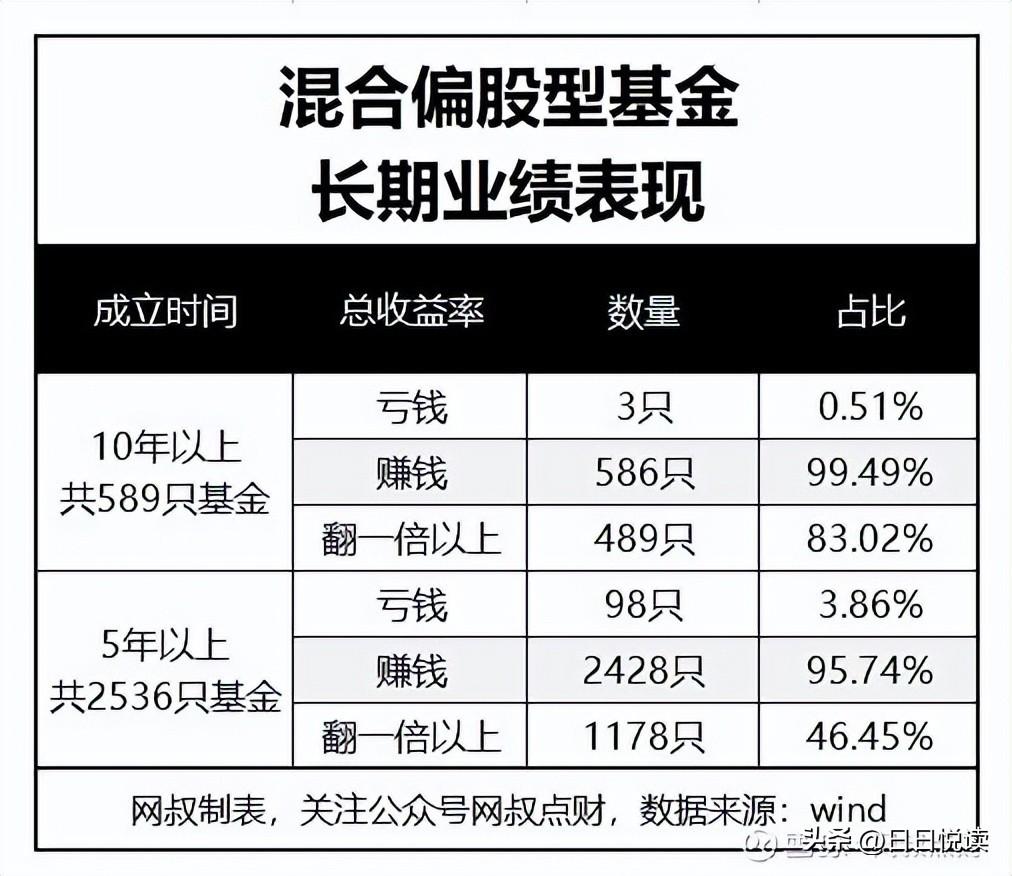

虽然很多数据都表明大多数基金长期来看都是上涨、赚钱的。

但总有漏网之鱼。

比如中证传媒指数基金,从2015年成立至今,7年时间,爆亏75%……

买基金害怕的本质是什么?

是对自己买的基金未来长期不涨的担忧。

基金长期上涨的根本动力,来自中国经济的持续向好。

来自国运。

所以,买基金就是赌国运。

如果你连对中国的国运都没信心,那我建议就不要去买基金,永远不要去做自己都不相信的事。

但是,即便是很多相信国运,但还是害怕。

这种害怕,网叔也能理解。

深究起来,其实底层的害怕有两种:

(1)对小概率事件的担忧,害怕自己买到极少部分最差的基金。

不怕一万,就怕万一。

谁能给我保证,自己买的不是那些极少数长期不涨的坑货基金呢?

万一买到坑货,到时怎么办?

(2)对未知恐惧和担忧,不知道自己的基金多久才能回本。

即便有信心在未来还是能涨回来。

但到底什么时候呢?

3年?5年?10年?20年?

没人能知道!也没人能给你一个准确的答案!

只要回本时间不确定,内心悬着的那颗石头就不会落下。

未知,给人的感觉如深渊一样,深不见底的黑。

3.0

那么问题就来了,如何应对以上两种恐惧?

如果你相信中国国运,我们来接着看解决方案。

1、战胜对小概率事件的恐惧

应对小概率事件最好的方法就是分散投资。

在前面我们也说了,长期来看大多数基金都是长期向上的。

只买一只基金,一旦遇到小概率事件,哭都没地方哭。

但如果我们把钱分成五份,买入五只市场共识度高、相关性低的基金。

共识高代表了质量高。

相关性低,说明很难一起完蛋。

这样一来,即使有一只基金遭遇小概率事件,只要其他四只表现还可以,总体收益表现就不会太差。

2、战胜对未知的恐惧

这里的解药,在了解股市周期。

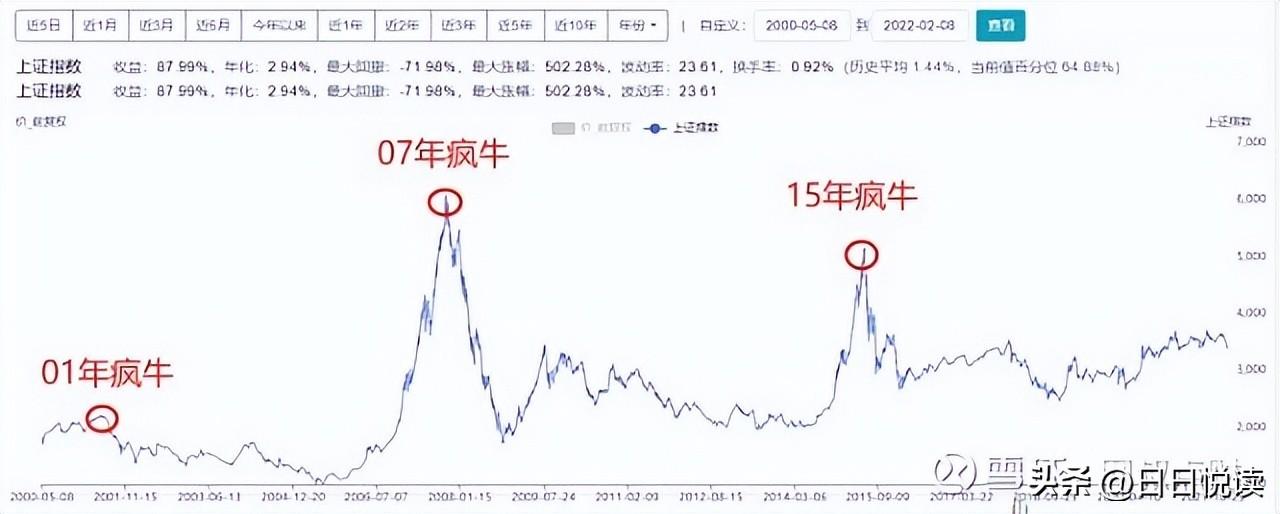

A股的周期性非常明显。

如果说美股是漫漫长牛(慢牛),那A股就是周期之王。

不同的赛道的周期也不尽相同,回本时间也有所不同。

总体来看,整个A股的牛熊周期大概是7年左右。

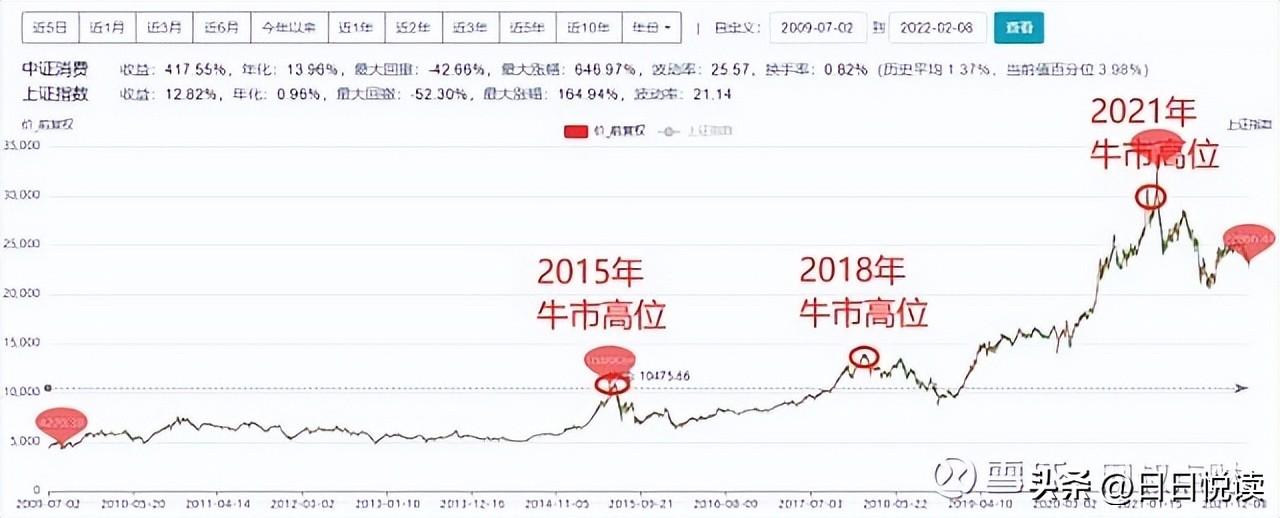

消费赛道大概是3年左右:

医药赛道的大概是5年左右:

这里,我们以2015年牛市高位入场为例,来看一下不同基金的回本时间:

宽基指数基金,5年或5年以上回本;

消费指数基金,2-3年回本;

医药指数基金,5年左右回本;

优秀的主动基金回本时间因人而异,快的两年左右,慢的大概要4-5年。

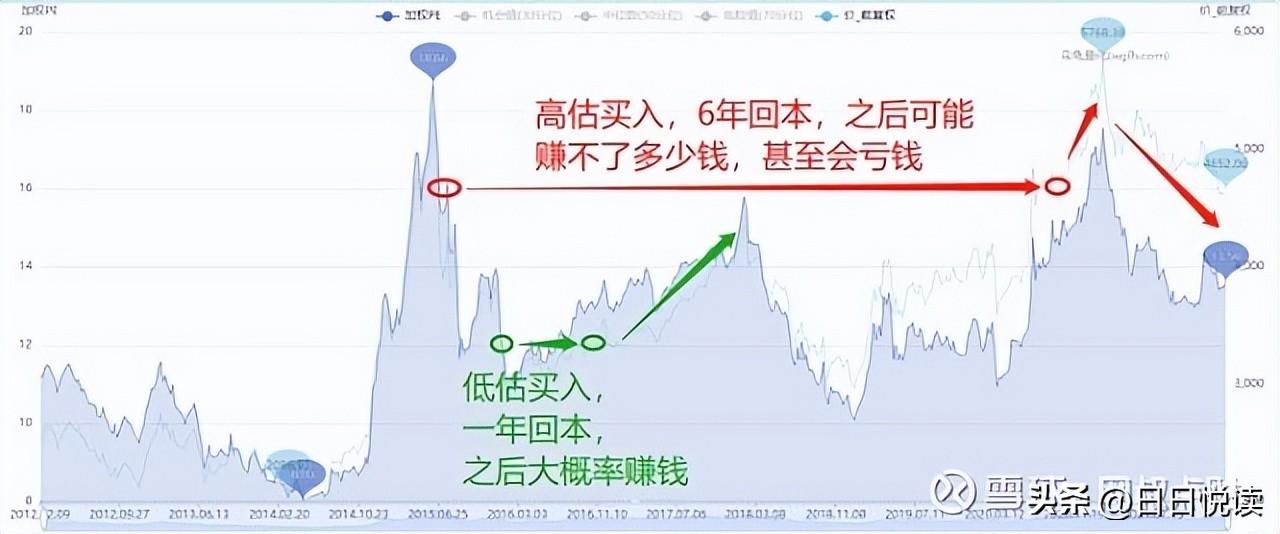

3、尽可能买“便宜”的基金

前面我们讲了战胜两种恐惧的方案。

那么在战胜恐惧的基础上,如何进一步提高投资胜率呢?

很简单,尽可能在低估位置买入。

以投资沪深300指数为例。

如果你在15年高估位置买入,回本要6年甚至更久,之后继续持有其实也赚不了多少;

但如果你在16年低估位置买入,只需一年半就能回本,并且之后继续持有大概率还能赚不少钱。

低估买入不能保证我们一定能够赚钱,但却能有效降低买入成本,提升投资胜率。

4.0

小编越来越倾向不建议普通人盲目投资股票基金的,尤其是以上三点都没有想清楚的人。

为什么?

因为社会角色分工决定了很多人很难有独立的决策能力,去做股票基金的投资理财。

如果把公司比喻成航母,那么大多数普通员工就是螺丝钉,老板就是船长。

我们大多数人都是螺丝钉。

很少参与决策,也很少承担风险,大多数时候都是固定在螺丝槽里,做好本职工作就行。

至于航母怎么往哪里开、遇见风浪怎么办,几乎都是船长在操心。

即使外面惊涛骇浪,只要航母不沉船,我们就安然无恙。

万一航母真的不幸沉了,要挂的也是船长。

我们大不了换艘航母还能继续做螺丝钉。

和船长那种惊涛骇浪的生活比起来,我们就是岁月静好。

在这种大环境下,大多数人几乎没有决策能力,对于风险也没有一个敏感准确的认知。

但投资不一样,投资是高风险的,是惊涛骇浪的(尤其是买股票或者股票型基金)。

我们买股票,买股票基金,本质是自己做老板,自己经营公司,自己做了航母上的船长。

注意,这需要我们自己做决策,自行承担风险!

你不再是个做好自己的螺丝钉,也不再是个承担有限风险的普通职员……

船长,就要“直面最残酷的现实,最淋漓的鲜血!”

如果不转变思维,依然按照做螺丝钉的惯性思维去做投资,大概率是要凉凉。

所以,想要做好投资,首先要转变思维。

当我们能够把思维转变过来时,做好基金投资大概率只是时间问题