什么是年金险_年金险背后的套路

不知道大家发现没有,银行的存款利率是一年不如一年了。有部分银行还出现了存款利率倒挂的现象,5年定期存款的利率竟然比存3年的还要低!

普通人的钱放哪里才能兼顾安全,又有稳定的收益?很多人都把目光纷纷转向了年金险。因为它的收益都是白纸黑字写进合同,特别有安全感。

不过年金险真的适合所有人吗?在完全了解年金险的情况下,劝大家不要轻易跟风。今天跟大家聊聊常见的3种年金险和几大坑。

本文主要内容如下:

常见的3种年金险和2大坑 如何挑选一款合适的年金险? 写在最后 常见3种年金险和2大坑

我们常见的年金险,其实有3种分类:纯年金险、分红型年金险、年金险+万能账户。下面分别说一下这3种年金险的特点。

1、纯年金险

这是最简单、最没有套路的理财险。咱普通人选这个就够了,既可以保证本金的安全,收益也是白纸黑字写进合同里的。

当然,这个收益肯定是比不上基金、股票,不过它胜在稳。不同产品收益不同,大概的收益情况,第二部分的年金险榜单可以给大家作参考。

复利其实就是我们口中的“利滚利”,时间越长,收益就越高。3.5%的复利,拉长10年,相当于每年4.11%的单利,如果拉长20年,就接近每年5%的单利。

纯年金险既保证本金的安全,又有确定的收益,不过灵活性差了点儿。只能在合同约定的时间领钱,如果交了几年突然要有钱,退保的话可能会损失不少钱。

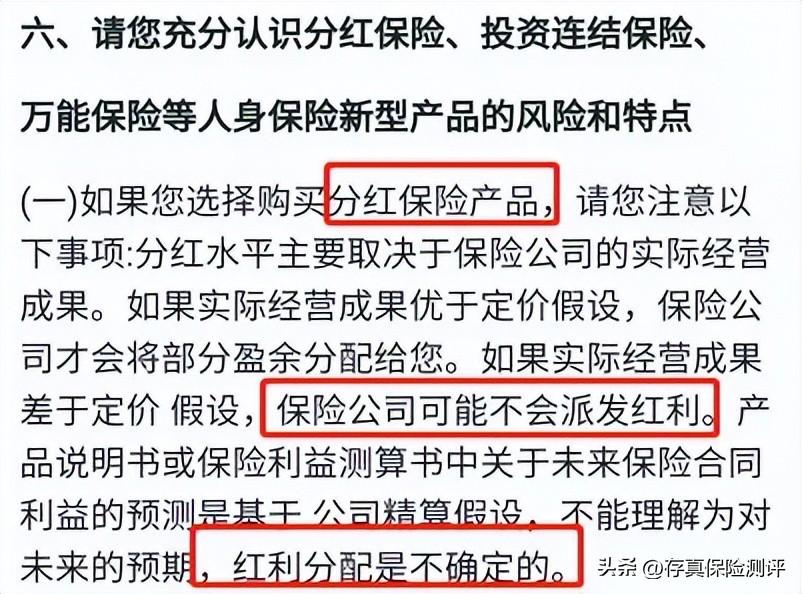

2、分红型年金险

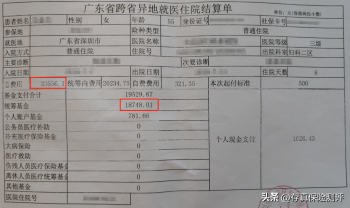

分红型年金险,是被割韭菜割得最厉害的。银保监规定,保险公司应至少将分红保险业务当年的可分配盈余的70%分给我们。这里请注意:可分配盈余≠保险公司利润。

这个分红,到底怎么分,能分多少,都是不确定的。如果分红一直是0,那也只能吃哑巴亏。所以建议大家看到“分红”字样,一定要谨慎一些。

3、年金险+万能账户

买一份万能险,保险公司就给你一个万能账户。万能账户,有点类似“余额宝”。

如果你有一笔闲钱,可以随时把钱放进这个账户,里面的钱会按照每个月最新的结算利率来计算收益。

看起来很美好,但是有3点需要注意:

①收益不确定

万能账户里的钱有多少收益,要看结算利率,利率越高,收益越高。不过结算利率每年每月都会变化,收益是不确定的。

业务员想向你推销产品的时候,说得再天花乱坠都没用,咱就看保底利率有多少,它代表了这个账户最差的情况下,能保证多少收益。

②投钱和取钱都有手续费

把钱放进万能账户,或者将万能账户里的钱取出来,都要收1%-5%的手续费。

也有的产品会限制每次取出来的比例,比如说一次最多只能取20%,想取完要么等6年,要么就只能退保。

③捆绑销售

目前单独销售的万能险很少,基本都是跟年金险捆绑销售。线下的大公司像平安、国寿、太平基本都是跟年金险一起捆绑销售,想要万能险,就得先买一份年金险。

这样一来,年金险每年返还的钱,如果我们不领取的话,就会自动进入万能账户生息。

本来年金险的收益是很明确的,但是捆绑了万能险之后,年金险的收益就取决于万能账户的结算利率是高是低,变得不确定了。

了解了3种年金险的特点之后,我们再来看,哪些人适合买年金险。

二、如何挑选一款合适的年金险?

如何挑选一款适合自己的年金险,其实很难一两句话说清楚。首先我们要明确2个问题:

自己的健康保障类保险是否配置充足了? 是否有一笔闲钱可以长期不用,想通过保险稳定增值? 买年金险的目的是什么?用做小孩的教育金?还是用于自己养老? 如果以上3个问题都有确定的答案,再根据自己的需求来挑选产品,会更容易。

我们拿目前最热门的几款的年金险产品举例:

像乐养多这款产品,后期的收益率很高。适合有长寿基因、看中收益的朋友。

而养多多2号,它的特点是可以保证领取20年,而且可以对接养老社区。

保费达到25万,享有旅居权。达到200万,可以获得长期居住资格。适合对高端养老社区有需求的朋友。

金盈年年A款,保终身,跟养多多2号一样,保证领取20年,前面领的钱少一点,但是每年递增3%,后期能领到的钱比较多。

金盈年年B款,保至85岁,且可在85岁可以一次性领取10倍基本保额,拿到手的钱会比较多。

三、写在最后

年金险的安全性、稳定性都不错,灵活性稍微差一点。如果大家想要灵活性更强,随用随取,也可以考虑增额终身寿险。

年金险和增额终身寿险各有特点,但是收益都很稳,收益都是写进合同的,能够锁定未来几十年的收益率,不受市场波动的影响。

提前规划,可以一定程度上缓解我们的“养老焦虑”。