减免税额如何计算?减免税额计算公式?

其实这个本质上简单,实际正常情况下我该交多少税,减免后我最终交了多少税,那差额那部分是不是就是我减免的嘛。

具体我们来看看:

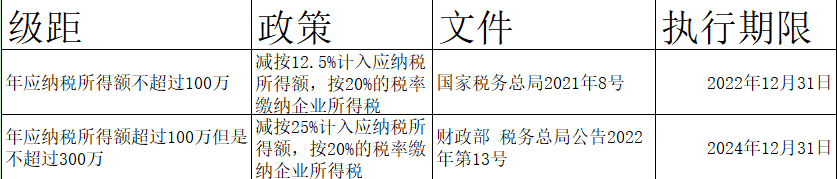

财政部 税务总局公告2022年第13号规定,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。执行期限到2024年12月31日。

再加上依旧在执行的不超过100万,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税的政策。

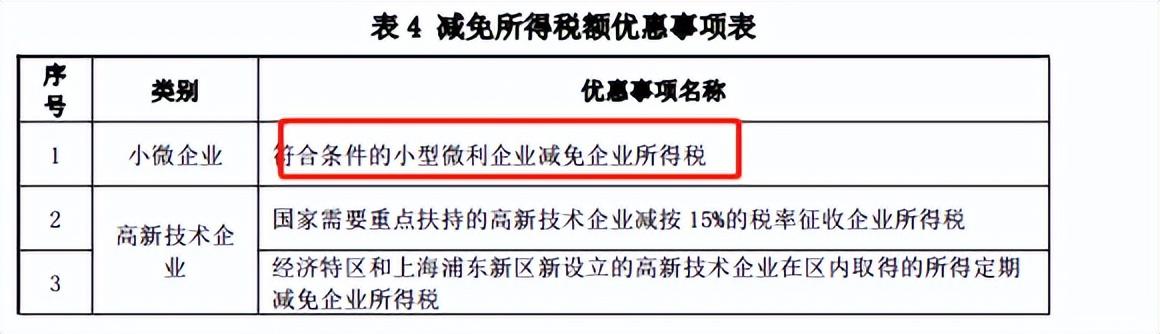

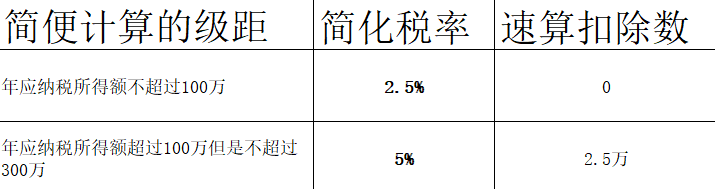

小型微利企业最新的所得税政策就是下面这样。

这是一种超额累进计税办法,也就是分段。

如果你满足小型微利企业的条件,你的企业所得税就可以按上述规定减免,实质就是这个意思。

税额的计算

如果应纳税所得额 X 小于等于100万。

其实税额= X *12.5%*20%=X*2.5%

如果应纳税所得额 X 大于100万小于等于300万。

其实税额

=100*2.5%+(X-100)*25%*20%

=2.5+X*5%-5

=X*5%-2.5

如图所示:

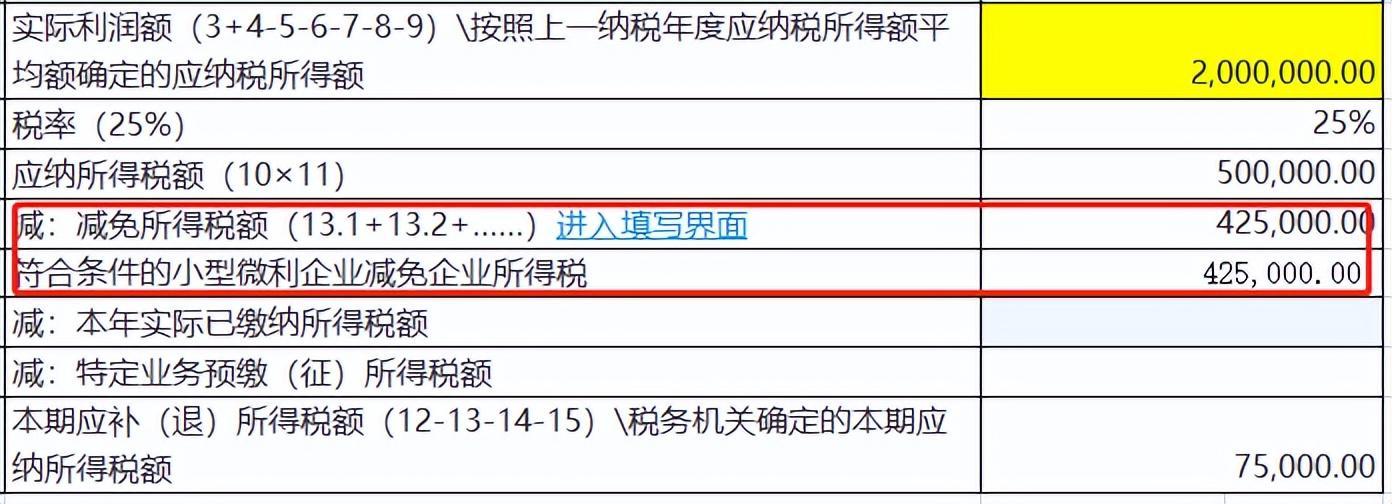

假如某公司2022年1季度满足小型微利企业标准,1季度应纳税所得额为200万,那么某公司要缴纳多少企业所得税呢?

第一种算法,分段计算。

不超过100万的部分,100*12.5%*20%=2.5万

超过100万的部分,(200-100)*25%*20%=5万

合计为7.5万。

第二种算法,速算简便算法

应纳税=200*5%-2.5=7.5万。

两种算法的结果是一样的。

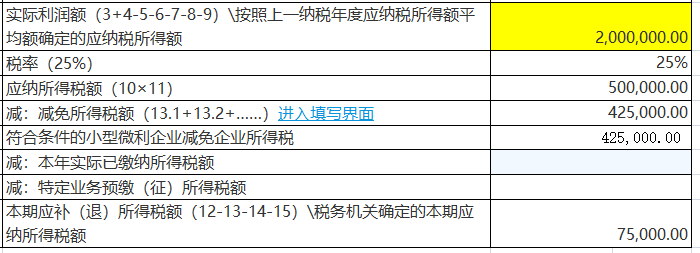

然后我们在申报系统验证一下

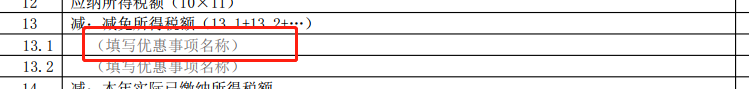

减免税额的计算

那么同理,我们再来看看减免税的减免算法

如果应纳税所得额 X 小于等于100万。

其实税额

= X *12.5%*20%= X*2.5%

减免额

=X*25%-X*2.5%=X*22.5%

如果应纳税所得额 X 大于100万小于等于300万。

其实税额

=100 *2.5%+ (X-100)*25%*20%

=2.5+X*5%-5

=X*5%-2.5

减免额

=X*25%-(X*5%-2.5)

=X*20%+2.5

所以某公司第二季度的应纳税所得额是200万,减免额就是等于200*20%+2.5=42.5万

系统验证一下